今日財經市場5件大事:川普稱戰爭「很快」結束、甲骨文將公佈業績

Investing.com - 白駒過隙,轉眼2021年已經過半。這半年華爾街迎來送往,好不熱鬧。

回顧美股這半年,市場表現強勁,同時經歷多個令人印象深刻的事件——我們迎來了美國的新總統“瞌睡喬”拜登,以及他的新政策和監管,迎來了週期股的飆漲,迎來了MEME股的狂歡,迎來了比“博人傳”更燃的散戶大戰空頭,迎來了市場對通脹和traper的恐慌……

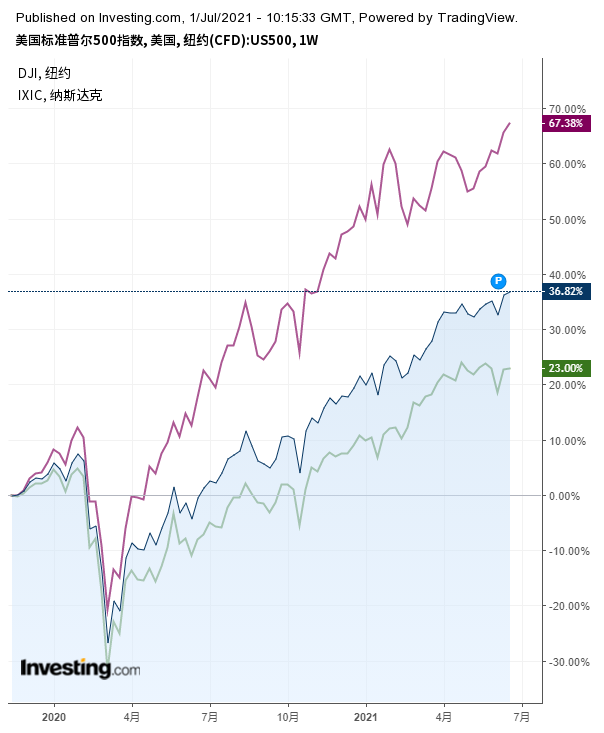

整體來看,隨著六月的結束,美國標準普爾500指數在今年上半年的累計漲幅達到了14.4%,1998年互聯網泡沫以來,標普500指數只有在2019年上半年漲幅達到17.4%,表現超過2021年的上半年。此外,納斯達克綜合指數也連續第五個季度上漲,上半年累計上漲12.54%,道瓊斯工業平均指數累計上漲了12.73%。

那麼,接下來會發生什麼?第一美國信託的首席投資官Jerry Braakman表示,“上半年市場的表現真的很強勁,我認為現在真正的問題是,下半年會發生什麼?”

1979年以來,標普500指數上半年累計上漲10%以上的次數為14次,而下半年一般會出現漲幅放緩,平均漲幅為6.3%;而更重要的是,1979年以來,股指有11次出現上漲,比例為79%左右,即使是下跌,跌幅一般也不大。如果按照平均6.3%的漲幅來計算,那麼標普500指數今年的累計漲勢有望達到23%,這將是教科書式的市場復蘇。

不過,唯一一次例外是,標普500指數在1987年下半年得福高達19%,這一時期包含了“黑色星期一”(Black Monday),當時標普500指數在一天之內暴跌了20%,這至今仍是創紀錄的跌幅。儘管,彼時人們把這次暴跌歸因於投資組合保險相關的拋售,但是和2021年上半年以來,1987年下半年事實上是債券收益率上升以及股市估值高企的時期。

回調是牛市中常見的現象,2021年上半年,市場的回調都相對較為溫和,最大的跌幅不到4%。市場已經經歷了大幅上漲,而且美聯儲開始有轉鷹的傾向,這不免讓人擔心——市場是不是已經變得過於自滿?下半年應該注意哪些問題?

小心這只名字叫“德爾塔(Delta)”的黑天鵝

截至目前為止,這場始於2020年年初的全球公共衛生危機,已經導致全球範圍內逾1.8億人口感染病毒,死亡人數接近400萬。眼下,雖然一些國家已經達到了較高的疫苗接種率,但是更多的病毒變種層出不窮,仍然需要警惕。

近期,起源於印度的新一代更具傳染性的Delta毒株正在世界各地傳播,令人擔憂。美股投資者也要關注這一病毒變種會不會影響美國的經濟復蘇進程,從而影響美股下半年的走勢。

Delta毒株目前已經在全球的92個國家傳播,在美國,Delta毒株在南部的一些接種率較低的州仍然獲得了較大的傳播動力。根據美國衛生部門的數據顯示,阿肯色州、猶他州以及密蘇裏州等地的新冠病例住院人數七天平均人數增加了30%以上,在密西西比州,住院率也提升了5%左右。最新的數據顯示,美國新冠肺炎累計確診病例超過3365萬例,累計死亡超過60萬例。美國疾控中心數據顯示,全美確診病例中,超過25%感染的是德爾塔變異毒株。

儘管60%的美國成年人已經接種了疫苗,經濟近期得以快速恢復,但是,新的病毒變種再次引起了人們的擔憂,如果接種疫苗速度放緩,病毒傳播速率增快,那麼美國勢必重新啟動更多的限制措施,包括佩戴口罩和社交隔離等措施。

雖然華爾街的一些分析師確實提到了德爾塔風險,不過,摩根大通的分析師Marko Kolanovic週三在一份寫給客戶的郵件中提到,這種變異病毒不會損害美股,因為疫苗已經廣泛接種,這讓病毒的死亡率降低了。

注意美股巨量資金會否終結,Taper是否真的遙不可及?

過去一年,美聯儲為了拯救被疫情打壓得奄奄一息的經濟,打開閥門放出了大量流動性,再加上美國政府的超級刺激政策,現在市場上的流動性可謂爆滿。最新的數據顯示,美聯儲週三隔夜逆回購使用量為9919億美元再創歷史新高,較前一天增加1507億美元,增幅近18%。

在此背景下,策略師正在關注的下半年風險之一無非是Taper,當美聯儲開始討論放緩購債計畫時,美股的波動性預計會加大,而這將是美聯儲退出疫情期間寬鬆政策的第一步。

目前關於美聯儲何時會退出QE的時間點尚未有定論,但很多美聯儲觀察人士認為,美聯儲可能最早會在8月的傑克霍爾央行行長年會上就會開始討論這個問題。

而近期,美聯儲中立場轉鷹的官員也越來越多,稍早前,亞特蘭大聯儲主席博斯蒂克和達拉斯聯儲主席卡普蘭這兩位美聯儲高官,釋放了“鷹派”信號,尤其是後者預計2022年將加息。其中,博斯蒂克預計,美聯儲可能將在未來幾個月決定放緩資產購買,同時他贊成在2022年開始加息,預計美聯儲將在2023年加息兩次。此外,卡普蘭表示,隨著今明兩年通脹超過美聯儲設定的2%目標以及失業率低於4%,他預計美聯儲將在2022年首次加息,而且,他認為,美國經濟很可能比人們預想的更快達到美聯儲縮減QE的門檻。

另一方面,市場也同樣擔憂通脹數據的上行,不會像美聯儲的樂觀預計一樣很快消退,而物價上漲問題可能會給美國經濟帶來更大的問題。如果通脹持續的時間足夠長,那麼美聯儲就有更加充分的理由採取更快的行動,從而導致市場資金量大幅縮小,股市隨後出現暴跌。

投資者正在密切關注就業市場的狀況,因為美聯儲此前已經暗示,就業將是其政策的重中之重。週三公佈的ADP就業數據顯示,美國6月份非農業部門的新增就業崗位是69.2萬,較上月有所下降,但是仍然高於經濟學家的預測。

美股上半年強勢收官背後:幾家歡喜幾家愁?

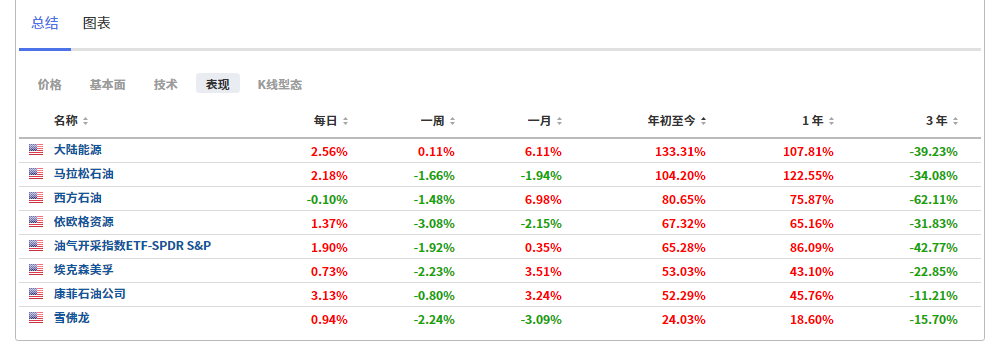

上半年,美股市場中表現強勁的板塊主要是能源、鋼鐵、金融等週期型的板塊,而蘋果、特斯拉等成長型股受到了壓制。

其中,根據英為財情Investing.com的行情數據顯示,上半年能源板塊的表現尤為亮眼,SPDR® S&P Oil & Gas Exploration & Production ETF (NYSE:XOP)今年迄今為止已經上漲了約62%,達到2019年9月以來的最佳水準。與此同時,上半年漲幅最大的前五只股中就有四只是能源股。其中,Continental Resources Inc (NYSE:CLR)以133.31%的半年漲幅位居第一。

此外,由於美國新任總統拜登積極推進大規模的基建計畫,鋼鐵等基建概念股上半年表現也可圈可點,其中Nucor Corp (NYSE:NUE)上半年大漲80.4%,美国钢铁公司 (NYSE:X)漲超40%。

當然,不得不提的是,隨著美國經濟重啟如火如荼地進行,週期股走強的另一面是成長股受到了壓制。頂級科技股走勢分化,Alphabet(NASDAQ:GOOG)和Facebook Inc (NASDAQ:FB)受益於廣告投放量的飆升而上漲,但是奈飛公司 (NASDAQ:NFLX)、亞馬遜公司 (NASDAQ:AMZN)這些居家概念股則因為經濟重啟而表現不佳。

不過,需要注意的是,科技股為主的納斯達克綜合指出週二創下收盤記錄後小幅下跌,但是仍然是連續第五個季度收漲。近期,由於通脹的擔憂有所緩解,低債券收益率促使投資者尋求更好的回報,投資者重新回到了他們在疫情期間青睞的科技股。

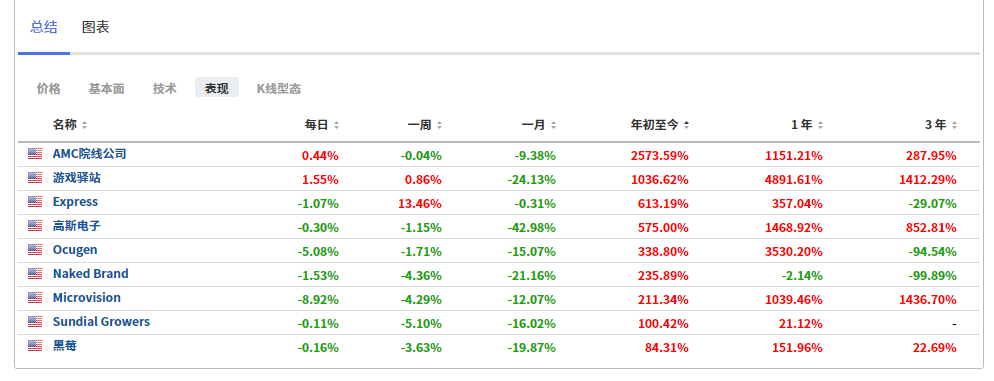

還需要注意的是,上半年隨著散戶對抗機構的大戲拉開帷幕,MEME股上半年遭到熱炒,遊戲驛站GME (NYSE:GME)飆升1000%,AMC娛樂 (NYSE:AMC)飆升了2000%,這些瘋狂的上漲也從另一方面反映了美股近一年來散戶為王的主題。JMP Securities根據數據估計,2021年上半年,散戶投資者新開設的經紀帳戶數量已接近2020年全年的總額,超過1000萬個。

去年的新冠疫情進一步加速了美股散戶投資者的入場,雖然多年來,這個群體在華爾街的聲音並不大,但是現在情況似乎要有所改變了。這些散戶的交易量正在以前所未有的速度增長,彭博情報市場結構研究主管Larry Tabb甚至認為,在未來一年左右的時間裏,散戶的交易量可能會占到總體華爾街市場的18-22%。散戶力量將繼續成為美股一股不可忽視的力量,逐漸變得越來越重要。

總 結

過去一年,美國政府和美聯儲針對疫情危機推出了數以萬計的貨幣和財政刺激政策,而且,隨著疫苗的推廣,經濟重啟順利推進,可以說未來幾個月,美國的經濟基本面和美股大幅下挫的可能性較小,即使波動性增加,預計也將大多以小幅波動的形式呈現。

景順首席全球市場策略師Kristina Hooper認為,美股的市場環境看起來仍然非常具有吸引力,因為仍然有一些被壓抑的需求,“今年下半年的經濟反彈將會十分強勁。”

當然,就像我們常常試圖為投資者展現一個硬幣的兩個面一樣,華爾街對於資產的表現一直都有涇渭分明的不同觀點出現,樂觀和擔憂總是攜手同行。一些市場人士則擔憂,美國經濟增長放緩的速度可能會比市場的預期更快,導致股市出現回落。而對於持這種觀點的投資者來說,現在就是退出市場的最佳時機。

【本文來自英為財情Investing.com,閱讀更多請登錄cn.Investing.com或下載英為財情 App】