恐慌指數升近13%,道指期貨重挫700點!G7擬釋油儲,原油升幅大幅收窄

- 小盤股可能回檔

- 市場無懼通脹擔憂,經濟數據和企業利潤率上升支撐了股市走高

Investing.com - 在5月即將結束之際,市場對經濟將持續反彈的樂觀情緒推動多數美股在上周至少連續第三天上漲,其中一些指數線連續第四個月走高,而這種積極的情緒有望延續至本周。

投資者的樂觀情緒抵消了對通脹即將抑制增長的擔憂,但是並非所有資產的表現都像股票一樣好。週六,比特幣繼續下挫。

今年迄今漲幅最大小盤股指數是否漲過頭了?

上週五,美股基準股指標準普爾500指數連續第三天上漲,收位僅比5月4日創下的歷史最高收位低0.7%,並連續第四個月上漲。道鐘斯工業平均指數在上週五也連續第三天上漲,收位比5月4日的歷史最高收位低0.75%。

同日,以科技股為主的納斯達克100指數收漲0.25%,比歷史最高水準低2.6%。相反,小盤股指數羅素2000是上週五唯一收跌的主要美國股指,較3月15日的紀錄高點低3.8%。儘管如此,小盤股指數仍連續第八個月上漲,是1995年以來首次。

但需予注意的是,納斯達克100和羅素2000指數與通脹再交易呈負相關,且與其他兩個主要指數相比,距紀錄高點的差距較大。但是,這並不一定意味著納斯達克100和羅素2000指數表現不佳,可能只是他們當時漲得更高,創造了比標普500和道指更高的紀錄。

其實,以上只反映了部分情況。道指和標普500指數今年迄今分別上漲了12.7%和11.8%,而納斯達克100指數的漲幅要小得多,只有7.2%,不過羅素2000指數漲了15.6%,是2021年迄今漲幅最大的美國主要指數。

然而,有種觀點認為成長股回報高於價值股,而一般來說科技股被視為成長股,同時以美國本土小盤股公司為主的羅素2000指數被視為價值股的最佳代表。小盤股公司在封鎖期間受創最嚴重,因此預計能在經濟復蘇中獲益最大。

這也構成了我們認為羅素2000指數可能修正的部分原因。

小盤股指數在接近頭肩頂時出現了射擊之星形態。

通脹爭議不休,但企業盈利大增

即使核心PCE物價指數創下數十年來最大增幅後,交易員的焦點仍然集中在可能提振經濟增長的美國預算案上,他們認為高企的PCE物價指數不足以促使美聯儲改變立場,這種想法也使得市場情緒保持強勁。

同時,投資者和經濟學家近期一直在爭論通脹問題,一部分人認為通脹暫時上升,另一部分人擔心通脹可能長期上升。而美國總統拜登在上週五公佈了他上任後首份全年預算案,支出超過6萬億美元,規模非常宏大。

如果這麼多經濟數據不及預期樂觀,同時沃倫·巴菲特(Warren Buffett)等知名投資人不斷就通脹發出警告,那為什麼美股還在漲?雖然市場仍在激烈地討論這個問題,但很多企業表示利率將快速增長。

目前97%的標準普爾500指數成份股公司發佈了季報,顯示美股公司整體業績有望同比增長50%,創2010年以來最高增速。

不過,由於基數參照的是封鎖期間的業績,因此增長遭到扭曲,我們此前已經就此警告過。但是,即使分析人士已經將封鎖因素考慮在內,實際業績仍比預期高出創紀錄的23%。

其實,相比前三個季度的財報數據因為預期低而錄得的超預期表現,第一季度財報季業績高於預期則反映的是經濟實力。隨著新增確診人數減少、疫苗接種人數增加和美國放鬆社會經濟活動限制,需求反彈。上周的公佈的消費者信心和消費者支出數據顯示,隨著生活恢復正常,消費者動用大量超額儲蓄,釋放了被壓抑的需求。

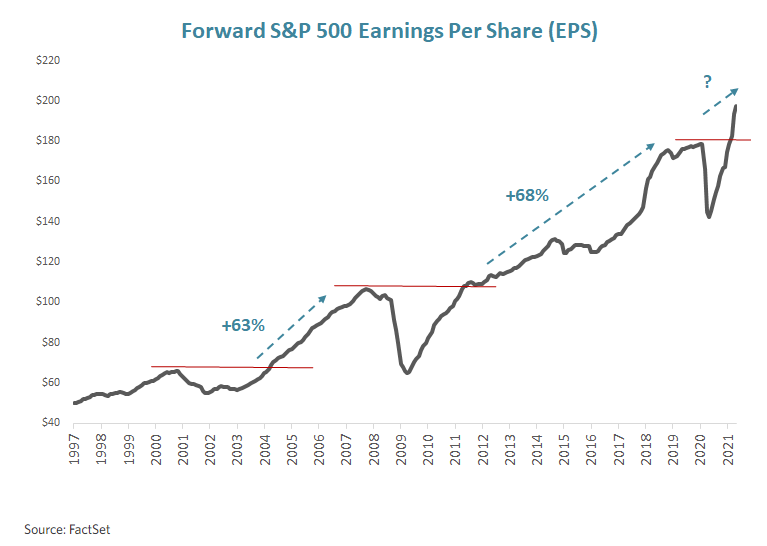

不考慮史無前例的財政和貨幣刺激,股市的表現和企業盈利完全同步,這也安慰了投資者。但是把目光放得更長遠,未來12個月的企業盈利預計將比大流行前高出11%,而之後還能進一步增長嗎?

如果經濟增長是持續的,我們認為還能繼續增長。根據前兩次衰退的經驗,企業盈利表現一旦恢復到之前峰值後,還將以65%的平均增速增長。

而且,提振樂觀情緒的不僅僅是盈利的絕對值,還有創紀錄的利潤率。汽車製造商、金融、材料——所有通貨再膨脹板塊都帶動了美股上市公司利潤率飆升。

美債收益率料促使羅素2000指數回檔

那麼,我們為什麼預計與通貨再膨脹交易關係最密切的羅素2000指數可能會回檔?因為在繼續上漲前,它已經做好了獲利回吐的準備。

包括美國10年期國債收益率在內的美債收益率一直整固,與羅素2000指數擁有相同的時間框架。

如果美債收益率向下突破下跌通道,通貨再膨脹交易可能降溫,羅素2000指數也可能隨之走低。

美元

另一方面,收益率下降會壓低美元嗎?

上週五,美元試圖向上突破下跌楔形,但第一次嘗試就失敗了。美元已經橫盤了9個交易日,多頭和空頭在持續拉鋸,形成一個自2020年高點以來的巨大楔形。

黃金

期貨黃金價格在上週五連續第二天上漲,但仍處於橫盤狀態。.

自5月17日觸及上升通道頂部以來,金價一直難以進一步走高。如果金價回落,將在快速上升通道的底部以及自2020年創紀錄高點以來的下跌通道遇到支撐。

比特幣

比特幣在實現了頭肩頂的隱含目標後,完成了看跌楔形。

目前比特幣價格正在挑戰我們近期給出的看漲水準,但是若跌到29000美元的水準,這將是一個危險的信號。

一系列基本面因素正在拖累油價,包括綠色能源政策、美伊重啟核協議以及將於6月1日舉行的歐佩克+會議,屆時這一組織預計將開始討論增產事宜。此外,激進的親環保股東可能會顛覆石油巨頭的舊商業模式。

另一方面,經濟復蘇強勁意味著更多能源需求,且美國自駕車旅遊旺季在本周拉開了帷幕。

儘管存在互相矛盾的價格推動因素,美國WTI油價已經形成了一個上升的三角形,如果向上突破這一形態,則有望漲至76美元的目標價。

本周前瞻

以下時間均為香港時間

星期一

美國和英國因節假日休市

星期二

09:45:中國–財新製造業PMI:預計將從51.9微幅降至51.7。

12:30:澳大利亞–澳洲聯儲利率決議:預計維持在0.10%不變。

15:55:德國–製造業PMI:預計維持在64.0不變。

15:55:德國–就業人口變動:預計從新增就業人口九千降至就業人口減少九千。

16:30:英國–製造業PMI:預計維持在66.1不變。

17:00:歐元區–CPI:預計從1.6%升至1.9%。

20:30:加拿大–GDP:預計月率從0.4%升至1.0%。

22:00:美國–美國ISM製造業PMI:預穩定在60.7不變。

23:00:英國–英國央行行長貝利(Bailey)講話

星期三

09:30:澳大利亞–GDP: 預計增速從3.1%降至2.5%。

星期四

09:30:澳大利亞–零售銷售:前一個月增長1.1%。

16:30:英國–服務業PMI:預計維持在61.8。

20:15:美國–ADP非農就業人口變動:預計從74.2降至65.0萬人。

20:30:美國–初請失業人數:預計從40.6萬人降至39.5萬。

22:00:美國–ISM非製造業PMI:預計從62.7升至63.0。

23:00:美國–EIA原油庫存變動:預計減少166.2萬桶。

星期五

14:15:印度–利率決議:預計維持在4.00%不變。

16:30:英國–建築業PMI:預計從61.6升至62.0。

19:00:美國–美聯儲主席鮑威爾(Jerome Powell)講話

19:00:歐元區–歐洲央行行長拉加德講話(Christine Lagarde)講話

20:30:美國–非農就業人口變動:預計從26.6大幅增至65.0萬。

20:30:美國–失業率:預計從6.1%降至5.9%。

20:30:加拿大–就業人口變動:預計從-20.71萬升至-2.25萬。

22:00:加拿大–Ivey PMI:前值位60.6。

翻譯:劉川