最高法院推翻川普關稅:對IT硬體/網路板塊有何影響

上周,聯儲局大幅降息50點子,是2020年以來首次降息,表明在經濟數據疲軟的背景下,聯儲局正在積極支援經濟。對於投資者而言,瞭解歷史上相若降息舉措對市場的影響以及哪些行業往往受益,是把握未來數月行情的關鍵。

本文將探討以往降息50點子後市場的歷史表現,尤其是降息後表現最佳的板塊和市場,並指出投資者在年底前應關注的三大關鍵風險。

大減息50點子,利好成長型科技股!那麼怎麼選成長型科技股?AI精選科技股策略——科技巨擘,十年回測回報高達1900%,按此了解詳情。

以史為鑒,降息後發生了什麼

聯儲局降息50點子,尤其是首次降息就達到這個幅度,屬於激進行動。歷史上,聯儲局在經濟放緩或衰退風險上升期間才會如此大幅度降息。以下是幾個值得注意的例子:

- 2001年1月:互聯網泡沫破裂後,聯儲局於2001年1月降息50點子以穩定經濟。儘管標普500指數最初反彈,但由於科技股行情惡化,市場最終還是普遍持續下跌。

- 2007年10月:在全球金融危機的早期階段,聯儲局降息50點子,以向系統注入流動性。隨著信貸市場因抵押貸款危機惡化而崩潰,股市當時的反應是積極的,惟潛在的金融不穩定導致了2008年全年市場持續疲軟。

- 2019年7月:聯儲局最近一次降息是在2019年7月,以應對全球貿易緊張局勢和經濟放緩的擔憂。同樣,市場最初上升,標普500指數也在降息後的幾個月內實現了正回報。這一時期值得注意,因為降息更多是一種預防措施,正如最近一次降息似乎也是如此,而非對現有經濟衰退的反應。

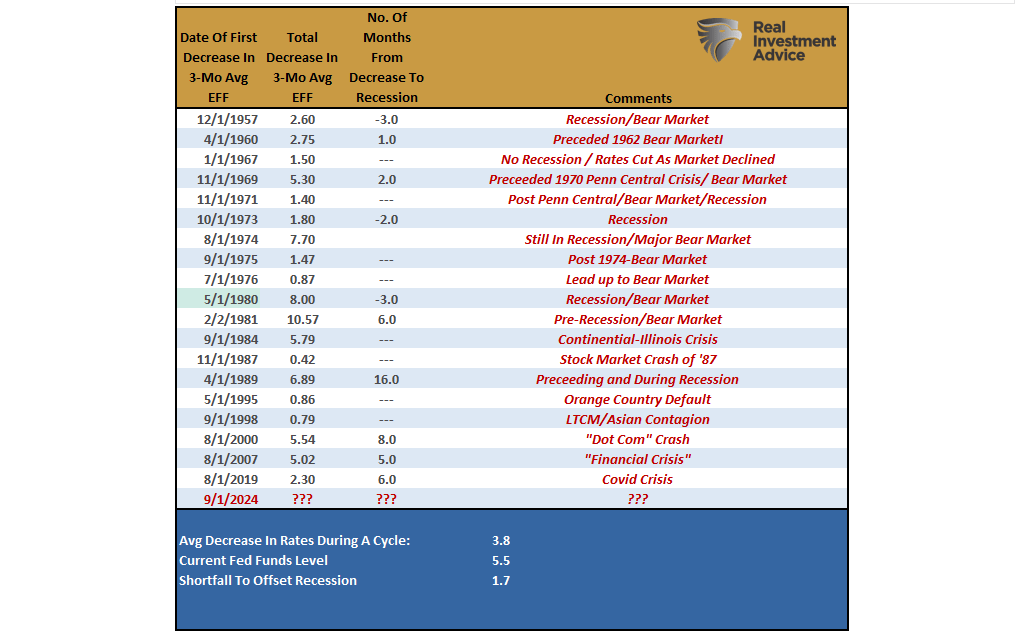

這僅是對聯儲局最近幾次降息的分析。回顧自1960年以來的降息周期歷史,可以發現一些有趣之處。下表顯示了實際聯邦基金利率的3個月平均值、降息周期內的總降幅以及相關的市場結果或事件。

實際聯邦基金利率3個月均值

值得注意的是,儘管很多分析師指出,在聯儲局降息後的幾個月至一年內,股市通常會上升,但在很多情況下,是由於之前發生了更重大的事件,才有了後來的降息,如下表所示。

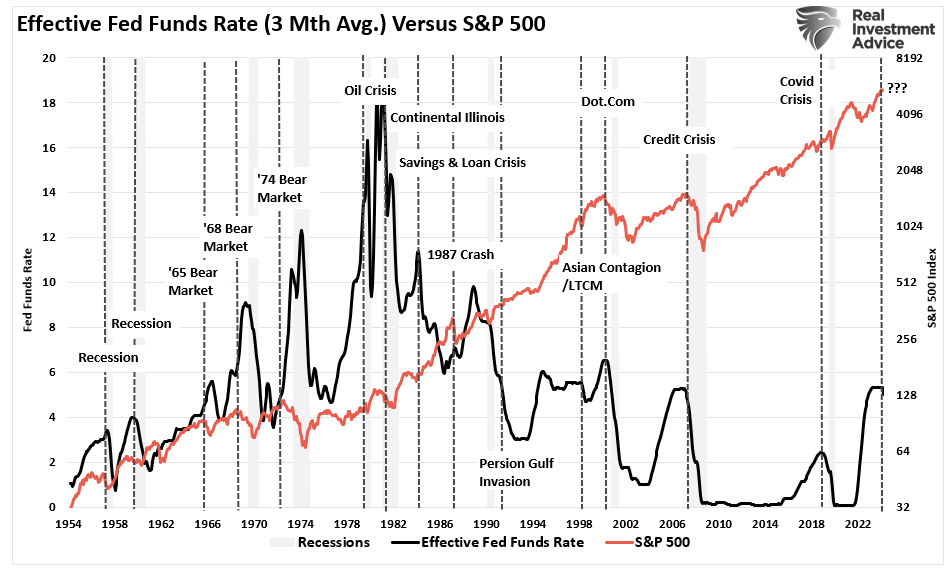

實際聯邦基金利率3個月均值vs標普500指數

對比1995年

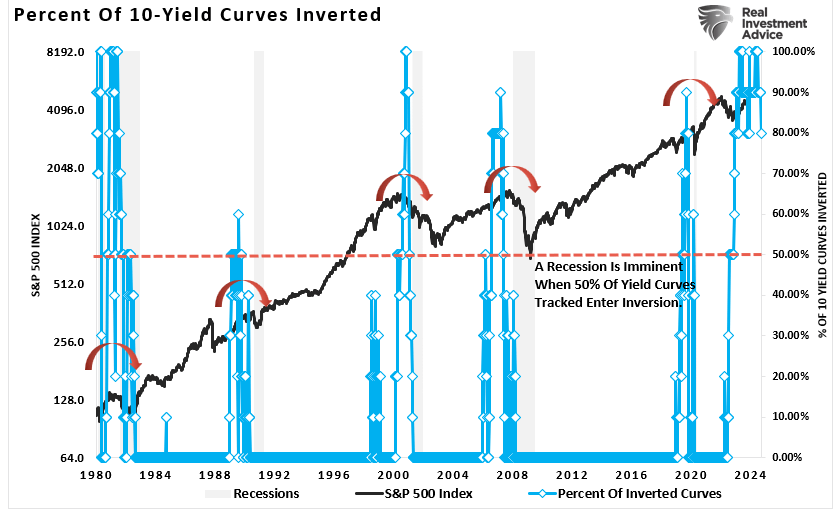

舉例來說,很多分析師指出,當前與1995年相若,當時聯儲局首次降息後,市場並未衰退,反而持續上升。然而,1995年與現在情況有一個不同之處,即收益率曲線倒掛。1995年,收益率曲線從未倒掛,沒有倒掛則表明經濟健康。如數據所示,收益率曲線直到1998年才出現倒掛,而聯儲局隨後再次降息,2000年經濟衰退隨之而來,同時「互聯網泡沫」危機爆發。

十年期收益率曲線倒掛

剛開始的一小段時間內,市場反應積極並不罕見,得益於聯儲局這種刺激經濟增長的措施提振了情緒。此外,普遍的樂觀情緒和勢頭繼續推高資產價格。如上表所示,市場會否大幅調整的主要決定因素在於衰退的影響。

從歷史上看,六個月至兩年內的市場表現主要取決於降息能否成功刺激經濟,或者更深層次的經濟問題是否陰魂不散。例如,2001年和2007年,由於潛在的經濟挑戰,降息後六個月的市場表現不佳;而在2019年,市場一直表現良好,直到疫情開始導致經濟停滯。

有鑑於此,投資者應將注意力放在哪里?

表現最佳的板塊與資產

當聯邦儲備系統降低利率時,例如降低50點子,借款成本的下降往往以不同方式惠及各個板塊和資產類別。儘管選擇眾多,但根據歷史趨勢,以下五個領域可作為研究的起點。

- 大盤股:大盤股,尤其是「超大盤股」,往往在降息後最先受益。它們擁有強大的資產負債表和獲取低成本資本的能力,因此可以擴展業務、提高利潤率,並且最重要的是,可以回購股票。此外,這些公司流動性高,相比小盤股和中盤股,更能從被動指數化資金流中獲益。

- 小盤股:小盤股的反應往往較為遲緩。這些公司主要主要是浮動利率債務,借款成本下降能增強它們的財務實力。然而,它們對經濟周期更敏感,因此經濟衰退仍是重大風險。不過,投資者雖然偏愛大盤股,惟一旦經濟條件穩定,小盤股可能會獲得更多動力。

- 國債:在降息期間,債券往往表現良好。隨著利率下降,債券價格通常會上升,為投資者帶來資本增值。歷史上,長期國債在利率下降時表現突出,因為低利率推動了固定收益資產的需求。

- 房地產投資信託(REITs):REITs在降息中受益匪淺,因為利率下降降低了房地產收購和開發借款成本。此外,REITs通過分紅提供穩定收入,隨著債券收益率下降,REITs的分紅會更具吸引力。

- 黃金:在降息周期中,當經濟陷入衰退且美元走弱時,黃金往往表現良好。然而,黃金在預期聯儲局最近一次降息時已經大幅上升,因此其表現將很大程度上取決於美元的強弱和經濟結果。

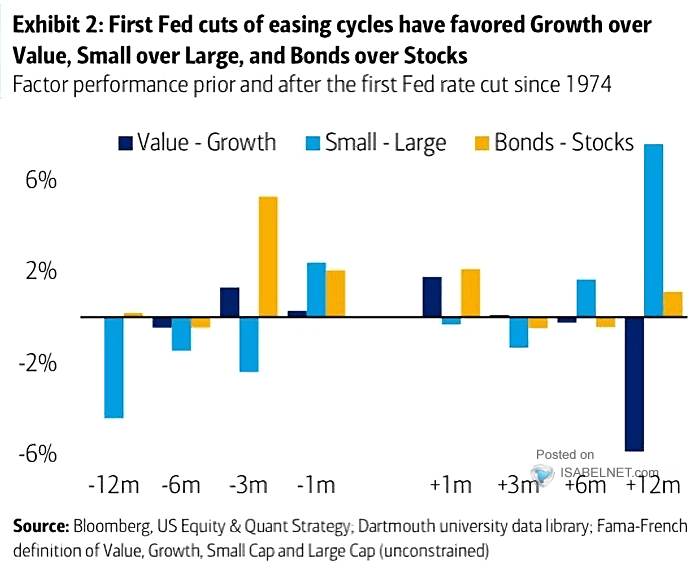

聯儲局首次降息前後各因數表現

值得關注的幾個領域

基於上述資訊,並考慮到歷次降息後各行業及市場因素的表現,投資者或許可以這樣考慮調整投資組合:

大盤股:重點關注能從借貸成本下降中獲益且在經濟不確定性中表現穩健的優質大盤股。消費必需品、科技和醫療保健行業的公司往往在降息環境中表現良好。

固定收益:可把握債券價格上升的機會,加碼投資長期債券或債券ETF。固定收益投資提供穩定性和收入,在低利率環境下尤為吸引人。

房地產投資信託基金和創收資產:尋找房地產投資信託基金和其他創收資產的機會,這些資產能從降息中獲益,並通過分紅提供穩定的現金流。

中小盤股:考慮有選擇地投資債務水準低、資產負債表穩健且派息的中小市值公司。

降息後投資者面臨的三大關鍵風險

儘管聯儲局降息可能帶來潛在利益,但同時也伴隨著風險:

總統大選:鑒於當前候選人的經濟政策,尤其是稅率和赤字支出方面的差異,市場參與者可能會在結果出爐前避險。還有一個需要重點關注的問題是國會選舉的結果。眾議院和參議院控制權分屬兩黨的結果對華爾街最為有利,因為這將限制各黨大幅改變現有經濟和監管政策。

經濟衰退:如上所述,降息周期、市場調整和熊市之間最顯著的決定因素是會否經濟衰退。如果日後數據顯示經濟大幅惡化,尤其是就業和服務業相關數據,市場很可能會做出負面反應。在這種情況下,金融和周期性行業特別容易受到長期經濟衰退的影響,因為銀行可能面臨更高的貸款違約率和服務需求減少。

地緣政治風險:地緣政治緊張局勢,特別是圍繞貿易、能源供應或全球衝突的問題,可能加劇市場波動。貿易戰升級或能源供應擔憂等外部衝擊,即使在利率較低的情況下,也可能打壓投資者情緒並擾亂全球市場。例如,石油市場中斷或與主要經濟體的貿易緊張局勢加劇,都可能破壞降息帶來的積極影響。

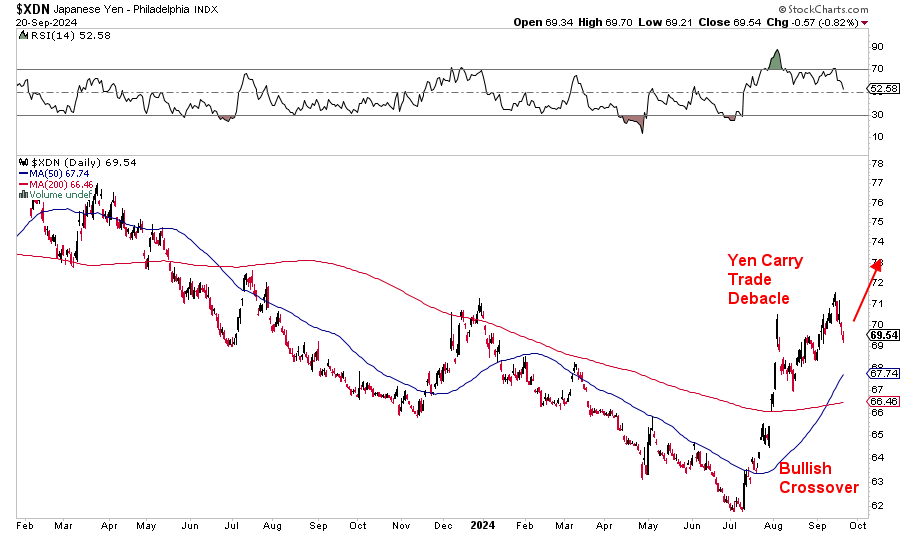

日圓因素:「日圓套利交易」對金融市場的風險並未消退,尤其是如果日本央行在全球其他地方降息時繼續提高利率。這種舉動很可能導致日圓再次飆升,為華爾街持有的高度杠杆頭寸帶來另一波「追加保證金」的壓力。

結語

聯儲局降息50點子,標誌著在面對潛在風險時,採取了積極支援經濟的舉措。從歷史上看,短期內標普500指數和各行業對降息均作出了積極反應,其中大盤股和債券往往領漲。

然而,投資者仍應警惕即將到來的選舉、經濟衰退風險、地緣政治緊張局勢以及日圓等因素,這些因素可能會在未來幾個月內影響市場表現。

我們仍會投資股市,因為市場動量、相對強度和整體趨勢仍保持看漲傾向。然而,我們也會繼續定期執行風險管理程式,評估機會,並密切關注即將發佈的經濟數據。

儘管大家都在猜測最終結果會如何,但歷史表明,保持謹慎似乎是明智之舉。對我們來說,總是寧願謹慎行事。雖然將現金重新配置到股市很容易,但填補虧損卻難得多。

***

股票質素頂唔頂?值唔值得撈底?定系要火速撤退?InvestingPro,全球股票分析神兵,俾你一雙慧眼,識破市場迷霧。勁爆功能,等緊你發掘,即刻行動啦!

- 六大AI選股絕招,輕輕鬆松跑贏大市:ProPicks,揀股王!

- 看財務數字眼花?太燒腦?ProTips,一句拎清,好壞一睇即明!

- 避開泡沫股,趁低撈底潛力股:公允價值+穩健度評分,識揀識賺!

- 精選靚股,海量財務、估值、評級指標一手掌握,若干結果Save得,Excel導得出:先進選股器,揀股高手!

- 深入研究公司財政,專業基本功分析:歷史財務資料,洞悉先機!

- 快速Check巴菲特、Dalio、索羅斯(Soros)嘅Portfolio,跟大師做功課:大佬持倉速查,學以致用!

欲進一步瞭解InvestingPro,請訪問下方鏈接:

https://hk.investing.com/pro/pricing

編譯:劉川