利率期貨倒掛預警:交易員押注“持續降息”取代“明年加息”,市場對美聯儲預期爲何一夜驟變?

23年下半年以來,美妝行業延續跑輸社零的趨勢。大環境影響的消費低迷讓可選消費表現相對較弱,而其最大的增長途徑電商管道在變革後期也呈現自然增速放緩趨勢。美妝市場增速放緩已成為不爭的事實。

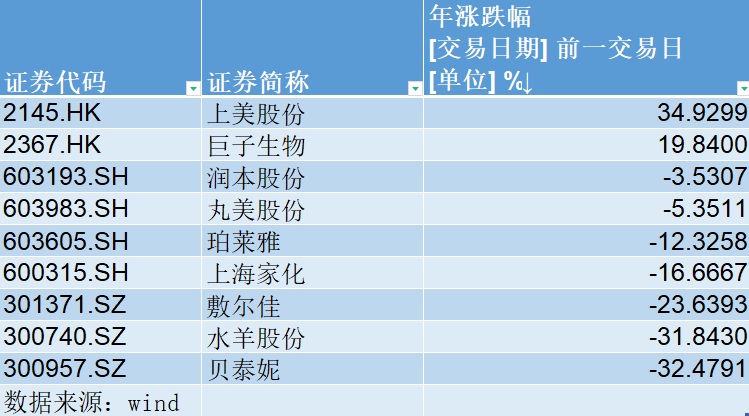

在泥沙俱下的大市里,上美股份 (HK:2145)表現優異,今年以來股價增幅達到35%,成為美容個護賽道可比同行中漲幅最高那個。

帶動上美股份逆市上漲的正是旗下被賈乃亮在直播間咆哮推薦、被無數次插播在甜寵女王姜十七短劇裡的護膚品牌—韓束。今年7月,韓束在淘系和抖音的銷額增速達到121%~130%,已經七度蟬聯抖音美妝月度TOP1。

在如此疲軟的大市下,上美股份能夠逆勢走強,是旗下主品牌韓束大增的GMV讓其α表現亮眼,對沖了大市β帶來的下壓利空。

那麼帶動韓束表現亮眼的底層邏輯到底有哪些?

一、暴漲背後的底層邏輯

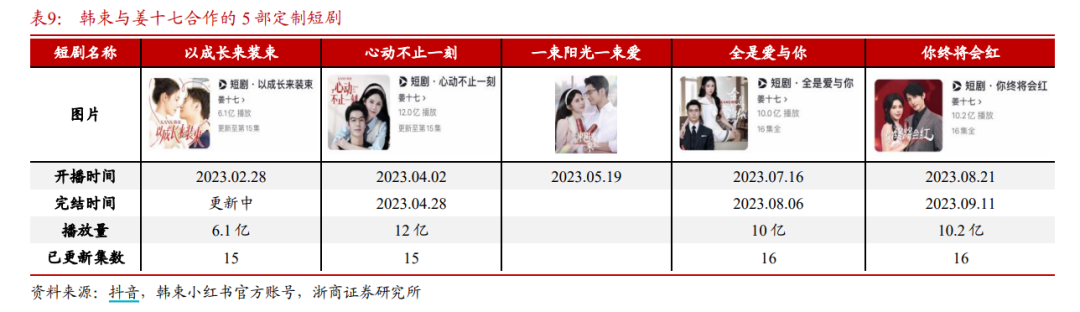

抖音是韓束受眾最活躍的地方,其品牌互動量98.40%都集中在抖音。其中,抖音短劇則是品牌流量最集中曝光的埠。2023年,韓束押注抖音上擁有超過3500萬粉絲的薑十七,這一次的選擇,將韓束推向了前所未有的熱度。

在與薑十七的合作中,韓束選擇將其大單品以無縫銜接的方式融入劇情。隨著劇情推動,讓觀眾潛意識產生“下單一套紅蠻腰即可解鎖和女主一樣的逆襲人生,你確定不來一套?”的消費衝動,這種內生廣告帶來的行銷效果要比彈跳式廣告來得更加深刻。

但進一步深究就會發現,韓束大爆的秘訣在於其定位的極致性價比。一套包含水+乳+精華+面霜+潔面的套裝只要399 元,還配套了高端禮盒。不僅送人不丟面子,自己荷包也不會過度受傷,令多數競對產品甘拜下風。

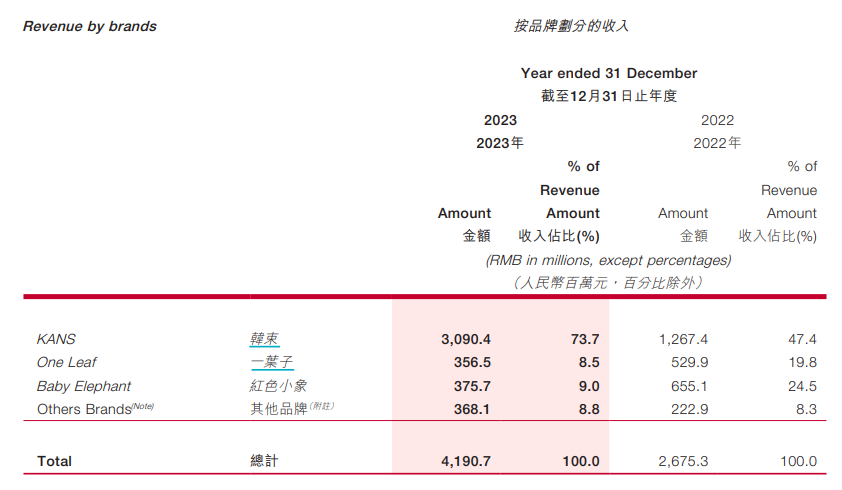

新穎的效果廣告和符合當下消費環境的低價,最終帶來的效果,是既有新人群的拓展,又有業績的瘋狂增長。2023年營業收入為41.91億元,同比增長56.6%;歸母淨利潤為4.61億元,同比增長213.5%;毛利率為72.1%,較2022年增長8.6個百分點。

此外,韓束這種“低價好物”的品牌客戶正是目前抖音電商主力扶持的對象。過去兩年,在外部環境裹挾疊加拼多多兇猛增勢影響下,增長一度成為很多平臺的“心魔”,同樣受此影響的抖音,也開始聚焦大眾性價比品牌。

從格局來看,據尼爾森,抖音 2023 年中小廠牌及白牌廠家占比約 79%顯著高於線下及傳統電商,給大眾性價比品牌市場崛起提供了土壤。虎嗅資料顯示,抖音來自電商行業的廣告收入,超90%是內迴圈廣告。而內迴圈廣告目前最顯著的成果之一就是以“低價好物”為基礎吸引用戶提升整體GMV。

同一時期,韓束在抖音的投放增加至歷史新高。2023 年上美股份的銷售費用率提升至 53.5%,銷售開支飆升至22.4億元,創新高。公司表示,主要是因為加大了抖音宣傳投放和管道建設力度。

從消費者畫像來看,韓束也展現了不一般的拓客能力。一些券商分析認為,韓束核心消費人群為三四線城市 25-40 歲人群,但這些資料顯然滯後。近一年的資料表明,韓束在抖音平臺上來自一線、新一線和二線城市的消費人群占比總計高達41.58%。

這種資料的變化在於“拼多多”現象終究還是蔓延到了全社會。2023年防疫政策優化之後復蘇不及預期,金融資產的大幅縮水更是進一步催化了悲觀情緒導致出現嚴重的消費分級現象,廣普群眾的消費回歸理性,並且在性價比的衡量中對價格更加敏感。

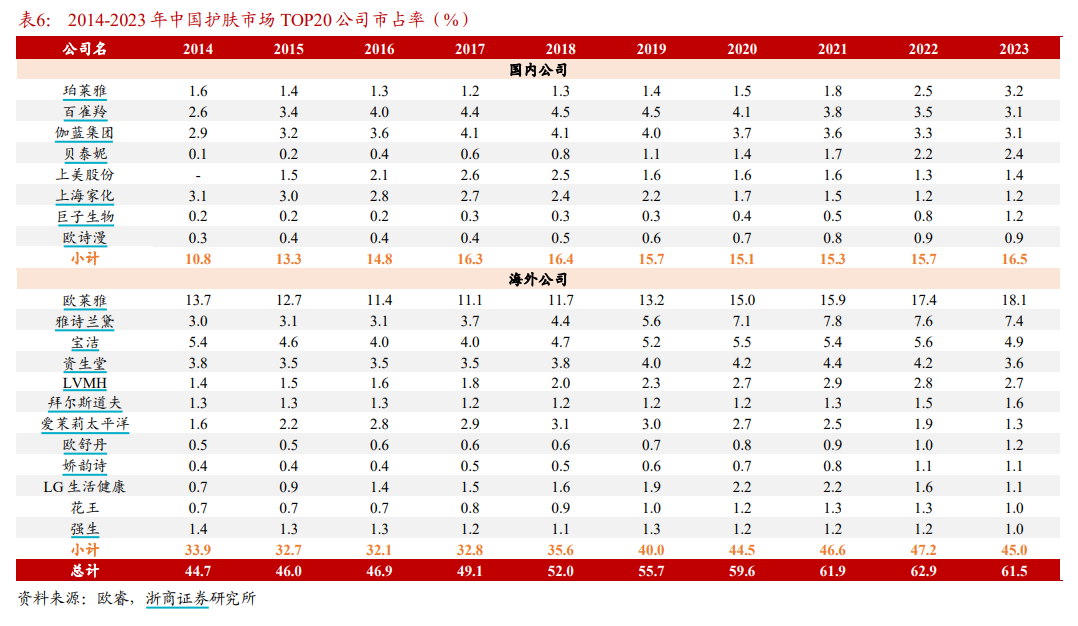

那些曾在一二線暢銷的韓系、日系護膚品近期在中國的節節敗退也能很好的說明這一點。

旗下品牌包括雪花秀、悅詩風吟的愛茉莉太平洋是韓國最大的化妝品生產商,但就是這樣一家跨國大企已經連續三個季度在大中華區錄得雙位數負增長。另一家在中國遭遇中年危機的日企資生堂,旗下的悅薇也是水乳出名。這部分因韓系出逃、日系沒落導致的市場空白由誰來填補,答案已經很明顯了。

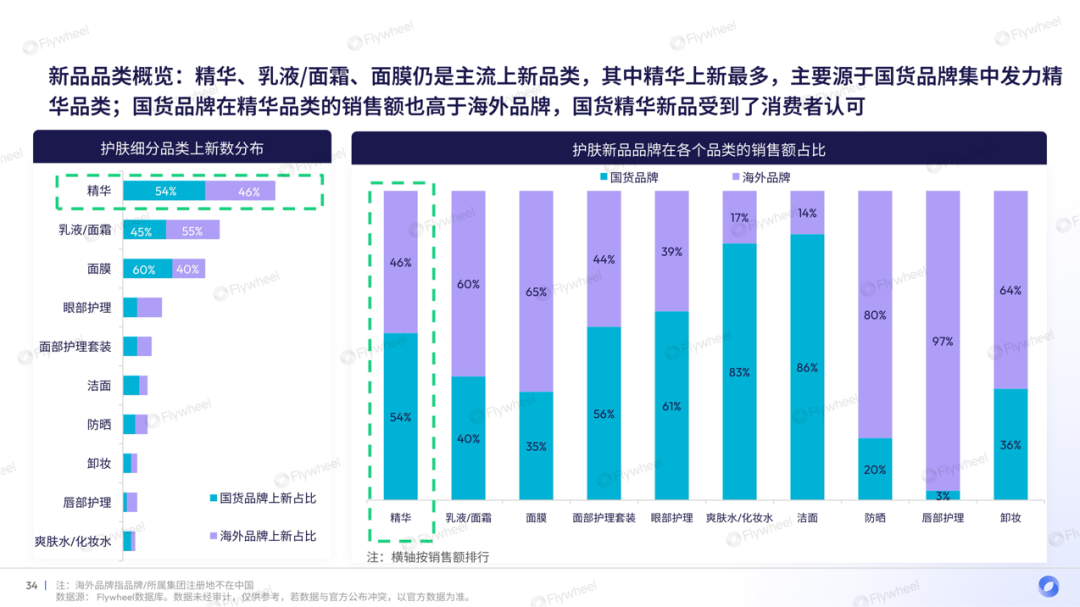

此外,海內外品牌在23年都過於集中在精華品類上上新,相對冷落了水乳,進一步導致這部分供給沒有及時更新換代。

所以,從市場需求到品牌供給再到平臺戰略分析來看,韓束的大爆固然有自身優勢,但別忘了,韓束這一國貨品牌2003年就存在了,水乳套裝也買了好幾年,現在的爆火肯定不僅僅只是公司自己的努力,對手們的時運不濟、市場供給的留白以及抖音平臺的有意扶持,這些因素的共同影響才是韓束增長的底層邏輯。

不少文章的分析總結都過於簡化,以至於忽略了深層影響其增長的底層邏輯,而瞭解底層邏輯最重要的作用,就是最大限度的預判韓束未來的發展。

二、高端一直走不通

2021年,上美推出高端抗衰品牌PP2A;2022年又推出針對敏感肌的中高端護膚品牌“安敏優”,可惜的是這些品牌無一例外都在財務報表中被歸類為其他,並沒有對業績做出多大貢獻。今年 4 月,集團又在韓束品牌下發佈活膚精華露產品,目前該品牌下的精華產品已上線3款,但銷售體量始終不足水乳套裝的零頭。

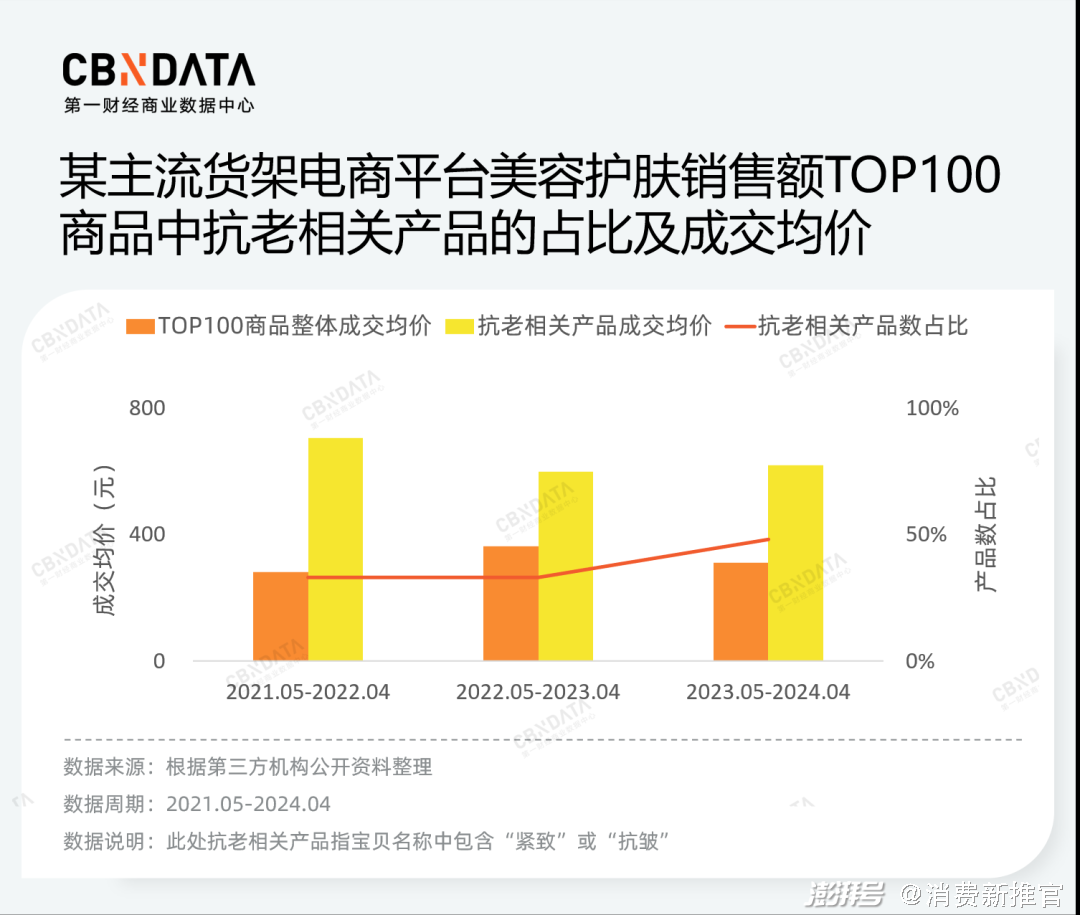

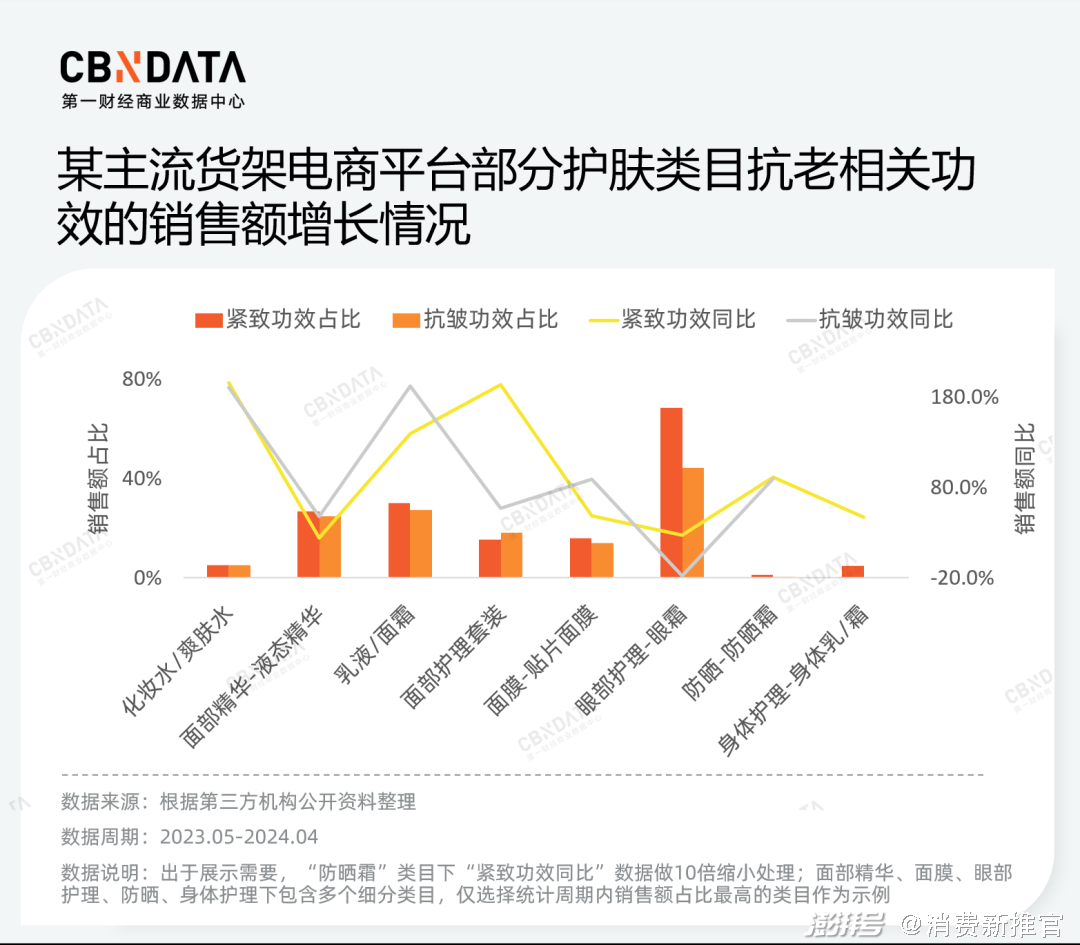

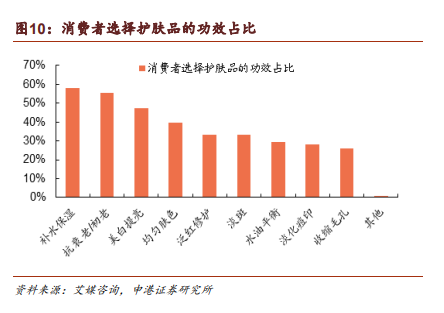

韓束一直有意衝擊高端市場,但一直不見效,這可能會讓企業無法有效抵禦外部競爭。因為在護膚品中,精華才是最明顯能感受到效果的護膚產品,而水乳最主要的功效還是補水保濕這一最基本的需求。且從抗衰老的成交均價以及類目來看,只要399的水乳,顯然還沒有躋身主流市場。

面向中低端市場的韓束是否符合長期發展趨勢?這一問題參考同樣靠賣套裝出名、主要面向價格敏感的消費者的百雀羚,就能略知一二。

百雀羚在國內的市場份額自2019年開始便不斷下降,主要問題在於其產品單一且主要以基礎護膚為主,無法滿足消費者的多樣化需求,消費者對其的品牌忠誠度相對較低,很容易就會被擁有更高性價比、更年輕化的其他品牌分流。

低價品牌並不容易形成消費粘性,這在百雀羚身上存在的問題,在如今的韓束身上也有所體現。按類別和價格帶來看,中低價位的水乳在護膚品中的地位並不高,消費者也更不容易對其形成強烈的品牌心智。

換句話說只賣低價水乳並不能加深韓束的護城河。

但不可否認的是,目前的韓束已經成功為上美貢獻超額營收。2023年營業收入為41.91億元,同比增長56.6%;歸母淨利潤為4.61億元,同比增長213.5%;毛利率為72.1%,較2022年增長8.6個百分點。其中,韓束全年營收同比增長143.8%至30.90億元,占總收入的73.7%,是最大的收入來源。

只是這一成功目前僅局限在韓束這一個品牌。2023年,為了持續助推韓束在抖音的發展,公司銷售費用同比增長78.06%至22.4億元,占到當年總收入的52%,侵蝕了近七成半的毛利。但從矩陣上看,其他品牌銷售的大幅下滑證明了這一巨額行銷開支並不沒有帶來聯動效應,這就意味著公司過於依賴韓束這一個品牌。

此外,公司還有過度依賴抖音平臺帶來的風險。

2024 年 Q1,韓束天貓管道 GMV 為 1.7 億元,而同期抖音管道 GMV 高達 19.8 億元,天貓體量不到抖音 1/10。對比珀萊雅天貓平臺GMV為12.47億元,抖音平臺GMV為7.62億元的較為均衡發展,韓束顯然要短腿得多。

從整個中國化妝品線上銷售管道來看,銷額最大的仍為淘系(淘寶+天貓),淘系依舊是美妝銷售主陣地也是海內外品牌的主力市場之一。即使抖音有意大力扶持電商產業,但資訊冗餘的缺點會大幅弱化服務屬性,且抖音的線下能力也尚未被證明,這就導致平臺難以迅速完成品牌向下沉的相容。興趣電商和貨架電商之間始終有壁。

相比珀萊雅做到的各平臺較為均衡發展,韓束的增長過於依賴抖音平臺,最好是抖音能夠一直高增長,不然韓束的增幅回撤會很大。

在今年年初,在CEO呂義雄提出的上美集團2024戰略重點中就有“重兵天貓”這一條。但轉戰天貓則需要企業拿出更為高端的產品,因為那裡是歐萊雅、雅詩蘭黛、LV集團旗下高端美妝品牌的主陣地。目前,尚未實現高端化的韓束以及過於依賴中低端品牌的上美,未來發展依舊充斥著不確定性。

結語

經濟恢復的初期,大家兜裡都沒什麼錢,所以很保守,化妝品在消費市場裡也就很難獲得溢價性的增長。這一時期堅持行銷高性價比水乳的韓束,抓住市場空白,一躍而上。

在上美股份發佈的盈利預告中,預計1H24收入同增114.3%-126.9%,淨利潤3.9-4.1億元,同增286.1%-305.9%。計算可知,公司最新12個月的盈利為7.6億元,對應目前約132億市值,也就是約17倍PE。

作為護膚品中需求最大的功效訴求,韓束水乳依舊具有較大的發展空間。在此期間,如果韓束能夠保持增長的同時銷售支出下降以及走通高端化路線,那麼就證明上美股份成功由短線更迭至長線發展。

當然,估值不是對歷史資料的總結而是對未來的預期。現在的消費時代的一個顯著特徵,就是需求變化加快,品牌和爆品極易老化,對於未來的發展,韓束還有很多難題需要解決。

轉眼十年,回報爆升過十五倍!科技龍頭話你知秘訣!按此了解AI揀股策略科技巨擘,AI智能選股助你飛。