英偉達漲到頭?更多分析師目標價,一鍵查看詳情,夏季大促,限時特惠來襲!領取優惠,即享半價,不容錯過!

今年以來A股哪個板塊表現最好?毫無疑問是週期股,從煤炭石油到有色到航運,幾乎每個月都有出色的週期行情。

而最近漲幅最猛的週期板塊,當數海運。中遠海控 (SS:601919) (HK:1919)在3年的調整後再創新高,而以疫情以來漲幅計算,再次成為整個週期板塊的冠軍。

疫情後海運板塊最先啟動,漲幅也最猛,但供需調整也最快,2022-2023年,在煤炭石油還能保持較高利潤率時,海運利潤就開始了大跳水。但隨著今年以來海運價格的復蘇,大家意識到了海運股在週期股板塊已經被忽略了許久,隨著預期差的不斷擴大,海運股的利潤增幅和股息率預期逐漸成為週期板塊裡的佼佼者,於是,高位調整已久的股價,也便向著歷史新高進發了。

航運股目前漲幅驚人,但如果今年的股息率能再向過去那樣一年20-30%+,那麼這樣的漲幅就沒什麼可質疑的。所以,要問的是海運的持續性還有多遠。其目前仍然是週期板塊裡最具吸引力的嗎?

一、紅海危機是主因嗎?

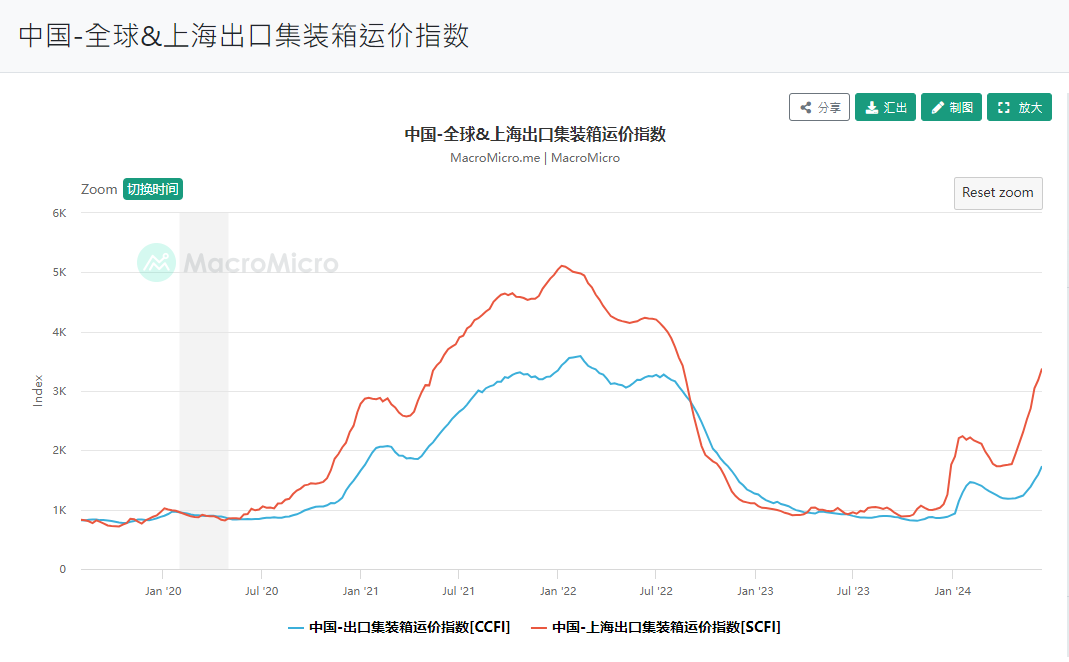

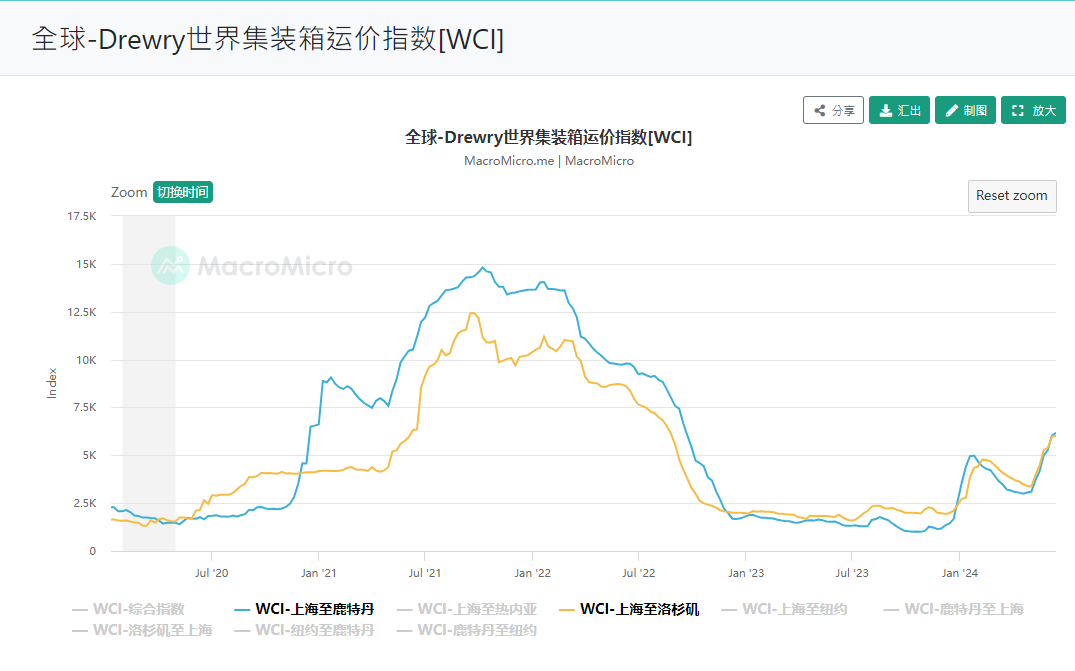

從漲價幅度看,在複刻2020年以來的爆發式上漲,目前已經漲至2021年Q1的位置。上漲速度實際上毫不遜色。但運價頂部是否能回到21年存疑,高位持續性仍有待觀察。

上漲的起點是巴以衝突導致的供需改變,由於胡塞武裝在紅海對商船襲擊,各大班輪公司不得不改道,改道造成了運距拉長,運力不足,於是扭轉了運價。所以目前也有紅海危機消失,則運價將回落一說。

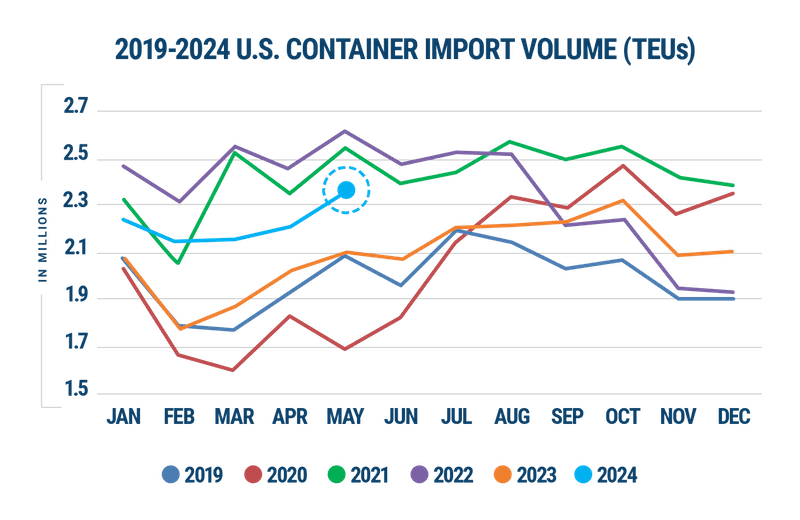

但目前看來,情況並非如此簡單。畢竟除了到歐洲運價以外,中國出口到美洲的運價也在大漲,尤其是最近中國至美洲運價開始追上歐洲。另一方面,從進口運量來看,美國進口貨物量也在是持續回升的狀態。歐洲的航路緊張,很難解釋全球性的運價上漲。

紅海改道已有時日,紅海危機對運力的邊際影響已經趨近於0。運價目前這樣漲,可見不完全是紅海問題,是歐美貨物貿易需求復蘇,進入補庫存週期和紅海危機共存所導致的。

畢竟全球的大宗商品價格都在共振上漲,各大工業金屬也在回暖。油價煤價天然氣長期保持這個位置也可以接受。核心邏輯是,大家都覺得降通脹到這個水準已經差不多了,資源價格跟服務和商品價格的上漲比起來已經算客氣了,對全球經濟的干擾已經不大了。

相比其他的全球大宗商品,海運物流成本去年已經降至起漲前的位置,目前的運價也不足以對全球通脹造成太大的成本干擾,幾乎不存在任何的批判運價高的聲音,因此,也給足了船公司串謀漲價的基礎。

從需求角度看,得紅海航路重新打通、歐美補庫需求減緩兩大因素改善,才會造成運價的快速回落。供給端固然有新船下水,但這個因素的改善是緩慢的,船公司之間的競爭態度才是供給的決定性因素。目前看來,如此密集的,不同聯盟公司間步步跟隨式的漲價,顯然就是重新開始了對利潤的追求。

隨著海運進入旺季,長協運價開始更換,2024-2025的新長約運價將在夏季執行,以今年上半年的即期運價為基礎,如此一來,長短協結合的綜合運價,還有一定的上漲基礎,從過去的歷史看,綜合運價下滑拐點的標誌是即期運價指數(scfi、wci)與綜合運價(ccfi)間的差值開始減小,目前看來這個差值反倒是還在擴大,運價的下跌沒那麼容易。

而通脹行情是聯動的。一個猜想是,全球資源價格隨經濟發展實現階段性的價格中樞上漲,比如石油股投資者就很喜歡說,過去10年內油價中樞是60美元,這麼多年後,中樞價格到80是合理的,所以他們不再預期未來的油價回到平均60美元的水準。

這也是當下大部分投資者願意給石油股目前利潤長期穩定PE估值的原因。既然如此,中樞運價是不是也可能跟前十年不太一樣呢?

二、誰是大贏家

目前,在整個海運行業中,中遠海控的股價一騎絕塵,不管是短期和長期,都是可圈可點的。也成為了A股今年以來代表性的大盤股。

關於中遠海控的表現,主要是因為利潤表現出色和資產結構中淨現金較多。首先賬上有2000億的現金,使得公司有足夠的估值安全邊際。2024年Q1,中遠海控在運價底部實現了行業最高水準的利潤率,大家開始認可其抗週期性和成本優勢。所以在運價回升階段,公司的競爭優勢被放大,轉變成了估值溢價。

不過,中遠海控的高利潤率和高淨現金也有因果關係。利潤多,是因為現金太多,在高利率時可以產生高利息收入。但反過來想,怎麼還有這麼多現金呢?正是過去分紅保守的缺點造成的。

市場過去對分紅保守的不滿轉變為了當時的估值折價。這個估值折價讓中遠海控跑輸行業幾年。但隨著去年以來的回購註銷,還有今年的抗週期性和成本優勢驗證,估值折價變成了估值溢價,正因如此,漲勢兇猛。

可以說中遠通過低位元擴張,高位收縮囤現金,適時回報股東,改頭換面完成了一次完美的逆週期操作。從股價上看是過去一輪海運景氣週期的最大贏家。

但目前快速上漲的運價,卻造成了另一種局面。

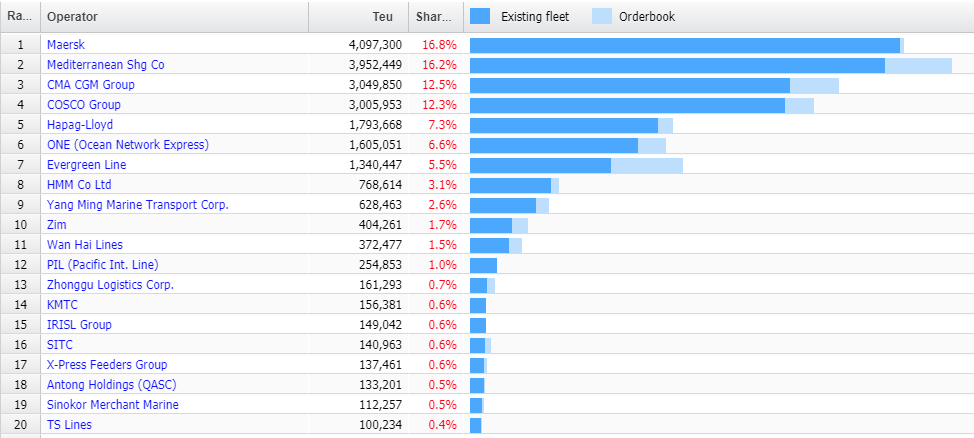

不少公司在過去兩年擴張猛烈,如以星航運和地中海航運,低運價時運力是負擔。2023年,它們的業績都遭遇重大挫折,以星航運更是在2023年產生了27億美元的巨幅虧損,幾乎等同於2023年市值的2倍。

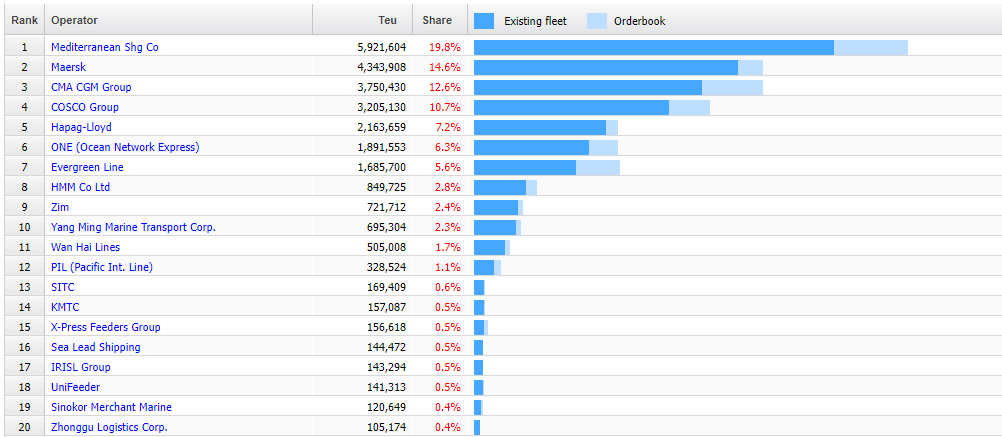

2021年運力

2024年最新運力

如果運價持續下跌,那麼擴張最謹慎的公司,就繼續從中得益,畢竟激進公司虧損持續,破產在即。

但現在運力不斷上行,運力變成印鈔機。後果很可能是,激進擴張的公司賭贏了,順利擴大了行業內的利潤份額,成為週期真正的贏家,這樣,擴張不足的公司就會因運力不足而被反噬,行業內的利潤份額降低。

也因此,從競爭的角度看,運價恢復到最高點幾無可能。運價上漲,保守型公司肯定不願意看著利潤被超越,會選擇降價。

綜合以上要素,整個海運行業內目前的態勢是,通脹環境帶動長期中樞運價上行,跟其他資源一樣,因此得用新的中樞運價給航運股估值。但整個行業保守型公司和激進型公司的博弈,還在釋放的新產能,使得運價在這輪週期不再具有創歷史新高的可能。

三、盯住股息率

目前,巴以局勢邏輯正在變化中,似乎很快就能平息,而行業內的價格博弈,又限制著漲價空間,運價可能很快漲不動,投資邏輯勢必面臨變化,所以整個行業也處於回檔和猶豫當中。

高分紅帶來的安全墊仍然是海運股投資的關鍵。不用像其他週期股那樣通過長期中樞價格抬升式預期帶來的估值提升創造高回報,通過高股息率產生回報就已經足夠了,而且這種模式的投資回報,是更實際,更不可磨滅的。

關鍵是已經發生的事情不會消失 ,已經分掉的利潤不會虧損。就算運價下滑,也有分紅帶來的價值安全邊際。比如去年海運價格回到原點時,大部分海運股股價仍然比疫情前漲了5倍以上,而這個5倍以上的漲幅對應的市值,卻已經深度破淨跌無可跌了,這都是創造的利潤和分紅所帶來的。比如東方海外國際 (HK:0316)的2020年非複投前複權股價為-133元,無論當下發生什麼,公司都已經永遠跌不回去那時的位置了。

股息率的計算,分子看利潤,分母看市值,航運股的投資價值,取決於目前對於公司盈利能力的判斷和市值的基數。目前看來,運價是2022年巔峰的一半,假設在這裡持續個一年,大概能實現2022年1/3-1/4的利潤水準。按照目前的承諾分配比例計算,就能分辨相關海運股的投資價值。而運價持續提升的話,運力激進擴張的公司毫無疑問將有更高的利潤預期在更高的預期股息率買入,自然萬無一失。

但是,正確的廢話沒有意義,預期股息率自然是越高越好,但市場會再次這樣給機會嗎?

目前市場的狀況是,週期股的中樞利潤邏輯抬升逐漸走通,石油股漲到了每年5%的股息率,卻仍然吸引著資金流入,不斷新高。煤炭石油股的利潤兩年沒新高,股價卻持續新高中,是市值的變化,導致了股息率從10%跌到了5%。

在這個背景下,海運股的業績沒新高,股價卻到高位甚至新高,就容易解釋了。運價二次反轉,觸及2020年水準就很快反彈,正是說明了中樞運價抬升的猜想正在發生,跟石油煤炭股一樣,長期穩定性的估值模式開始說通。

正因如此,海運股的投資不能像過去一樣悲觀。在2021年也許出現過40%-50%的股息率的海運股的機會,但不代表現在也會重現,這就好比中國神華和中國海油的投資者回歸1倍PB就離場,重新等待0.4倍左右的PB歷史低點重新買入。

這是從很多石油煤炭公用事業股投資者在這輪牛市中過早賣出所得到的教訓。

四、結語

對於目前的海運運價再次反轉大漲,看似是事件催化,卻也隱藏著全球通脹,資源及服務中樞價格抬升的邏輯。因此,它也加入了跟能源股:利潤未新高,股價卻持續新高的行列中。

而相比所有這種邏輯的週期性公司,海運因為商業模式不佳,波動性大,低估值,反而為高反彈空間埋下伏筆,畢竟市值越低,股息率就越高。目前已經逐漸看到了部分公司有一年20%+股息率的可能性,運價還向上,這個數字還能輕易地擴大。

當然,短期運價不是核心,中樞運價才是,相比猛烈探頂,在一個中間價格反復更有意義。比如說,今年Q1的運價就是長期的平均值,雖然相比頂峰有很大差距,但在這個水準上,部分公司能維持10%以上的股息率了,那麼代入到目前石油股煤炭股的投資範式中,是不是仍然有相當大的修復機會呢?

不得不說,每一次市場大的意想不到的機會,都是由偏見所造成的,直至今天,仍然還有一些投資者說長期持有週期股沒有意義,從蔑視週期股到加入週期股,是過去市場過去多年最真實的寫照,而海運正是過去偏見最大的那一類週期公司,結果我們都看到了。