今日財經市場5件大事:英偉達、Salesforce財報來襲

當市場歸於平靜(也就是變得相對乏味時),我們更容易從日常的喧囂中沉靜下來,思考一些宏觀層面的問題,比如:

什麼是宏觀終局?

從長遠來看,我們當前的經濟和金融體系的運轉方式似乎難以為繼。因此,回顧我們如何走到今天這一步,以及最終的宏觀終局是什麼樣子的,是一項意義深遠的全局性思考。

股票投資唔知點入手?唔識點分析?想穩中求勝?每日2蚊,InvestingPro股票分析工具任你用,專屬優惠碼HKNEWS1等你嚟領!

以下是我針對這一「百萬美元問題」提出的思考框架:

1971年,金本位制實際上走到了盡頭。

尼克森總統廢除了美元與黃金的固定兌換率,同時成功引入完全彈性的法定貨幣體系,此後一直沿用至今。

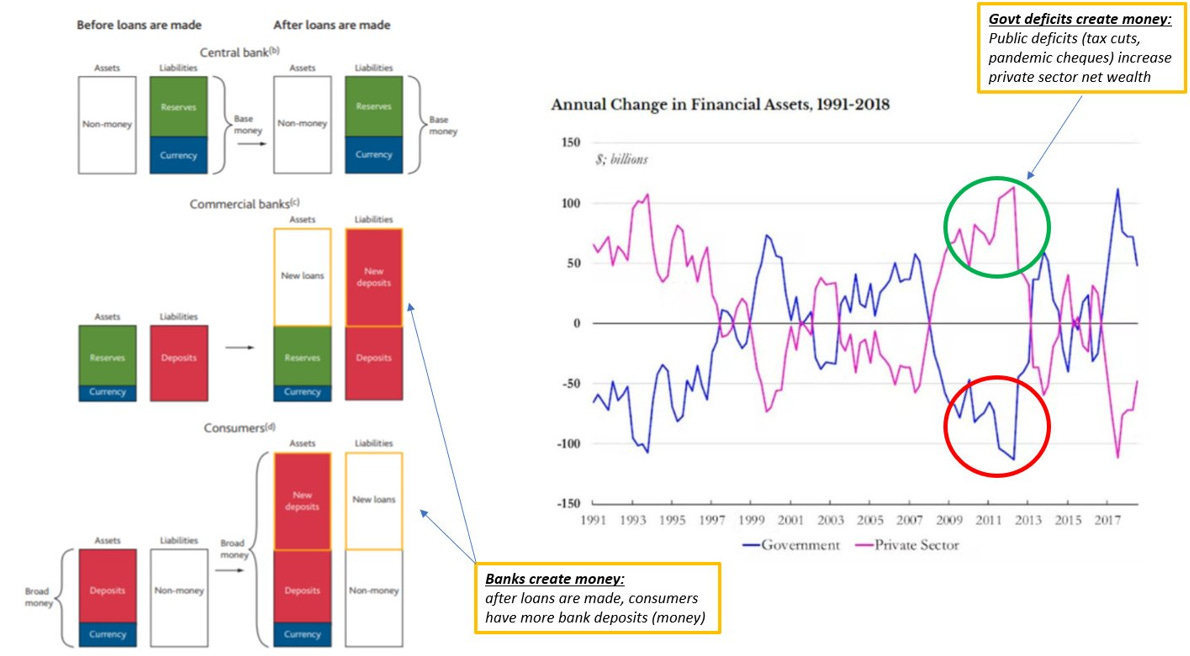

在這一體系下,商業銀行和政府可以憑空創造信貸,為私人部門增加淨值,而無需擔心新創造貨幣的內在價值。

金本位制的廢除意味著貨幣供應可以以一種完全彈性的方式增長:

金融資產年變化率

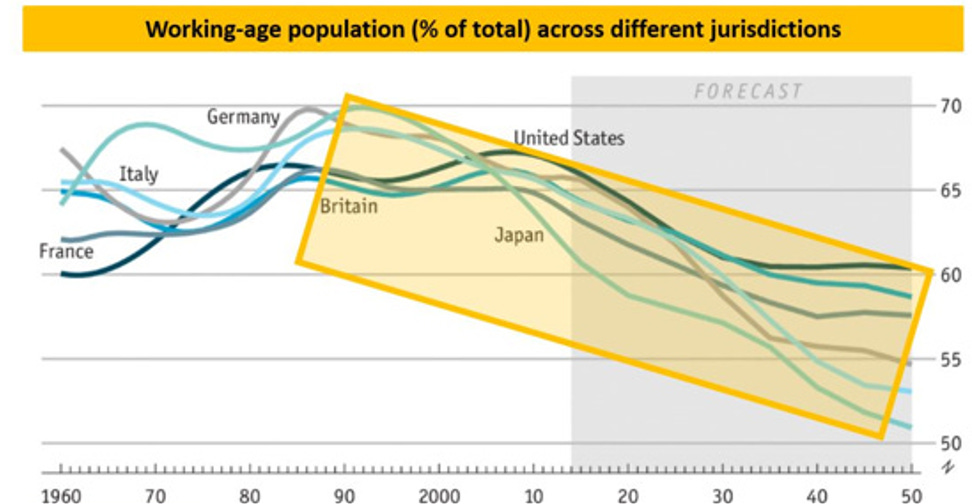

這種新的貨幣體系恰好與20世紀80年代的重要經濟變化相吻合:結構性增長的主要驅動力——適齡勞動人口增長和生產率增長,在當時都已達到頂峰!

二戰後的人口增長在60年代至70年代推動了強勁的勞動力增長,但到80年代末,這一效應已逐漸消退。

適齡勞動人口

同時,雖然二戰後的生產率增長也迅速提升,但未能保持足夠快的速度來抵消人口結構變化帶來的不利影響。

英國250年來的生產力增速

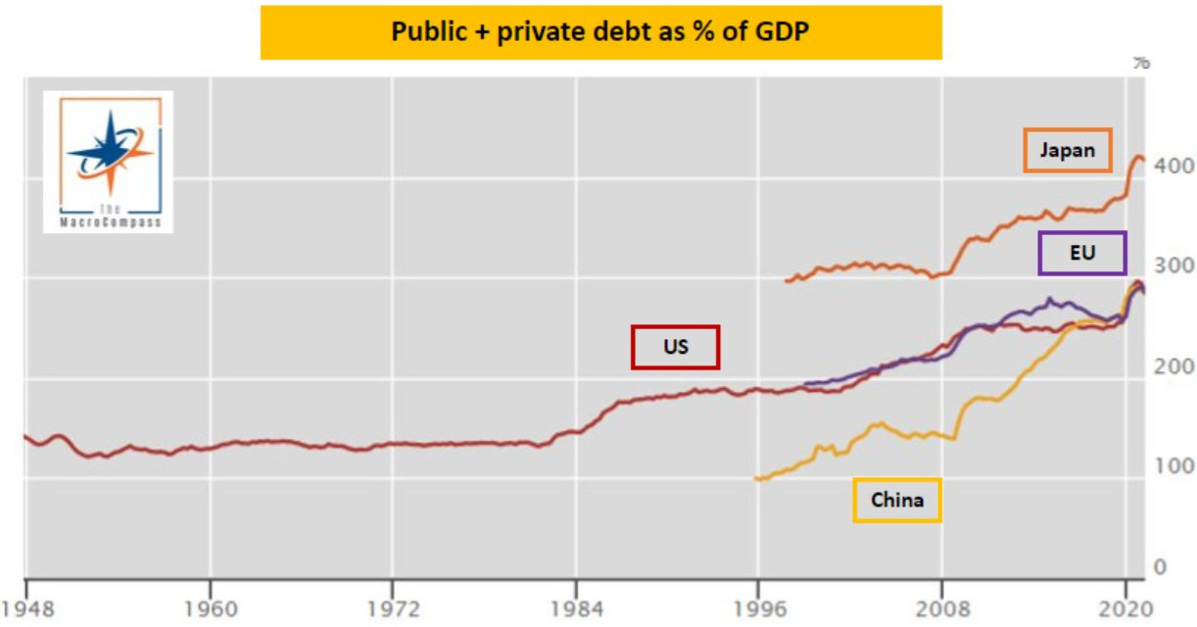

面對這一趨勢,政客們「不得不」採取干預行動,而他們的選擇便是債務。

健康的私人部門資產負債表為私人部門債務擴張創造了條件,同時,全球各國政府也開始面臨日益增加的財政赤字。

請注意,世界上所有司法權區都在做相若的事,儘管私人和公共部門的杠杆比例可能有所不同,但我們都在提高杠杆率!

公共+私營部門債務占GDP比率

雖然這樣做看似可行,但堆積如山的(通常是非生產性的)債務,也意味著高昂的利息。

不過有個簡單但巧妙的解決方案:降低實際利率。

讓我們總結一下:

- 由於人口增長緩慢和生產率停滯不前,我們的經濟體系正面臨著長期經濟增長逐漸下滑的局面。

- 為了在短期內實現政治上可接受的增長率,我們將繼續提高私營和公共部門的杠杆率。

- 實際利率進一步下降,以維持經濟體系的運轉:央行通過貨幣政策行動來適應這一過程。

這種「繁榮」模式助長了「財富幻覺」效應:隨著實際利率降低,資產價格迅速上漲。

目前看來一切正常,但這個系統依賴於一個關鍵因素:

增量杠杆必須以更低的實際利率來實現。

這樣做既確保了逐漸增加的債務水準變得「可承受」,也確保了財富幻覺範式的延續。

十年期美債收益率

我們以房價為例。

假設你在上世紀90年代初在美國購入了一套房子,當時銀行提供了全額貸款。如果你打算每月支付約1000美元的房貸,在30年期限、10%的抵押貸款利率下,你能夠購買價值約12萬美元的房子。

時間快進到2021年。

你仍然打算每月支付1000美元的房貸,但現在的30年期限抵押貸款利率已經降到了3%以下!這意味著你現在能夠「負擔得起」價值24萬美元的房子,是當初價格的兩倍。

這就是所謂的財富效應:當初花費12萬美元購房的房主現在感覺自己「更富有了」,因為他們的房子價值幾乎翻了一番,而新買家也能因為較低的利率而輕鬆購房。

不過,話說回來,這個系統並非完美無缺。

具體來說,各國央行為了對抗通脹被迫提高利率,並傾向於在較長時間內維持高利率。這意味著低利率下的杠杆優勢將不復存在。雖然央行可能會再次降息,政府也可能通過注入財政資金進行干預,但以下情況仍需予警惕:

- 在央行採取寬鬆政策之前,長時間維持高利率是否會引發問題?

- 財政注資是否會受到債券市場的質疑?

- 即便沒有發生上面的情況,央行降息後,我們是否會回到利率觸及零的世界,而央行往後無法進一步通過降息來「拖延問題」(比如日本)?

揾寶藏股機會?跟住創低潮!追蹤住創下52周新低股票,每天最低約兩蚊,你嘅專屬特惠碼HKNEWS1等緊你嚟!

我認為未來可能會出現以下三種情況:

1.「溫和」的去杠杆(政治上幾乎不可行)

政策制定者可能會考慮以一種(理論上)有序的方式主動去除金融體系的杠杆,但鑒於金融體系中杠杆水準很高,幾乎不可能溫和去杠杆。

去杠杆是痛苦的,會給那些通過財富錯覺效應而富裕起來的兩代人帶來巨大損失。

哪位政客會自願發起去杠杆?恐怕沒有。

2.財富再分配(有可能實施,但過程極不穩定)

到2028年,大多數美國選民將是千禧一代和Z世代,他們可能會推動財富再分配政策。

政客為了贏得選舉,我認為他們可能會接受這樣的政策,但實施起來並不容易:財富再分配意味著富人需要去杠杆,資源將注入窮人,這可能會加速貨幣流通。

通脹和滯脹風險將顯著增加。

3.拖延至系統崩潰(最有可能,但註定失敗)

政策制定者的首要目標是保持手中的權力,而維持現狀效果最顯著。

短期內,這是最有可能出現的情景:政客們利用赤字讓民眾保持相對滿意,同時避免觸發債券市場的強烈反應,央行則會在市場允許範圍內回歸溫和的寬鬆政策。

然而,這種「假裝並拖延」的做法終將爆發問題。

交易宏觀終局幾乎是不可能的,因為即使你一意孤行,押注市場會崩潰,也可能需要等待幾十年,而在這期間你可能會錯失這幾十年的正回報。

就像押注長期資本管理公司崩潰,也一樣可能需要等待幾十年,而非四年就能兌現。

投入1美元的總價值

其實,宏觀終局不應視為「交易對象」,只是在構建長期宏觀投資組合時仍當銘記在心。同時,理想情況下,應平衡地增加那些能夠從去杠杆化、財富分配或更具顛覆性的系統重置中獲益的資產敞口。

因此,在我的永久投資組合中,我佈局了不同的「避險資產」:

- 美元:在去杠杆化的情況下能夠起作用;

- 大宗商品:在滯漲或通脹的環境中表現良好;

- 黃金:對沖貨幣體系重置。

希望這篇宏觀分析對你有所幫助,如果你覺得有用,歡迎分享給親朋好友。

本文最初發表在The Macro Compass。

***

想知股票好定壞,該唔該入市,定係要快手出貨?InvestingPro股票分析工具,幫你打通任督二脈!多功能一應俱全:

- ProPicks:AI選股策略,輕鬆跑贏大市。

- ProTips:一句話解讀過往財務數據,好壞一眼便知。

- 公允價值和穩健度評分:輕鬆避開泡沫股,撈底遭低估的股票。

- 先進的選股器:數百種財務指標,精細篩選股票,結果可保存、可導出為表格。

- 海量股票的歷史財務資料:深入瞭解和研究公司財務細節,進行專業的基本面分析。

- 大佬持倉速查:快速查詢巴菲特、達裡奧、索羅斯持倉,輕鬆抄作業。

- 更多功能:我們已有計劃在InvestingPro加入更多功能。

欲進一步瞭解InvestingPro,請訪問下方鏈接:

https://hk.investing.com/pro/pricing?couponCode=HKNEWS1

用優惠碼HKNEWS,最高6折超值折扣基礎上,價格再減10%,最低每天約2港元。

翻譯:劉川