中信證券:伊朗局勢的關鍵信號與潛在走向

Investing.com - 「債市義警(Bond Vigilantes)」套用了曾經的美國西部文化。在十九世紀,美國西部形成了一些自發組成的團體,於執法力量和力度不足或不充分時,他們將接管執法力量和司法權力。

於債券市場,「債市義警」這個詞最早是由Ed Yardeni在1980年創造的,當時債券交易員拋售美債,以回應美聯儲及其對美國經濟政策的日益增長的權力。(聽起來很熟悉?)根據Investopedia的說法:

「債市義警是為了抗議或表達對發行人政策的不滿,威脅要拋售或真的拋售了大量債券的債券交易員。拋售債券會壓低價格,推高利率,讓發行人付出更加昂貴的代價才能借到錢。」

如果鎮上的「警長」沒有履行職責,債券持有人將成為「債市義警」並「親自執法」。

過去幾年,隨著通脹飆升,從2022年開始對「債市義警」的恐懼再次出現。甚至是創造了「債市義警」這個詞的經濟學家Ed Yardeni也認為這些義警「正在上馬」。

問題是,「債市義警」的預期回報存在缺陷,因為其回報基於這樣的前提,這些義警有能力「將貨幣政策的掌握在自己手中」。

「當央行在政治上與財政部站到一起時,做空政府債券肯定會產生巨額虧損。政府的綜合資產負債表由政府可以無限量製造的欠條(IOU)組成。怎麼會有人認為他們能贏得這場遊戲?就像我為博客積分寫欠條一樣,也許我寫的比我能夠還的多,不過積分是我創造的,因此我可以創造更多積分。當然,如果我寫得太多,它們的價值就會貶值。」——摘自2011年的Credit Writedowns。

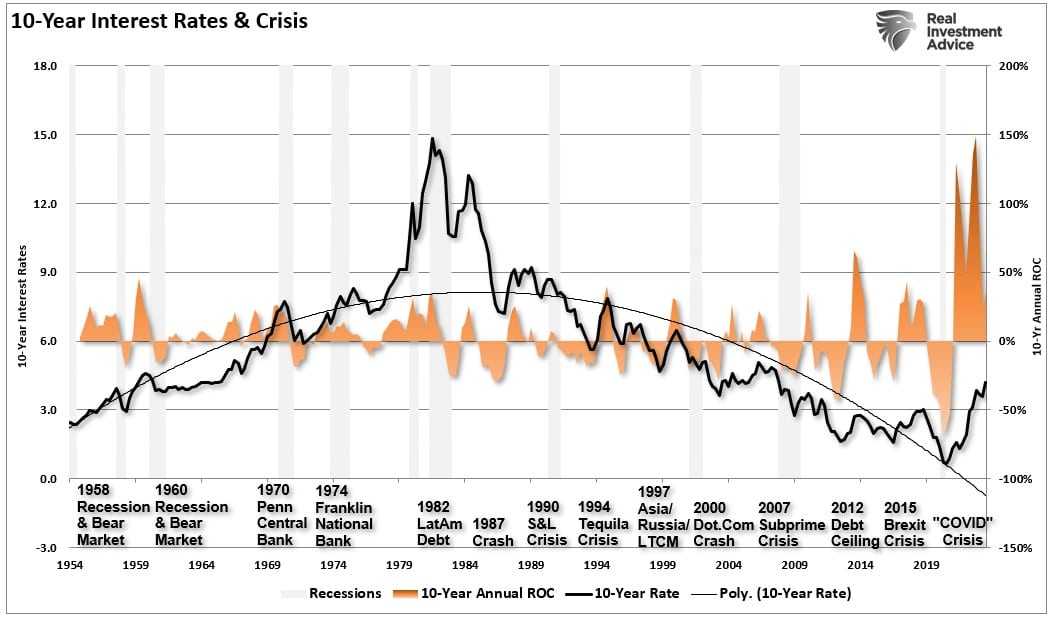

如下面的美國10年期國債圖表所示,自1980年以來,押注「債市義警」回歸的賭注就沒有贏過。

(十年期債券收益率vs經濟危機)

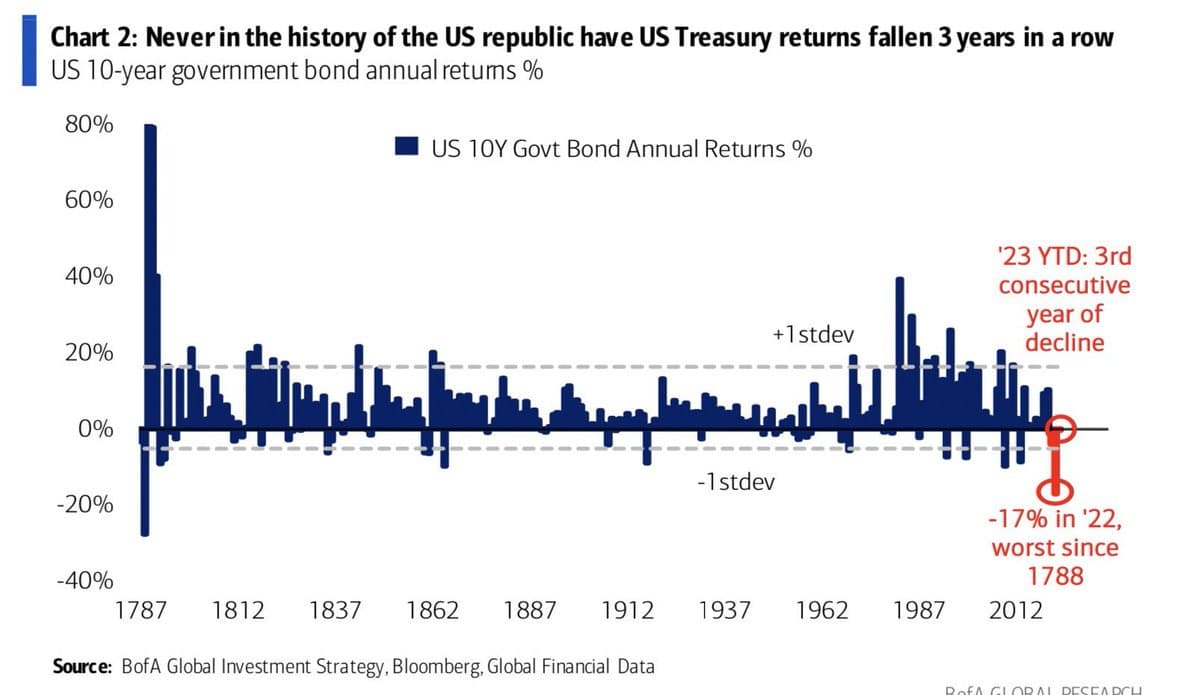

最後,如果你還是要押注「債市義警」回歸,看看1787年以來對抗債券市場的押註,他們的結果都相當慘澹。

(歷史利率和債券市場回報)

因為「債市義警」理論中最大的缺陷一直是「鎮上的警長」。

警長——中央銀行

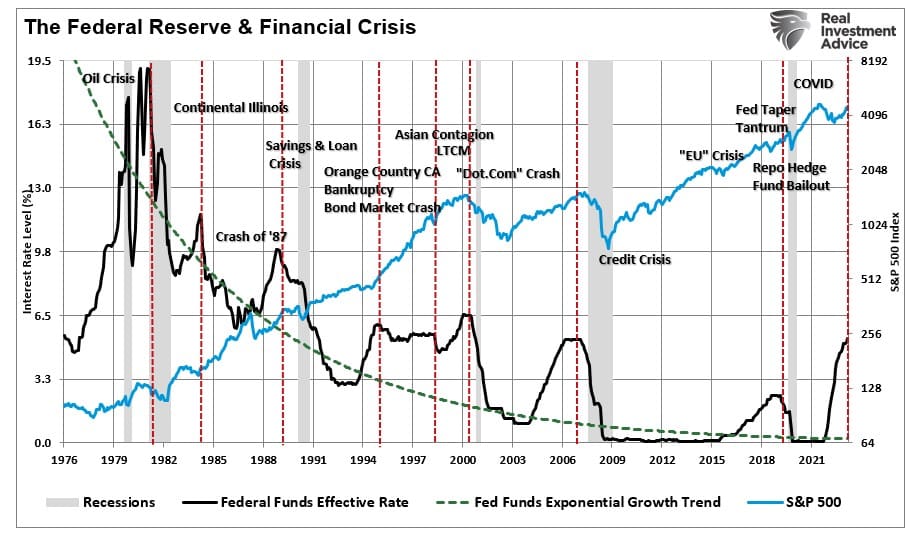

如上文所述,自1980年以來,美聯儲一直是債券市場的關鍵參與者。無論是修改貨幣政策,加息或降息,還是像2008年以來直接干預債券市場。這些行動都是美聯儲為了應對金融事件、危機或衰退才展開的。

(聯邦基金利率與金融危機)

雖然中央銀行的角色一直是小鎮上的「警長」,惟「債市義警」有時也會肆意妄为,直到他們發現自己成了絞刑架下的犧牲品。2008年金融危機後的情況便大都如此。

Business Insider於2011年曾報道,

「今年早些時候,世界上最知名的債券投資者Bill Gross做空了美國政府債務。《大西洋》的Megan McArdle將他譽為債市義警。人們似乎開始覺得,長期沉寂的債市義警們終於騎馬出現,準備迫使美國政府進行財政緊縮。」

當然,Bill Gross的行動因中央銀行的反復介入而受到反噬。時任歐洲央行行長Mario Draghi的一句話說明了央行的立場:

「為保護歐洲的共同貨幣,我們會採取一切必要手段。」

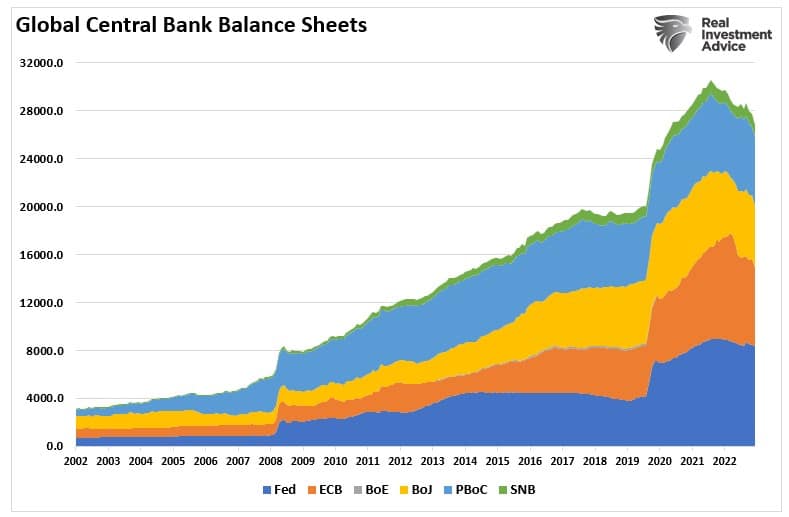

不只是歐美的「警長」會「採取一切必要手段」,2008年以來所有重要中央銀行都是這樣。筆者曾指出:

「許多「債券淡友」表示,由於赤字增加和債務發行量增加,利率必須上升。這種理論認為,需要更高的收益率,買家才會購買更多的美國國債。在正常運行的債券市場,且僅有的參與者是個人和機構債券市場參與者,這種理論完全合理。換句話說,只要「其他所有條件都一樣」,利率在這種環境下應該上升。」

其他所有條件並不一樣

然而,在一個為保持經濟增長,中央銀行與政府合謀控制通貨膨脹,並避免金融危機的全球經濟中,其他所有條件都不一樣。

(全球中央銀行資產負債表餘額)

為提振疲弱的經濟增長勢頭,抑制通脹壓力以及壓低借貸成本,債券發行的貨幣化趨勢於未來不會改變。「債市義警」理論最大的問題是在債券發行量不斷增加,赤字不斷上升的情況下,經濟無法承受更高的利率。下圖模擬了國會預算辦公室(CBO)的分析,此分析使用了債務的增長趨勢,惟同時也包括了聯邦儲備系統需要為近30%的發行量實施貨幣化的需求。

(CBO聯邦vs政府債務預測)

於目前的增長率下,聯邦債務負擔將從32萬億美元攀升至2050年的約140萬億美元。同時,假設美聯儲繼續將30%的新發行債券貨幣化,其資產負債表將膨脹至超過40萬億美元。

雖然您可能認為這種情況無法持續,然而有個很清晰的例子解釋了為什麼「債市義警」總是會被正法。

日本就是個很好的例子

自2008年以來,日本實施了大規模「量化寬鬆」。相對而言,規模是美國的三倍。,別詫異,自世紀之交以來,日本的經濟繁榮程度就略微高於美國。不過,如果「債市義警」理論是對的,如果這些義警真的存在,那麼考慮到日本的債務與GDP之比超過210%,日本的利率和通脹應該很高。

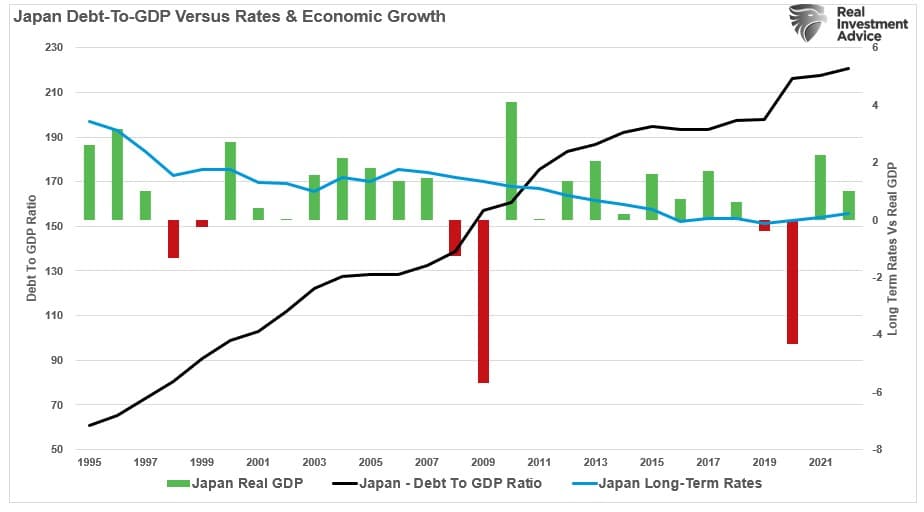

(日本的債務與GDP之比vs利率與GDP)

令人感到驚訝的是,日本的利率和通脹沒有很高。然而,如果日本央行沒有買入大部分ETF、公司和政府債券,情況就可能很不一樣。不過,這也是日本經濟持續衰退、通脹低迷和利率偏低的原因。日本10年期國債收益率最近兩次跌入負值區間。

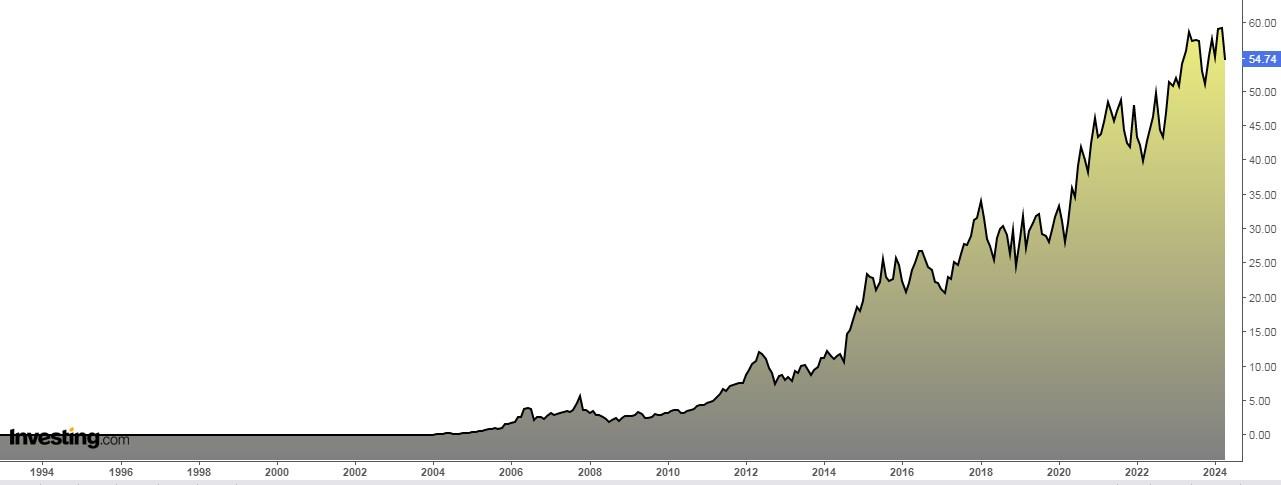

(日本GDP vs 日本央行資產)

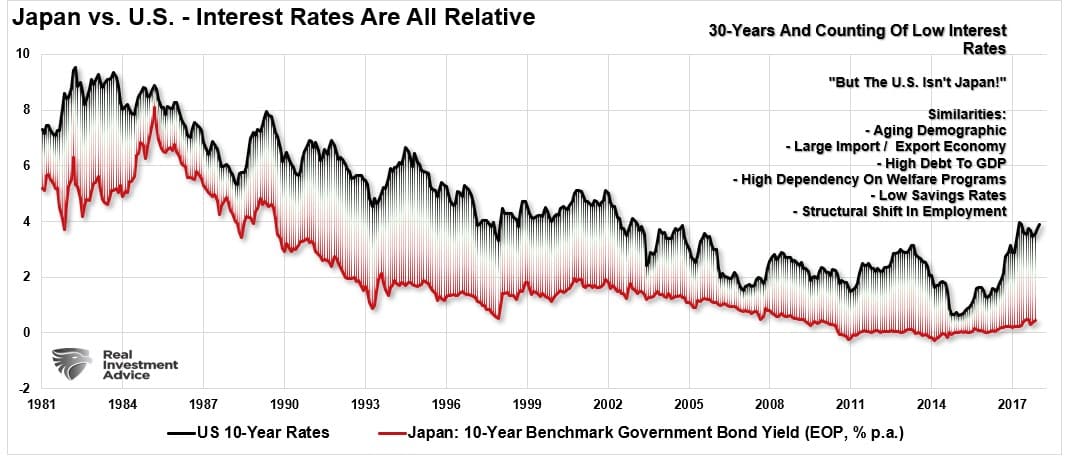

儘管很多人認為美國經濟最終會「通過增長」擺脫債務,惟沒有證據表明美國有這種能力。美國和全球的利率水平表明未來的經濟增長將保持疲弱。儘管美國利率最近大幅上升,是由於一次性的大規模流動性注入,惟美國於日本之間的相似之處明確提醒了人們,利率的終點在哪裏。

(日本vs美國利率)

每次利率上升時,就會冒出「債市義警」再次出現的傳聞,短期內似乎影響了市場。然而,「警長」最終會現身,重新控制市場。惟這不是一件好事,筆者的同事Doug Kass指出:

「事實是,金融工程對經濟沒有幫助,甚至可能傷害經濟。如果有幫助,那麼各種能想到的大規模金融工程措施本應改善日本經濟,惟情況恰恰相反。日本試圖用貨幣政策代替健全的財政和經濟政策,結果卻很差。」

日本是美國未來幾年將面臨的一個縮影。

正如Samuel Beckett,的戲劇所言,那些等待「債市義警」到來的人可能也在等待戈多(Godot)。

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

翻譯:劉川