大炮一響黃金萬兩?以史爲鑑:伊朗衝突將如何影響原油、黃金、匯市與股市

Investing.com – 儘管美國利率持續飆升,惟沒有什麼跡象顯示經濟活動遇阻或者借款人陷入困境。對於杠杆率如此之高的經濟體來說,有些奇怪的是,高利率似乎並沒有給美國帶來什麼麻煩。然而,現在還不能松一口氣,因為利率上升與經濟走軟之間通常存在滯後效應。

利率變動只會影響新借款人,包括債券到期必須重新發行債券來向投資者還款的借款人。因此,高利率不會影響那些固定利率債務沒有到期的借款人。滯後效應是由於新債券發行需要一定的時間才能對經濟產生足夠的影響,從而減緩經濟增長。

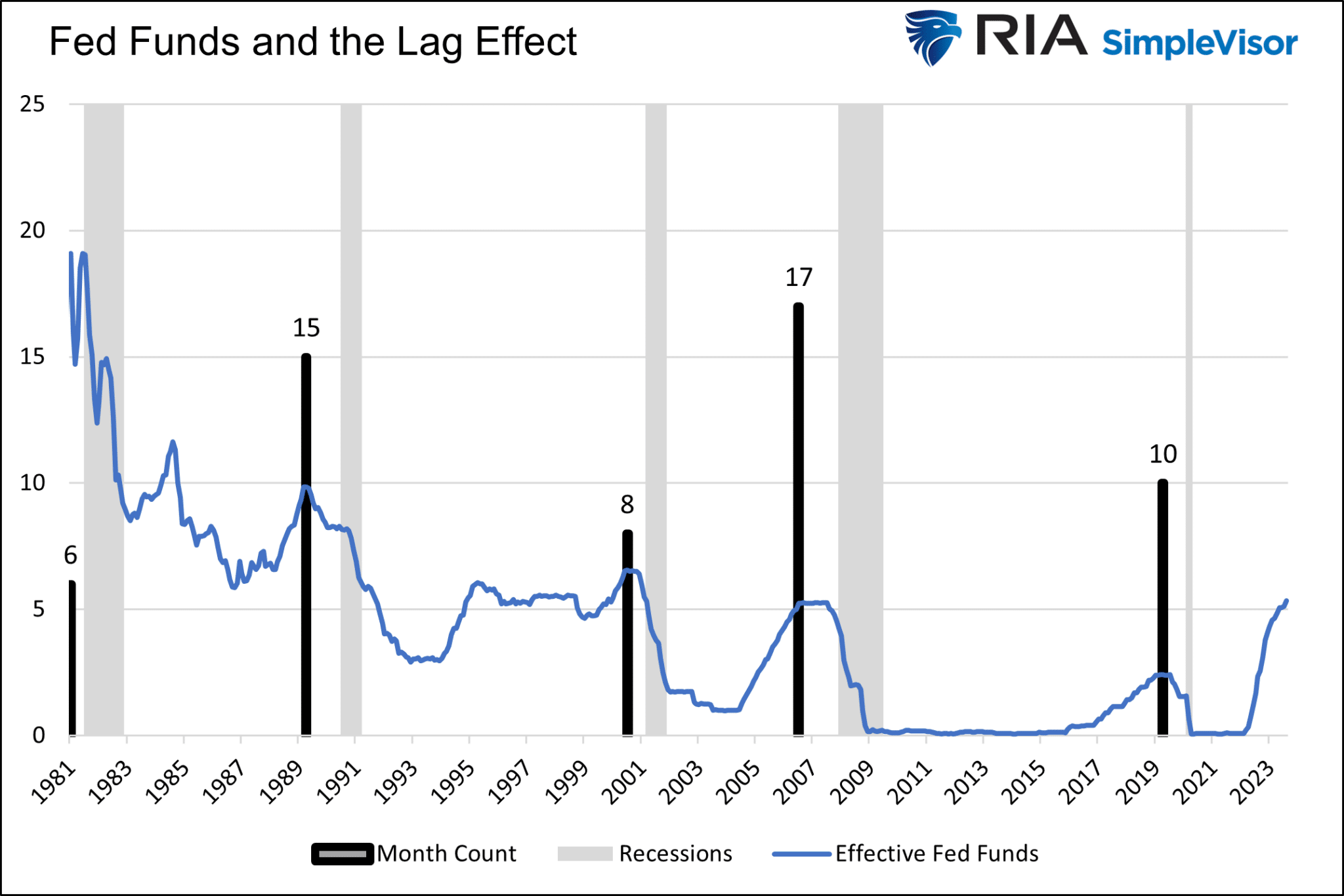

下圖顯示了自1981年以來每次衰退前的最後一次加息和每次衰退之間的聯邦基金利率和時間差(以月為單位)。最後一次加息與衰退之間的平均時間差為11個月。最近的一次加息是在2023年7月。假設這是美聯儲本輪週期最後一次加息,那麼可能要到2024年6月才會發生經濟衰退。

(聯邦基金與滯後影響)

當利率在加息前的一段時間內越低時,所謂的滯後效應更加明顯。我們將於下文分析政府、企業和消費者債務,以瞭解當前的滯後效應,並更好地判斷它何時會再次出現。

政府

美國國債規模超過32萬億美元。按照簡單的計算方式,利率每上升1%,政府的利息支出就會增加3200億美元。然而,這種計算方式錯了。

現實情況是,每個月到期且必須重新發行的聯邦債務只占很小一部分。更複雜的是,一些到期債務是在利率與當前水準相近或更高時發行的。例如,1993年8月16日發行的30年期債券,票面利率為6.25%,於8月到期。用新債券替換該債券反而可為政府節省了115億美元中的約2%,即2.3億美元。

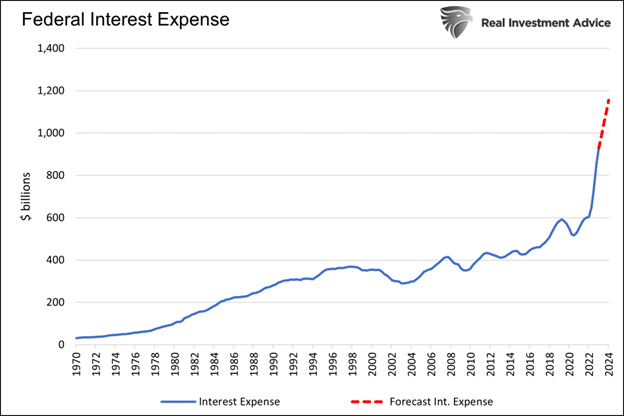

此前,我們量化了利率上升對政府利息支出的影響和會產生的影響。如下所示,2022年至2024年間,政府的利息支出預計比此前51年的增幅更多!

(美國聯邦政府利息支出)

對美國政府來說,高利率是不可持續的。美國現在的赤字達到了2萬億美元,加上高利率和穩健的經濟,會迫使政府削減支出。雖然長遠有益,惟政府削減支出會傷害短期經濟。因此,隨著每個月利息支出消耗了更多的赤字,政府在其他領域的支出可能會放緩。

與削減支出相比,更容易惟在財政上不負責任的方式是確保通脹正常化,以便利率大幅下降,從而讓利息成本不再是負擔。過去30年來美聯儲和美國財政部就是這麼做的,並將繼續這麼做。

企業債務

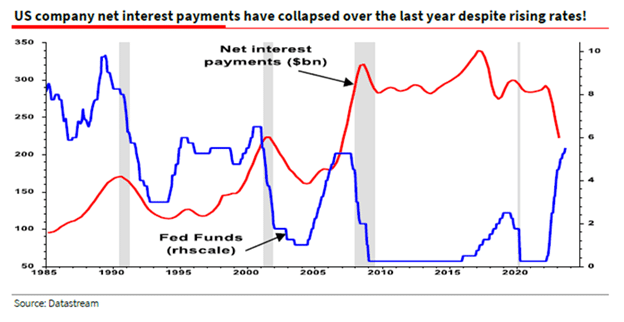

總體而言,目前較高的利率反而正在幫助企業借款人。如下圖所示,來自Albert Edwards的圖表顯示,隨著聯邦基金利率的大幅上升,美國企業的淨利息支出有所下降。

為什麼目前較高的利率正在幫助企業?Albert Edwards解釋道:

許多公司在2020-2021年以非常低的利率大量借款,所得資金仍存放在存款帳戶中,收益高於債務利息。因此,淨利息支出減少。

(企業支付的淨利息)

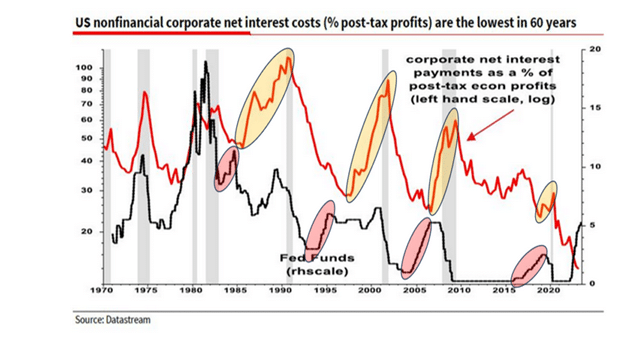

如下圖所示,這種情況在美聯儲加息時很常見。紅色圓圈突出顯示了利率成本占利潤的比例在美聯儲加息期間下降。黃色圓圈顯示,利息支出有所滯後,於美聯儲停止加息後才上升。

(企業支付的利息)

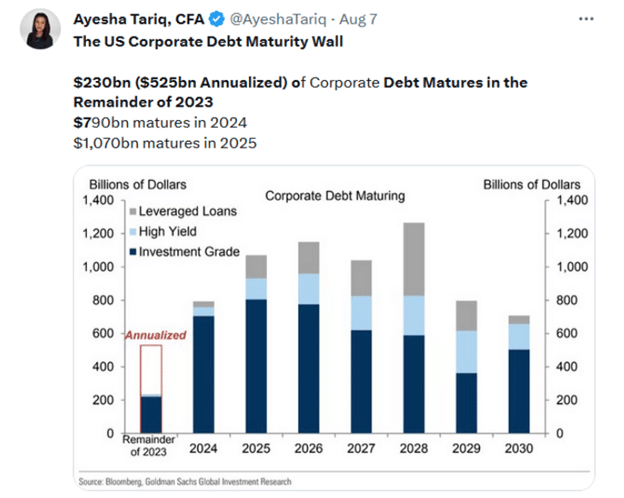

這就是滯後效應。大多數公司會將債務分散,因此每年到期的債務只有一小部分,所以可能需要一段時間才能用更貴的債務取代更便宜的到期債務。不過,下圖顯示,大量到期債務正在迅速逼近。

(即將到期的企業債務)

下圖(由Game of Trades提供)顯示,如果利率保持在目前水準,企業利息支出將如何隨著時間的推移而變化。如圖,企業利息支出將增加三倍!

(企業利息支出即將上升)

個人債務

個人受到的影響與企業和政府受到的影響相若。信貸的邊際購買(marginal purchases)導致金融市場認可了更高的利率。

下圖顯示了加權平均抵押貸款利率。目前,抵押貸款利率遠高於7%,比2022年初最低的抵押貸款利率高出約4%。儘管利率急劇上升,惟加權平均利率幾乎沒有上升。

只有新的購房者才會受到新的抵押貸款利率影響,而購房者並不多。現有房屋銷售量處於金融危機最嚴重時期以來的最低水準。

(加權平均抵押貸款利率)

與房屋不同,汽車沒有那麼長的使用壽命。根據ISH Markit最近的一項研究,汽車平均擁有時間為79個月,即略超過6.5年。因此,約有15%的車主將不得不用現金或按更高的汽車貸款利率買車。

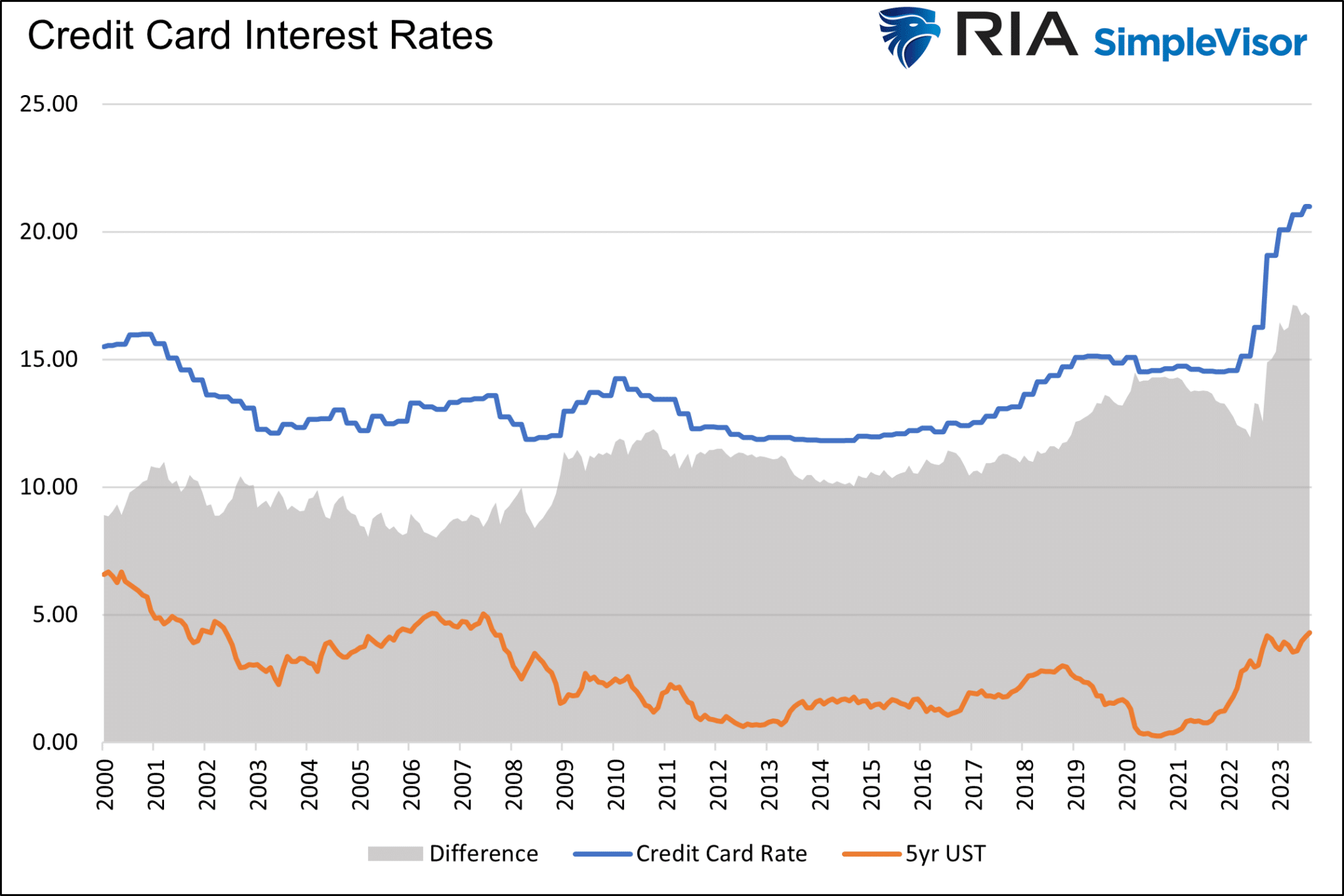

同時,信用卡利率每月都會浮動。因此,沒有還清當月賬單的持卡人會立即受到利率上升的影響。根據美聯儲的數據(見下圖),美國信用卡的平均利率為21%,自美聯儲開始加息以來上升了逾6%。信用卡利率的升幅遠超美國國債利率和聯邦基金利率。

(美國信用卡利率)

2022年之前創紀錄的低利率加劇了滯後效應

在思考企業和個人如何於高利率環境中保護自己時,應該考慮到當利率長期保持低位時,各類貸款的加權平均利率都會降低。時間越長,借款人受益越多。而且,借款人不會立即受到高利率的影響。

2020年和2021年,抵押貸款利率不足3%,疫情前極低的利率讓大多數借款人能夠延長債務期限,在一段時間內免受高利率的影響。

然而,隨著時間的推移,企業和政府債務到期,人們需要購買新汽或新房時,高利率的影響就會顯現。

結語

滯後效應就是一個正在滴答作響的定時炸彈。每過一天,就會有新的借款人感受到高利率的影響,其財務影響是緩慢的,惟會穩步累積。此外,各項疫情期間的刺激措施正在快速退出。經濟活動將正常化,加上緩慢但穩步積累的滯後效應很可能導致衰退。

考慮到經濟對杠杆的依賴,「更高更久」的利率是不可能的,除非想打破某些東西。

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

編譯:劉川