今日財經市場5件大事:川普稱戰爭「很快」結束、甲骨文將公佈業績

- 本周,美聯儲官員將於懷俄明州傑克遜霍爾(Jackson Hole)召開全球央行年度研討會。

- 鮑威爾主席的講話備受矚目,外界希望了解他怎麼看待利率、美國經濟狀況以及通脹狀況。

- 筆者預計鮑威爾將會利用這個機會重申「鷹派立場」,並駁斥市場關於他可能轉向鴿派的猜想。

Investing.com -本周五(25日) 傑克遜霍爾研討會將正式拉開帷幕,屆時全球中央銀行行長將齊聚一堂,同時美聯儲可能向金融市場傳遞出更為鷹派的訊息。

當地時間當日上午,美聯儲主席鮑威爾(Jerome Powell)將發表備受矚目的主題演講,內容涉及貨幣政策、經濟和消費者價格(通脹)前景。

筆者認為,鮑威爾將堅守鷹派立場,並暗示將通過進一步加息來應對通脹風險。我相信,鮑威爾還將會利用這次演講向公眾傳遞一條明確的訊息:利率將在較長一段時間內保持在較高水準,並打消人們對降息的想法。

其實,債券市場似乎已經為日後潛在的鷹派貨幣政策做好了準備,美國基準收益率10年期國債收益率於周二(22日)就攀升到了15年來最高點,達4.366%。

(美國十年期國債收益率走勢圖)

與此同時,美股今年以來的上升勢頭已經減弱,標準普爾500指數於八月迄今已經下跌了4.4%。

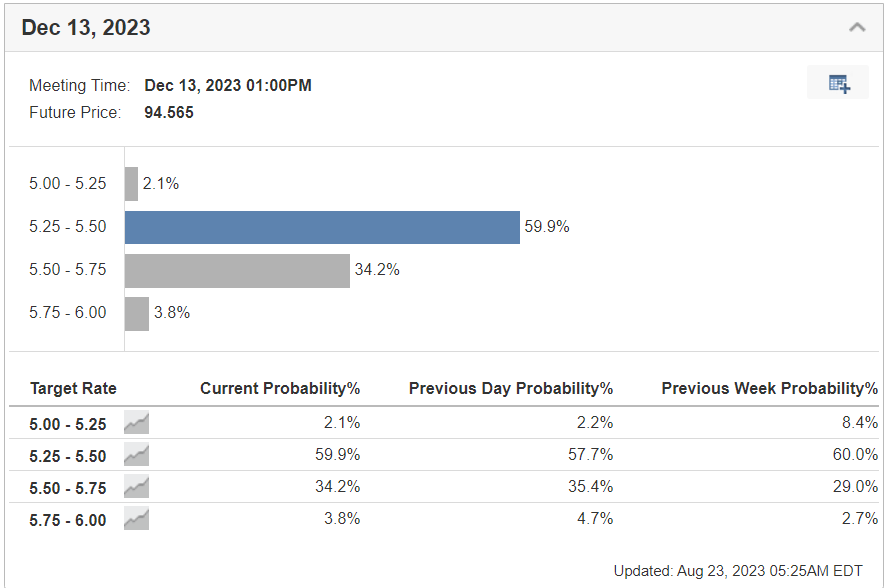

根據利率合約,市場普遍預測,美聯儲於年底前再次加息的可能性提升至40%,較上周的約30%增加不少。

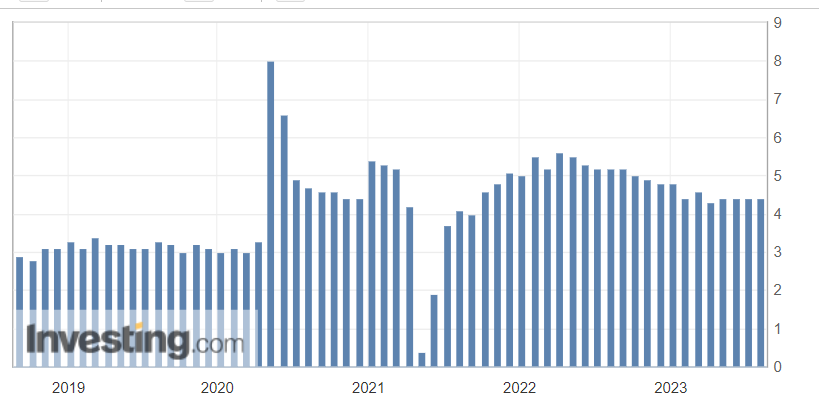

(市場對日後利率的預期,來源: Investing.com)

與此同時,投資者認識利率不會像他們想的那樣快速下降,而他們對明年初可能的降息預期也已經減弱了。

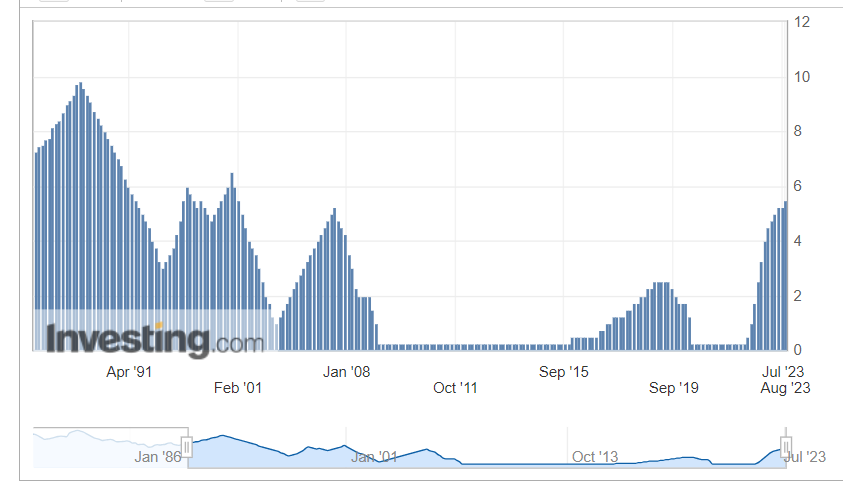

此前於過去12次政策會議中,美聯儲已多次上調了基準利率,自2022年3月起,基準利率已上調了525個基點,目前達到了5.25%-5.50%的區間。

(美國基準利率,來源:Investing.com)

以下是美聯儲短期內不會削減貨幣政策緊縮力度的三個主要因素。

1.經濟形勢強勁

於鮑威爾主席出席傑克遜霍爾會議前的最新一批經濟數據表現強勁,其中7月份消費者支出穩健,零售銷售增幅創二月份以來新高。

而去年這個時候,市場上不少人認為,由於通脹、美聯儲啟動其歷史性的緊縮周期,美國經濟將嚴重衰退。

然而,今日的經濟表現遠勝預期,多名FOMC委員因此放棄了他們對經濟即將衰退的預測。

美聯儲於7月25-26日會議的紀要中透露:「工作組成員已不再預期年底前經濟將溫和衰退。」

經濟狀況並未走弱,相反,甚至出現回暖跡象。

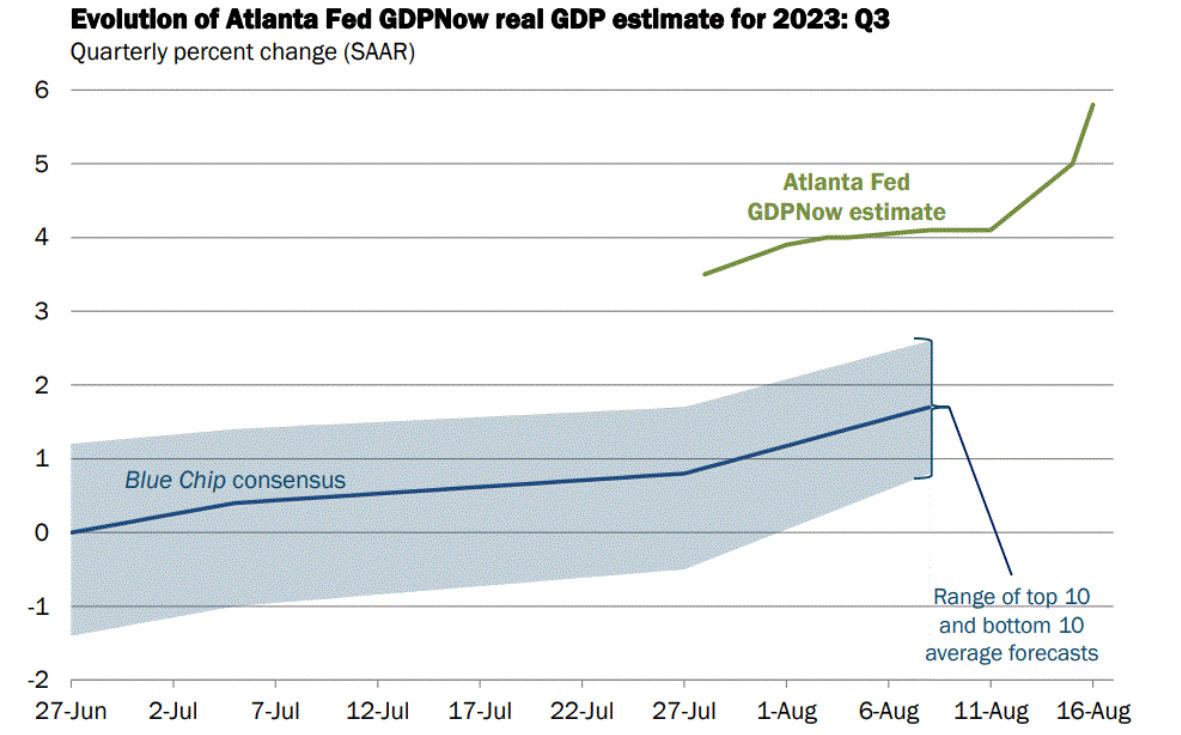

亞特蘭大聯儲的GDP Now數據顯示,第三季度(7-9月)的GDP增速預計高達5.8%,因消費持續強勁,以及工業產出和新屋開工數超預期反彈。

(亞特蘭大聯儲GDPNow預測,來源:亞特蘭大聯儲銀行)

綜合各方面因素,經濟勢頭強勁,消費者支出活躍,這些都說明鮑威爾主席於傑克遜霍爾會議上並無理由轉向更為鴿派的政策立場。

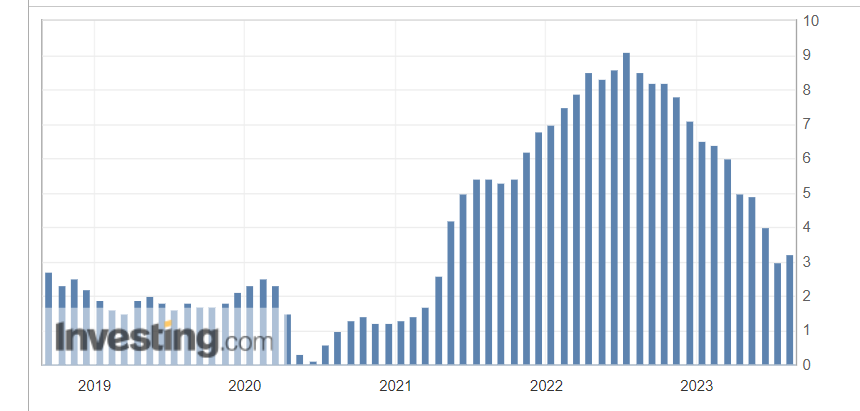

2.勞動力市場熱度不減

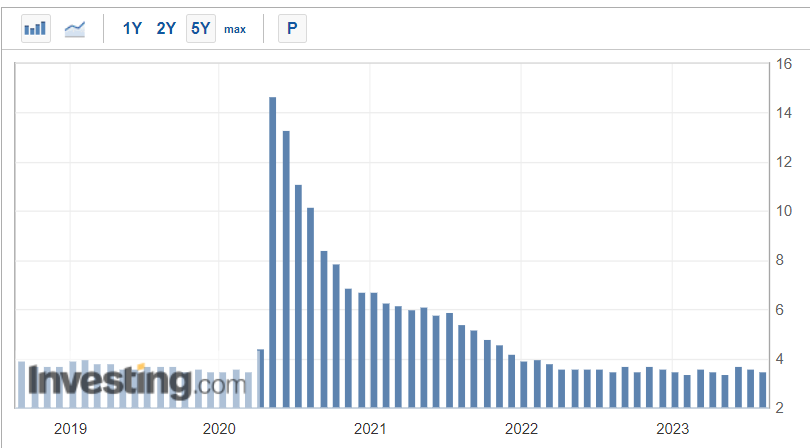

與市場預期相反,美國勞動力市場表現依舊強勁,七月份數據顯示薪酬穩步上升,同時失業率降至3.5%。

而且相比去年同期,即2022年8月,當時的失業率為3.7%,暗示了美聯儲仍有靈活的加息空間。

(美國失業率)

美聯儲官員曾暗示,為緩解通脹壓力,失業率必須保持在至少4.0%的水平。

還有一個指標也顯示勞動力市場供不應求,上個月雇主再次上調了薪資。平均時薪於6月份上升了0.4%後,7月份又增加了0.4%,對美聯儲來說,這個勢頭仍過於強勁。

相較於去年同期,薪資猛增了4.4%,無疑給本就堪憂的通脹預期火上澆油。然而,這也為美聯儲提供了足夠的餘地,繼續收緊貨幣政策。

(美國平均時薪)

鮑威爾上個月於美聯儲會議後的新聞發佈會上表示:「勞動力市場狀況是抑制通脹提升的關鍵因素,這就是我們主張勞動力市場需要進一步走弱的原因。」

3.通胀重新加速

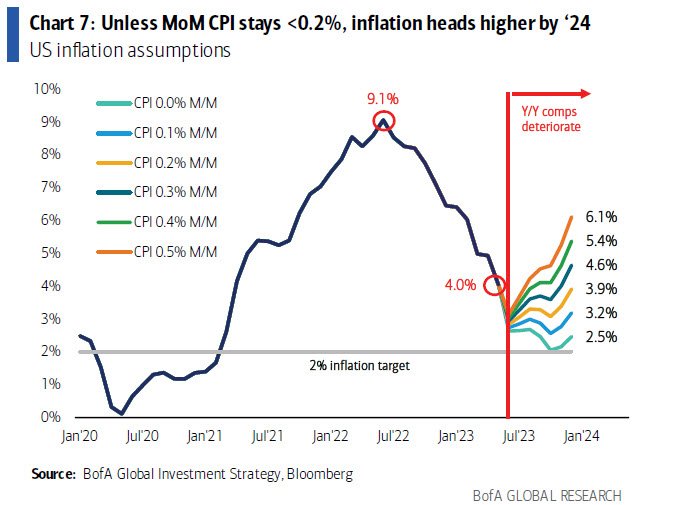

總體來看,雖然消費者價格指數(CPI)趨勢有所下滑,惟最近的資料卻暗示通脹有再度走高的風險,且通脹率仍然顯著高於美聯儲2%的目標。

7月份CPI年率升至3.2%,且係過去13個月以來首次上升。相比之下,6月份的CPI年率是3.0%。

(美國CPI年率)

此外,鑒於近期能源和食品價格顯著上揚,筆者預測未來幾個月通脹壓力可能會再度增大,且這一趨勢可能持續至2024年初,屆時,CPI可能會重新回升至4.6%至5.4%。

因此,筆者預測通脹水準很有可能比金融市場當前預期保持更長時間的高位。

(美國CPI月率)

於上個月聯邦公開市場委員會會後的新聞發佈會上,鮑威爾主席警告稱,儘管通脹自去年年中以來有所緩和,惟要想達到美聯儲2%的目標,「還需要走很長的路」。同時,他指出,於2025年之前,通脹率不太可能降至2%的目標值。

綜合考慮各項因素,目前的形勢並未顯示美聯儲有必要改變貨幣政策。筆者認為,貨幣政策制定者要宣佈已完成控制通脹的任務,還需要一段時間。

***

聲明:截稿前,筆者透過SPDR Dow ETF (DIA)持有道指好倉,同時持有Energy Select Sector SPDR ETF (NYSE:XLE)和Health Care Select Sector SPDR ETF (NYSE:XLV)的好倉。此外,筆者透過ProShares Short S&P 500 ETF (SH)、ProShares Short QQQ ETF (PSQ)和ProShares Short Russell 2000 ETF (RWM)做淡標普500指數、納斯達克100指數和羅素2000指數。

筆者會持續評估宏觀經濟環境和公司財務狀況及風險,並據此定期重新平衡個股和ETF投資組合。

本文討論的觀點僅是作者的觀點,不應被視為投資建議。

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

翻譯:劉川