保時捷2025年利潤因39億歐元減記及銷售下滑而暴跌92%

- 迪士尼今夜將發佈Q3財季業績報告;

- 該股的長期前景似乎充滿希望;

- 從技術上看,該股目前正在測試長期底部。

Investing.com - 迪士尼(NYSE:DIS)將會在周三(8月9日)盤後公佈第三季度財報。而早在5月,公司已經公佈,每股收益低於預期,當時引發了市場的注意,雖然其收入和預期一致,但是股價仍然跌近10%。

目前市場已經消化了這些壞消息,人們的預期有所調整,但我們仍然好奇,這一次財報中,迪士尼會否給出驚喜?根據InvestingPro的預測,上一季度公司的每股盈利料為0.99美元左右,收入預期為225.3億美元左右。而這是在此前1..4美元EPS和229.7億美元的位置下調的。

(DIS業績預期來自InvestingPro)

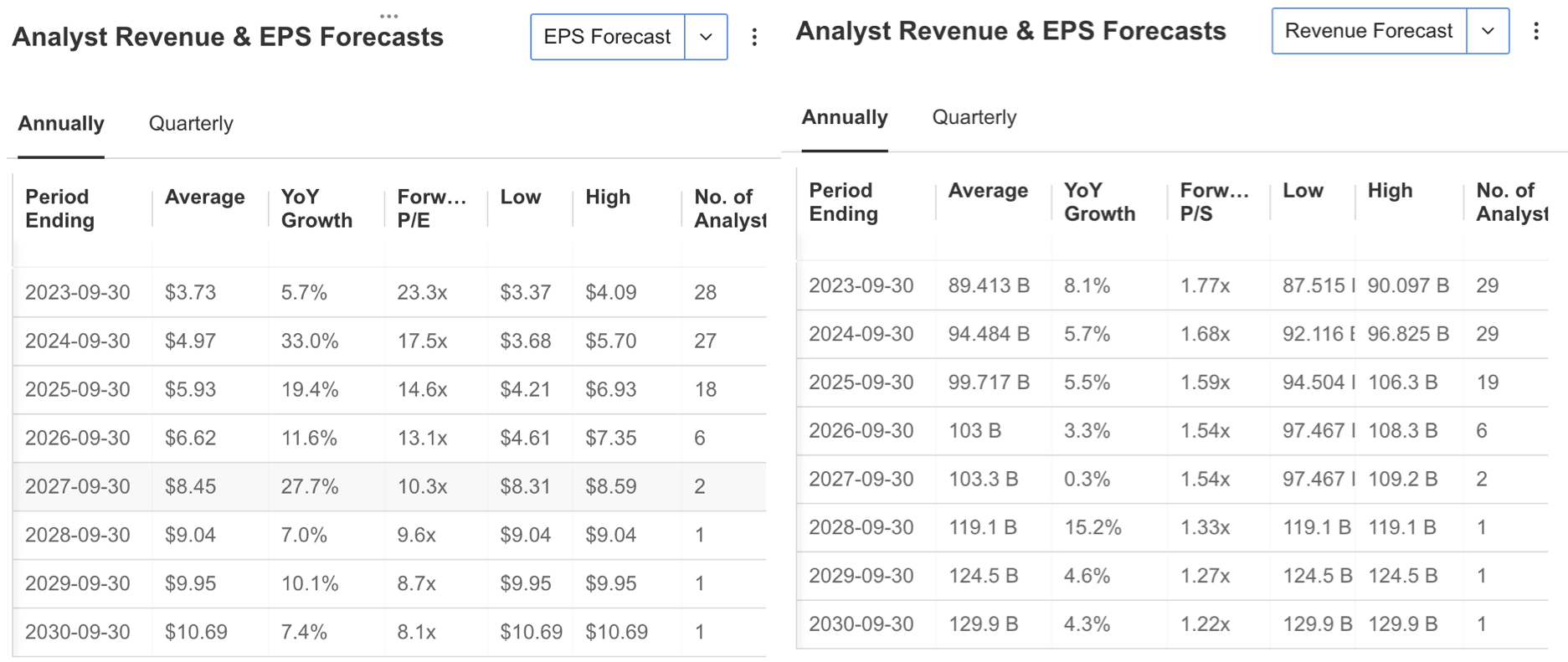

市場對迪士尼今年剩下時間的預測顯示,到今年年底,迪士尼的平均HBK可能達到3.73,市盈率為23.3倍。年底收入預計為894.1億美元,增長8%。從較長期來看,到2026年,迪士尼的收入預計將達到1000億美元;每股收益預期平均為5美元,到明年年底將增長33%。

(分析師對DIS的收入和每股收益預期,來自InvestingPro)

深入研究關鍵財務比率,一探迪士尼實力

迪士尼目前的市值接近1580億美元,是娛樂行業的基石,在兩個不同的領域掀起了波瀾——除了其著名的遊樂園和產品銷售外,迪士尼的影響力還延伸到媒體領域,包括數字平台和電影行業。該公司旗下的Disney+,在數字流媒體方面的進展值得注意,而且其迪士尼電影公司、漫威工作室、Lucasfilm等重量級的工作室也表現突出。

顯著的行業龍頭地位,令該股在華爾街獲得相當大的關注,很多機構都增加了該股的股份來強調他們對迪士尼的信心。而且,整體來看,機構投資者和對沖基金對迪士尼的長期前景表現得很有信心,其高達60%以上的股份被這些「聰明錢」控制。而這一事實,可能會讓更多投資者在迪士尼股價下跌時,將此時機視為是買入機會。

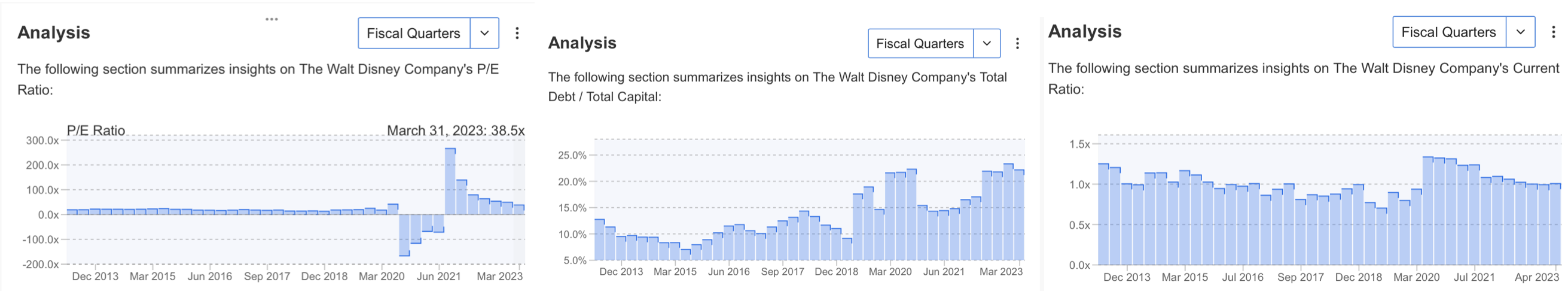

接下來,我們不妨來研究一下和公司相關的幾個比率數據。首先其市盈率為38.5倍,說明儘管在過去兩年時間裡該股下跌,但是股價仍然處於溢價水平。迪士尼的總債務資本比率穩定在22%,財務穩定是顯而易見的,反映了行業平均水平,表明其財務風險相對較低。值得注意的是,迪士尼的流動比率為1,這表明公司有能力有效地履行短期義務。

(迪士尼相關財務數據,來自InvestingPro)

每股盈利的持續上升軌跡對該公司有利,加大了該股對關注長期承諾的投資者的吸引力。與此同時,持續派息的額外吸引力提高了股票的吸引力,特別是對那些有長期投資視野的人來說。InvestingPro對該公司的全面評估與這一情緒一致,確定了另一個令人鼓舞的方面——儘管近期短期利潤激增,但該公司保持了較低的F/K比率。

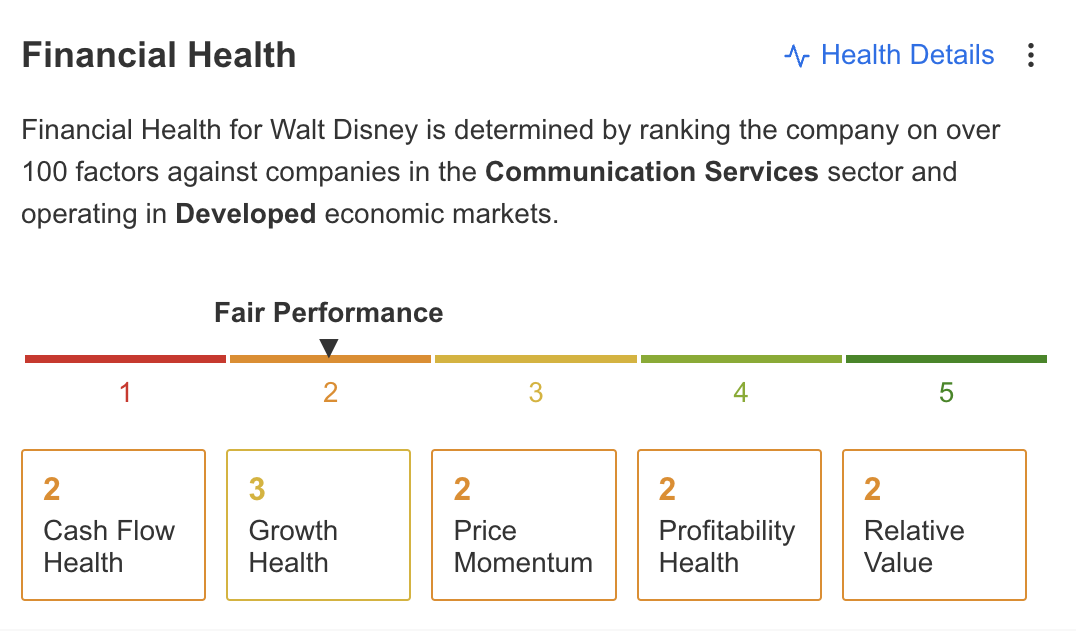

根據InvestingPro平台上現有的數據,迪士尼的財務健康狀況低於平均基準。雖然公司的增長和中位水平掛鉤,但盈利能力、現金流、相對價值和價格勢頭等方面,則需要額外關注和改善。因此,目前的數據驗證了分析師對公司短期預期下調的合理性。

(迪士尼財務健康水平,來自InvestingPro)

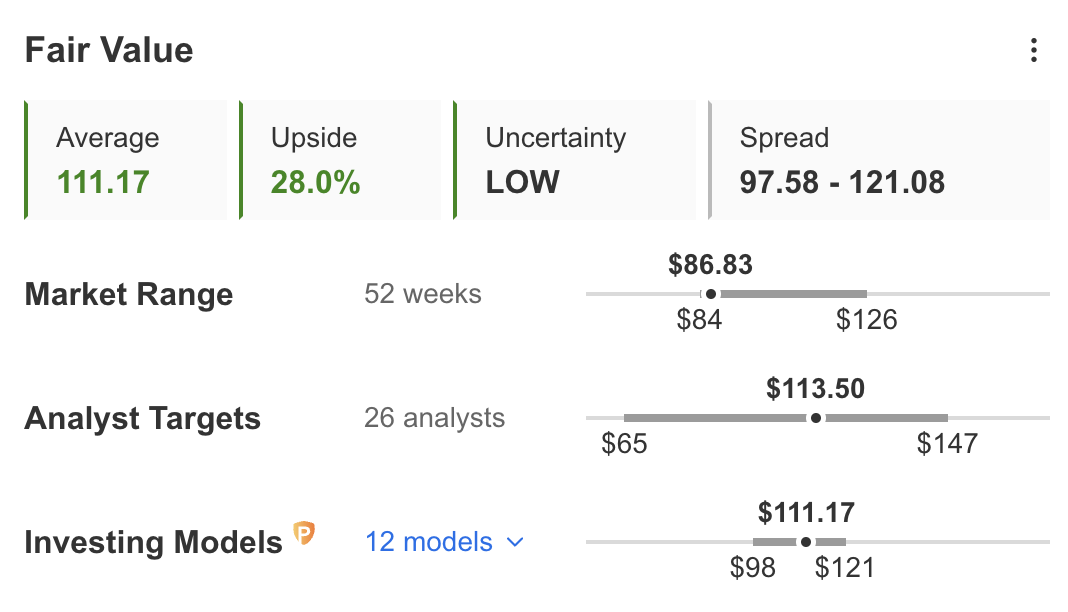

儘管公司的財務健康狀況低於平均水平,但其股價前景似乎充滿希望。事實上,根據InvestingPro的估值模型計算,該股公允價值約為111美元,而分析師給出的目標價也維持在113美元左右。這些預估都比當下迪士尼的股價高出28%,這表明,該股可能被低估了。

(DIS公允價值,來自InvestingPro)

迪士尼股價另一個吸引人的地方是,該股的貝塔值為1.28,意味著該股的波動性會高於整體市場趨勢(貝塔值高於1的股票,股價表現較大盤會更為波動)。

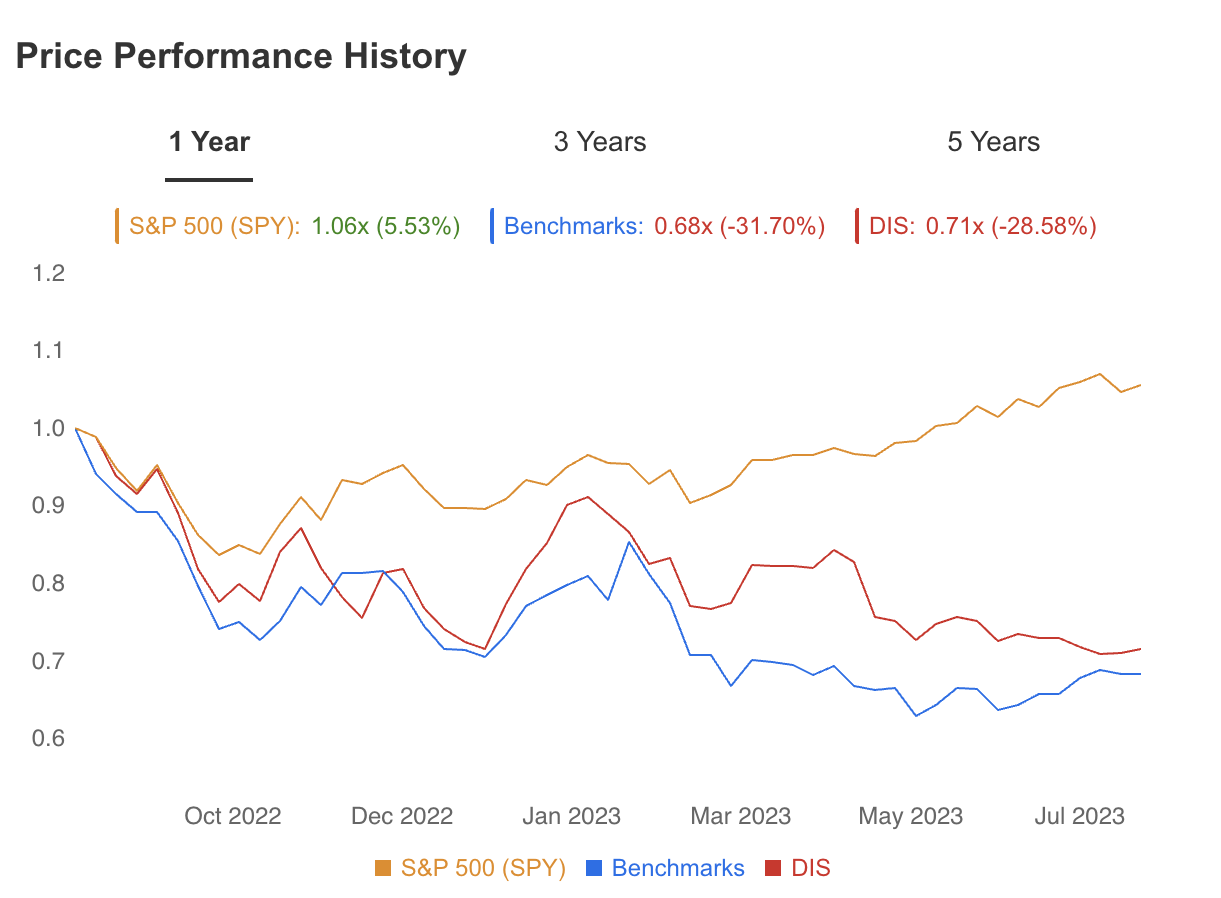

(DIS和標普500指數的走勢對比圖,來自InvestingPro)

研究該股過去一年的價格走勢(上圖)可以看出,迪士尼的股票跌幅略高於行業平均水平,但低於同期標普的。同時,在整個2023年年內負面趨勢都是有效的,不過下行趨勢正在放緩,顯示出輕微的橫向變化。

迪士尼技術面分析

在過去兩年中,迪士尼股票經歷了持續的下跌趨勢。儘管如周線圖所示,前一年出現了一些復蘇跡象,但趨勢逆轉尚未完全實現。然而,目前的前景表明,該股票已經達到了歷史上遇到買入興趣的點,形成了潛在的底部。

(DIS周線圖來自Investing.com)

迪士尼股票目前正在接受85美元的長期支撐位的測試。有趣的是,在2022年底的最後一次測試後,該區域此前引發了快速上升趨勢。然而,值得注意的是,這些上行走勢是對大幅下跌的反應。無論如何,目前的情況可以被視為投資者考慮重新進入的機會。

在這種情況下,迪士尼需要實現周線收在95美元以上,才能擺脫其下跌趨勢。一旦達到這一里程碑,最初的目標可能在113美元左右。再往下看,超過這個水準的中長期目標是128美元、141美元和155美元。

值得關注的還有,每週圖表上的隨機RSI指標。它位於超賣區域,可能標誌著超過95美元的上行運動。

結 論

總而言之,雖然迪士尼保守的財務前景可能會帶來短期障礙,但長期前景似乎很有希望,特別是在機構投資者的持續加持之下。

然而,至關重要的是,儘管對本季度的業績預期已經向下修正,但即將於今夜公佈的財務業績可能會引發股價的上行趨勢。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)