今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

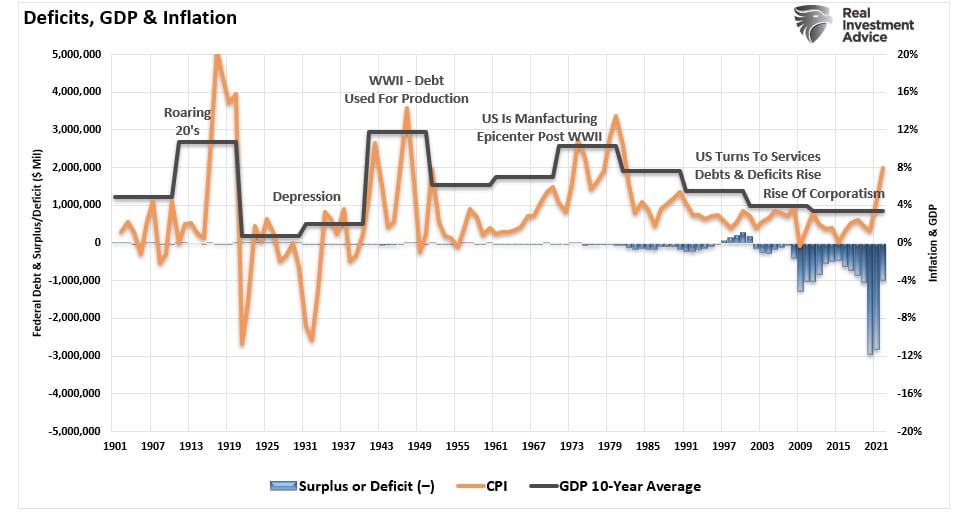

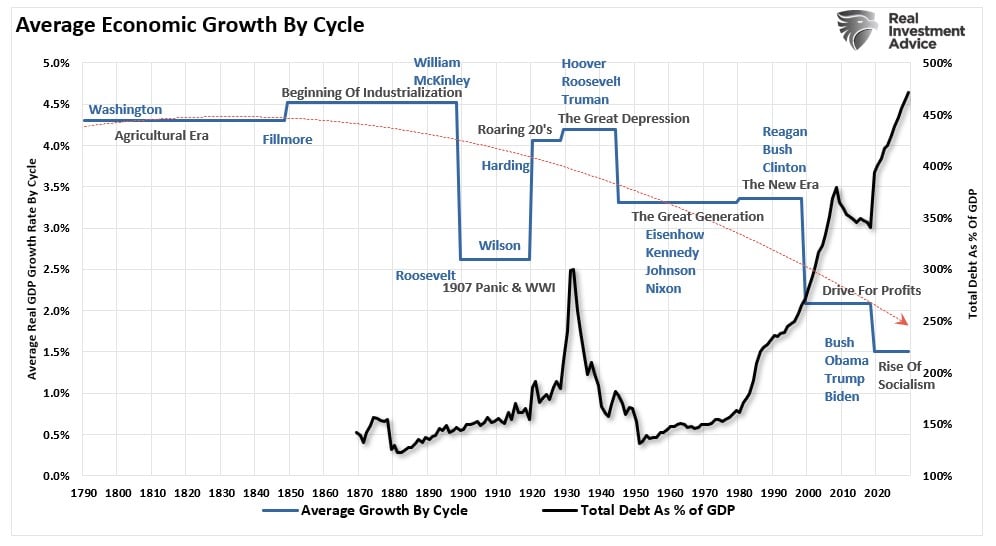

Investing.com – 美國政府於「更多的支出」更多的好處這一假設下,似乎正在沒有限制地拋金撒銀,然而債務和赤字的問題才是關鍵。為了更深入地理解債務和赤字對經濟增長的影響,我們必須探討它們的起源。下圖揭示了十年經濟增長率隨時間的變化趨勢。

顯然,從1900年到1990年,除了大蕭條的幾年之外,十年平均經濟增長率大概於8%左右。然而,從1990年開始,經濟增長率明顯開始下滑。

問題出在哪裏呢?顯然,是於美國的債務和赤字水準猛增之際,這個問題於過去幾年一直是一個熱點爭議問題。

是因果關係,還是相關關係?

如下文所述,債務激增可以是經濟增長放緩的元兇。然而,我們必須從凱恩斯的理論開始討論,因為過去30年來,這一理論一直是財政和貨幣政策的主要指導思想。

凱恩斯認為,「當商品總需求不足時,將會出現普遍過剩,導致經濟下行,失業率過高而導致潛在產出損失,這主要是由生產者的防禦性(或反應性)決策所造成的。」

在這種情況下,基於凱恩斯主義的經濟學認為,政府政策可以用來增加總需求,進而刺激經濟活動,減少失業和通貨緊縮。政府投資會帶來收入,這將會增加整體經濟支出,從而刺激更多的生產和投資,涉及更多的收入和支出。最初的刺激觸發了一系列事件,其總的經濟活動增長是原始投資的數倍。

凱恩斯的理論是正確的。為了使赤字支出產生效果,投資的「回報」必須產生比用於提供資金的債務更高的回報率。

問題主要有兩個方面。

首先,「赤字支出」原本只應在衰退期間使用,並在隨後的擴張期間轉為盈餘。然而,從80年代初開始,當權者只堅持實施「赤字支出政策」。畢竟,「如果少量的赤字支出是好的,那麼大量的赤字支出不是應該更好嗎?」

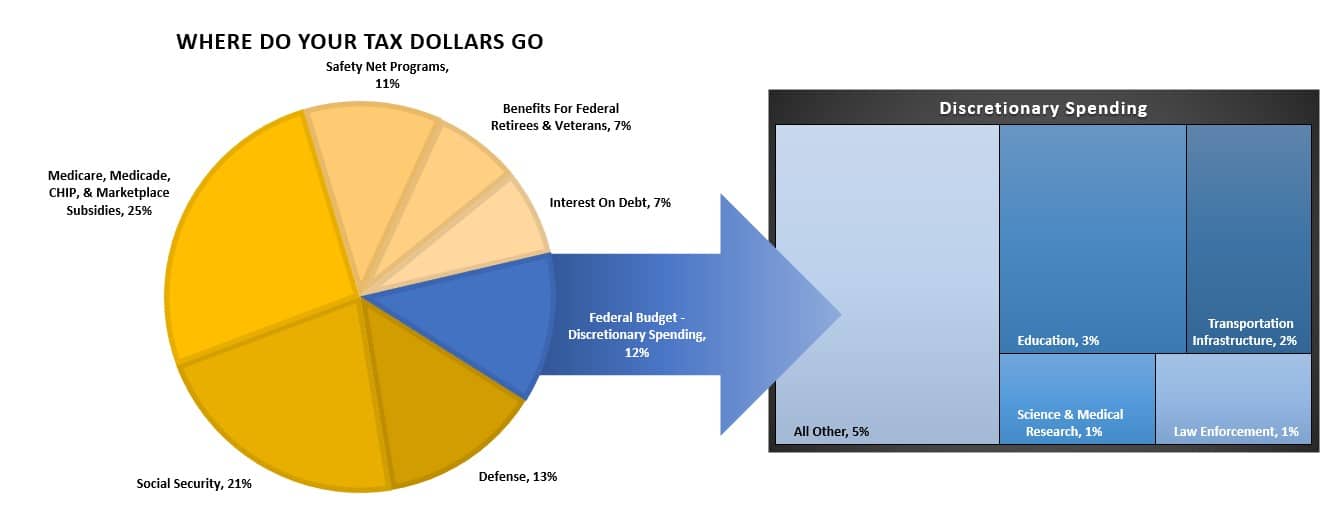

其次,赤字支出從用於創造就業的生產性投資(如基礎設施和發展)主要轉向了社會福利和債務服務。這種方式使用的資金的回報率是負的。

根據預算與政策優先事項中心(Center On Budget & Policy Priorities)的資料,大約88%的稅收被用於非生產性支出。

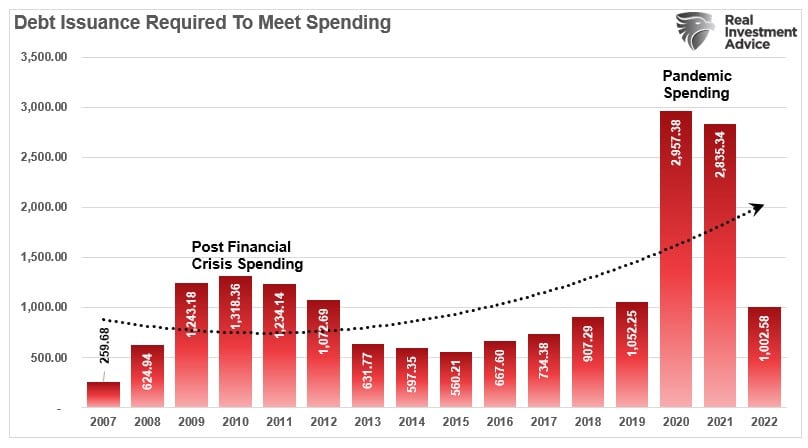

下面是真正的關鍵。2022年,聯邦政府的支出達到6萬億美元,幾乎相當於全國名義GDP的20%(確切地說是19.74%)。在這總額中,僅有的5萬億美元是由聯邦收入提供的,剩餘的1萬億美元則是通過債務融資的。

換言之,如果所有支出的88%都用於社會福利和債務利息,那麼政府需要以5萬億美元的收入(或105%)為5.3萬億美元支出付款。

你看出問題所在了嗎?(在金融市場上,想要借錢支付你無法承受的債務是一種「龐氏騙局」。)

債務是問題的根源,而非解決方案

這就是現代貨幣理論(MMT)的問題之一,它認為「只要沒有通貨膨脹,債務和赤字就無關緊要」。然而,當我們關注到債務和經濟增長趨勢時,這一假設就無法成立。

我並不否認:「債務,特別是赤字支出,確實可能產生效益。」如我曾經寫到的:

「赤字」這個詞本身並無實質含義。Brock博士曾用兩個不同國家作為例子來說明這點。

A國花費4萬億美元,惟只有3萬億美元的收入,因此A國出現1萬億美元的赤字。為了彌補支出和收入之間的差額,財政部必須發行1萬億美元的新債務。這些新債務用於支付超額支出,惟並未產生任何收入,因此於未來還需填補這一缺口。

而B國也花費了4萬億美元,收入為3萬億美元。然而,這1萬億美元的赤字是通過債務融資並投資於產生積極回報的項目和基礎設施的。因為投資基金的回報率隨著時間的推移會抵消「赤字」,所以實際上並不存在赤字。

關於政府支出的必要性,人們並無異議。分歧在於對其濫用和浪費的問題。

美國就是例子中的A國。

國家債務的增加長期以來都被浪費在增加社會福利項目上,並最終導致了更高的債務本息,實際上構成了負投資收益。因此,債務餘額越大,就會從生產性資產中轉移出越多的美元用於償債,對經濟的破壞性也就越大。

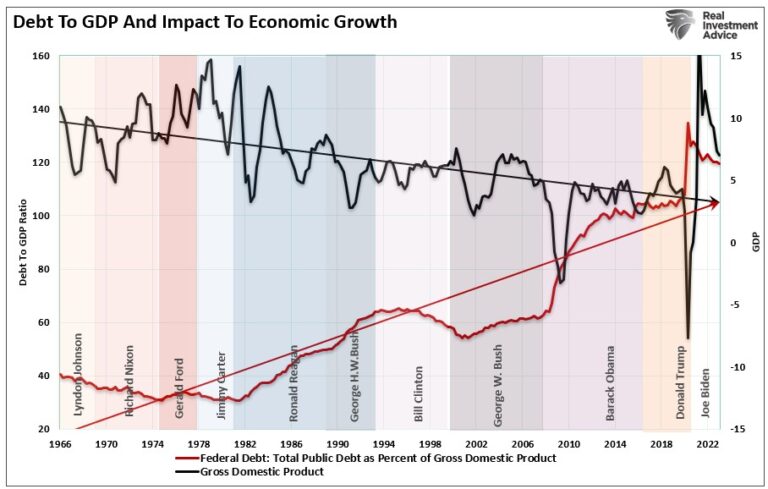

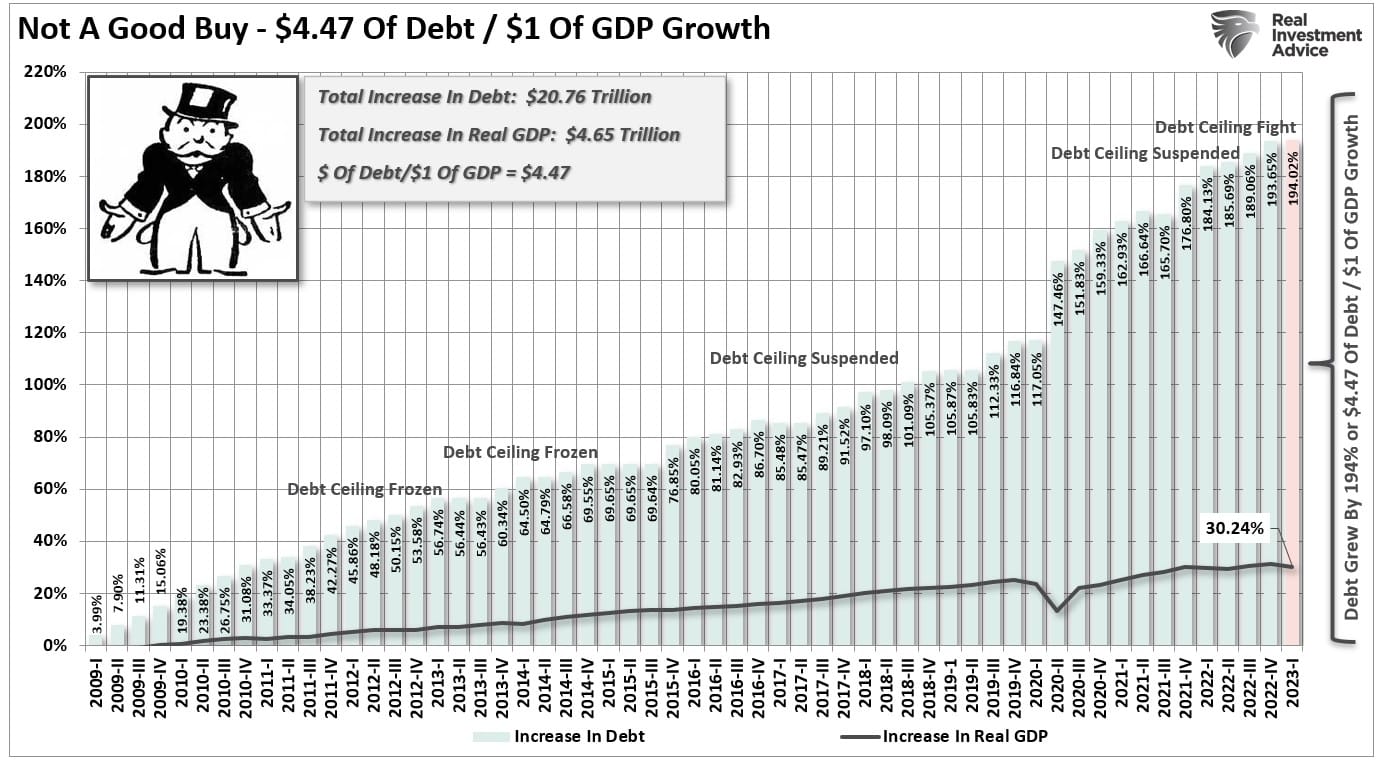

債務與經濟增長的關聯性十分明顯,如下圖所示。從1980年以來,債務的總體增長已經猛增至超過當前整體經濟增長的水準。由於現在的經濟增長率已經處於歷史最低水準,債務的變化繼續把更多的稅收從生產性投資轉向償債和社會福利。

諷刺的是,債務驅動的經濟增長始終需要更多的債務來為未來回報率下降的增長提供資金。目前需要3.02美元的債務才能創造1美元的實際經濟增長。

然而,問題並非僅僅在於聯邦債務,而在於所有債務。

對於家庭而言,他們通過個人消費支出驅動了大約三分之二的經濟增長。人們利用債務來維持遠超出收入和工資增長所能支持的生活水準。只要有能力借更多債務,這種情況就還行得通。然而,最終,債務會增至侵蝕經濟生產性消費的水準。

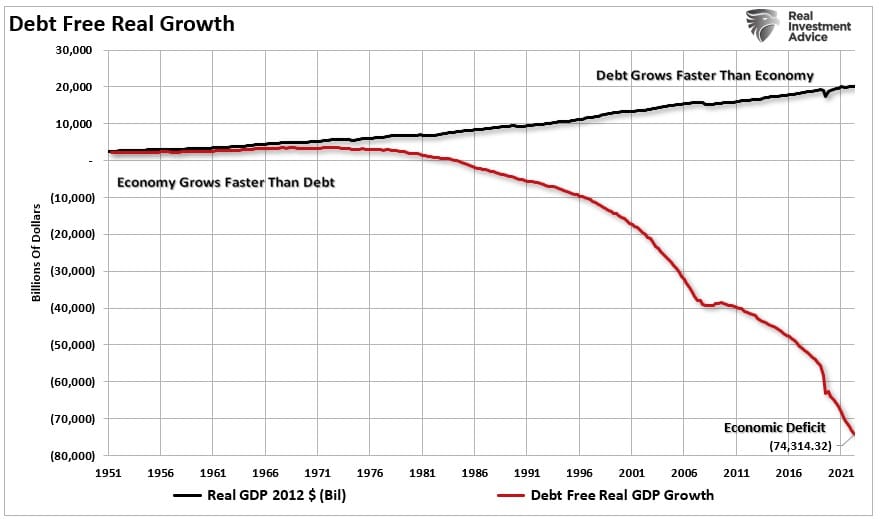

從1952年到1982年的30年間,無債務的經濟增長一直處於盈餘狀態。然而,自1980年代初以來,信貸市場債務總額的增長已經大大超過了經濟增長。當前的累積經濟赤字已超過74萬億美元。

當我們從正確的角度去看待這個問題時,我們便能開始理解困擾經濟增長的更重大問題。

債務的終局

不出所料,凱恩斯主義政策未能刺激出基礎廣泛的經濟增長。從問題資產救助計畫(TARP)到量化寬鬆(QE),再到減稅,這些財政和貨幣政策只不過推遲了最後的清算過程。不幸的是,這種推遲只會給未來製造更大的問題。正如Zerohedge所指出的:

「國際金融協會(IIF)指出了一個顯而易見的事實,即由於各國央行的貨幣寬鬆政策,借貸成本降低,鼓勵了各國負擔新的債務。讓人感到諷刺的是,這樣做使得利率上升變得更為困難,因為世界各國幾乎無法承受債務占GDP的100%,更不用說是GDP的三倍了。」

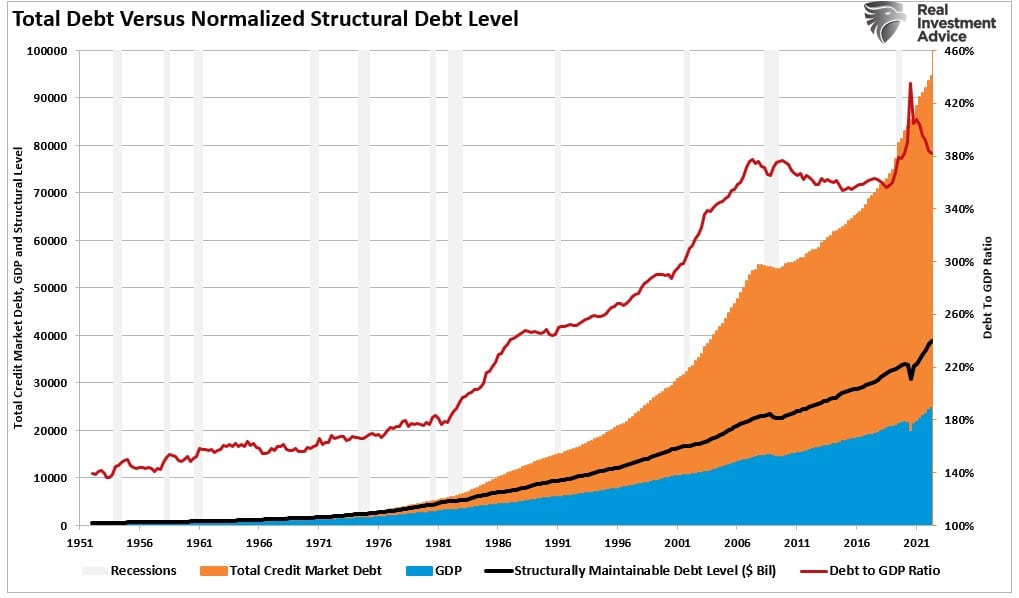

最終,清算過程將非常巨大。要將債務水準降到結構上可控的水準,需要從當前的水準上減少近50萬億美元。

這就是許多人預測的「大重置」,也就是「終局」。

這種削減債務的方式將對經濟構成毀滅性的拖累。上次出現這種逆轉的時期被稱為「大蕭條」。

這也是經濟增長將繼續在較低水準運行的主要原因之一,還預示我們將見證下面這樣的經濟局勢:

- 更頻繁地遇到經濟衰退,

- 股票市場的回報率下降,

- 出現滯脹,於生活成本上升的同時,薪資增長仍然受到抑制。

結構性就業的變化、人口結構的變化,以及由生產力變化引起的通脹壓力,都會放大這些問題。

這是相關關係還是因果關係?決定權在你,惟你可能會發現32萬億美元的影響比你想像的還要重要。

***

InvestingPro夏季大促現已拉開帷幕,超低價格,升級投資策略!

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,打造投資好幫手,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

優惠詳情:

- 包月:節省20%,按月訂閱,靈活方便。

- 包年:節省50%,以無與倫比的價格,暢享全年特權,打通璀璨「錢途」。

- 兩年:網頁版特別優惠,節省高達52%,最大化投資回報,暢享獨家網頁版特惠。

限時促銷,機不可失,立即暢享尖端投資工具、即時市場分析、專家意見。

馬上加入InvestingPro,釋放投資潛力。夏季大促,手慢無!

***

編譯:劉川