今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

Investing.com - 美聯儲主席鮑威爾(Jerome Powell)及其他美聯儲官員一而再再而三重申「更長時間的高利率」路徑,試圖削弱經濟增速,讓通脹回到疫情前。然而,美聯儲可能別無選擇,只能盡早降低利率,因為美國政府承受不起更長時間的高利率狀態。

概要

- 美國聯邦債務增速遠超稅收和GDP增速,此前因處於低利率環境,所以沒有造成問題

- 然而,越來越高的利率威脅到了聯邦債務計劃

- 如果利率保持當前水平,一年內利率支出將增長超2000億美元,

債務計劃

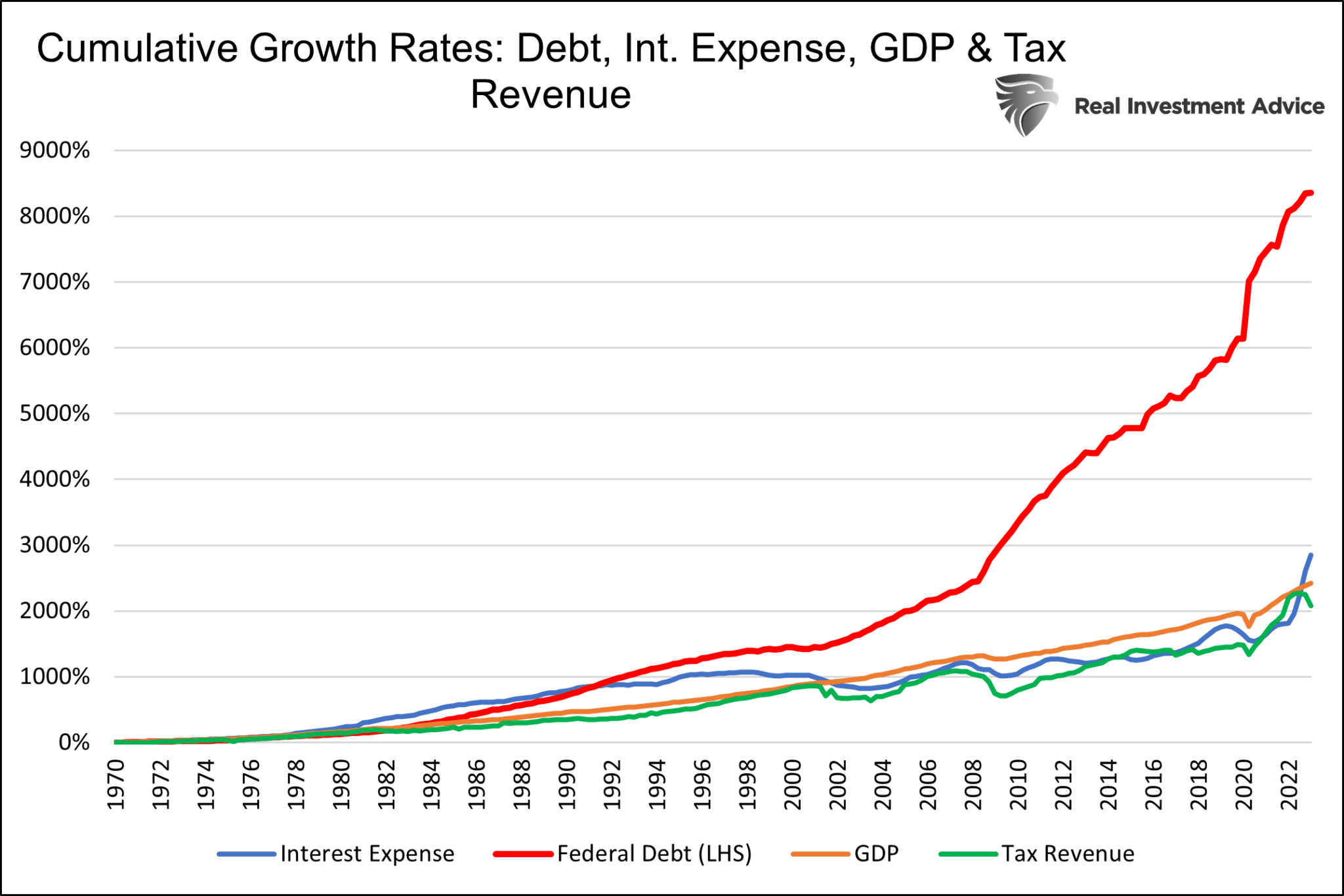

美國聯邦政府的債務已從1970的的3700億美元增長至了31萬億美元,絕對值增幅顯然是巨大的,雖然公平地說,判斷增幅是否過大應與經濟和稅收的增幅相比,然而不幸的是,即使於經濟和稅收的增幅相比,規模也是龐大的。

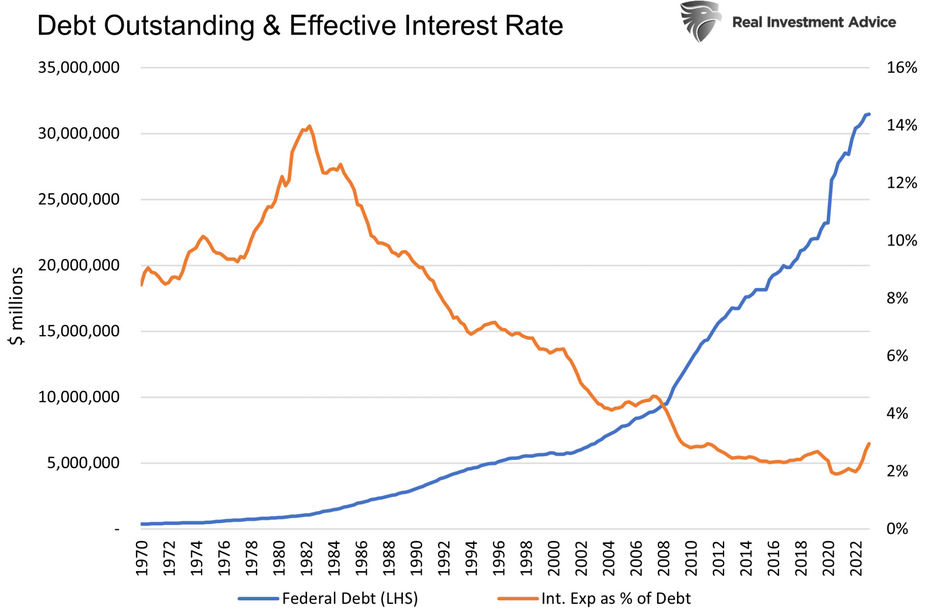

自1970年以來,美國聯邦政府債務的增長速度是GDP的四倍。更糟糕的是,稅收收入的增速甚至低於GDP的增速。低利率有助於縮小巨大的支出與收入之間的差距。自1970年以來,聯邦政府承受的實際利率已從8.5%降至3%,因此「可以承受」債務大規模擴張。

然而,如果利率保持於當前水平,近期飆升的債務將變得極其棘手。矛盾地說,我們也因此看好美債。

下圖展示了聯邦政府實際利率快速下降的趨勢,而債務規模快速上升的趨勢。

下圖則顯示了債務規模增速是利息支出、GDP和稅收增速的逾四倍。

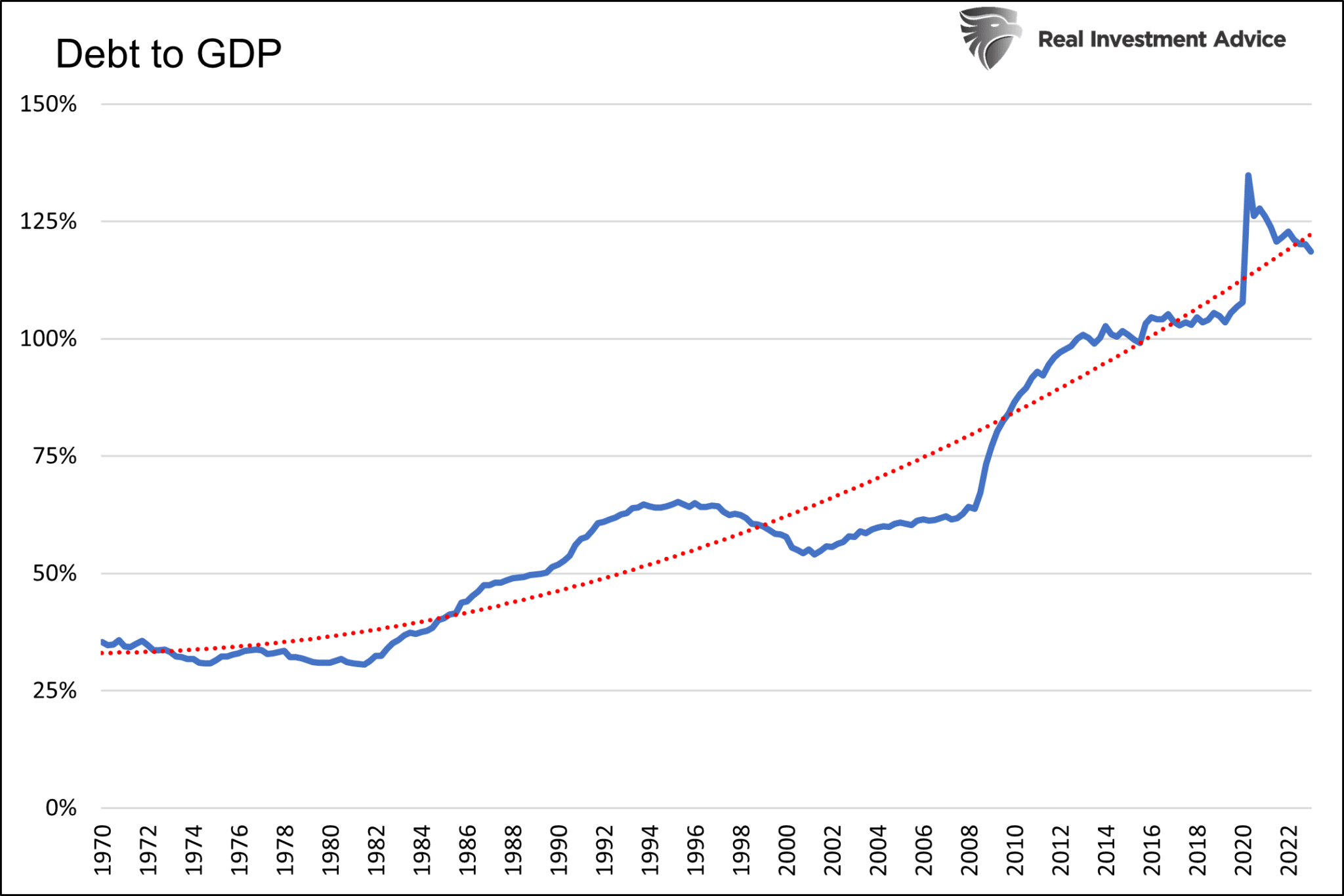

最後,由於美國政府借款規模持續高於收入,政府債務佔GDP比重已達120%左右,而趨勢也在持續走高。

債務展期成本高昂

自2022年初利率開始快速上升以來,實際聯邦政府利率已經上升了整整一個百分點。同期債務增加了1.8萬億美元,利息支出增加了3280億美元。於此3280億美元中,只有大約500億美元來自新債發行。剩下的部分是財政部必須以高於舊債的利率發行新債,為到期債務提供資金。

據SIFMA計算,僅今年上半年,美國財政部就發行了9.9萬億美元的債務。與此同時,聯邦政府債務增幅略高於1萬億美元。其中8.9萬億美元的新債乃用於接續舊債。

一些新債以極低的票面利率接續舊債。新債也將取代即將到期的國債,後者的利率可能接近目前的水準。最後,一些用於取代很久以前發行的債務的新債可能會以較低的利率完成。

由於變量很多,因此預測利率上升對利息支出的影響並不像想像中的那麼容易。不過,我們仍將嘗試一下。

預測未來12個月的狀況

以下分析有助於量化為新支出提供資金的債務發行活動以及為到期債務進行的再融資將如何影響聯邦政府利息支出。為了估算出這些債務融資活動的影響,我們先假設:

- 即將發行的債務期限將與現有未償債務的期限一樣。

- 由於約占政府債務四分之一的非流通債務沒有收益率或到期日,我們依照可流通債務假設其利息支出。

- 因此,預算赤字(新的資金需求)將達到1.8萬億美元。

- 所有數據來自美股財政部,截止日期為2023年6月底。

- 對於TIPS債券,續期不會產生影響,因為其收益率是按照通脹率來計算的

- 所有浮動利率債券每三個月重新設定一次

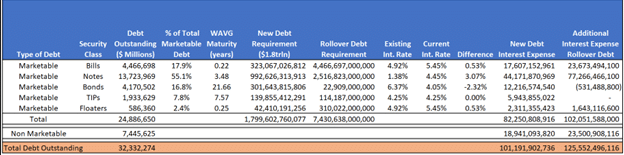

下表按類型(可流通或不可流通)以及證券類別細分了債務。右邊的各欄表示債務的額外費用,其中倒數第二欄是為填補赤字而發行的債務所產生的新利息支出。

最後一欄計算了與到期債務展期和置換相關的額外利息支出,我們通過把債務金額乘以現有利率與當前利率之差來計算。

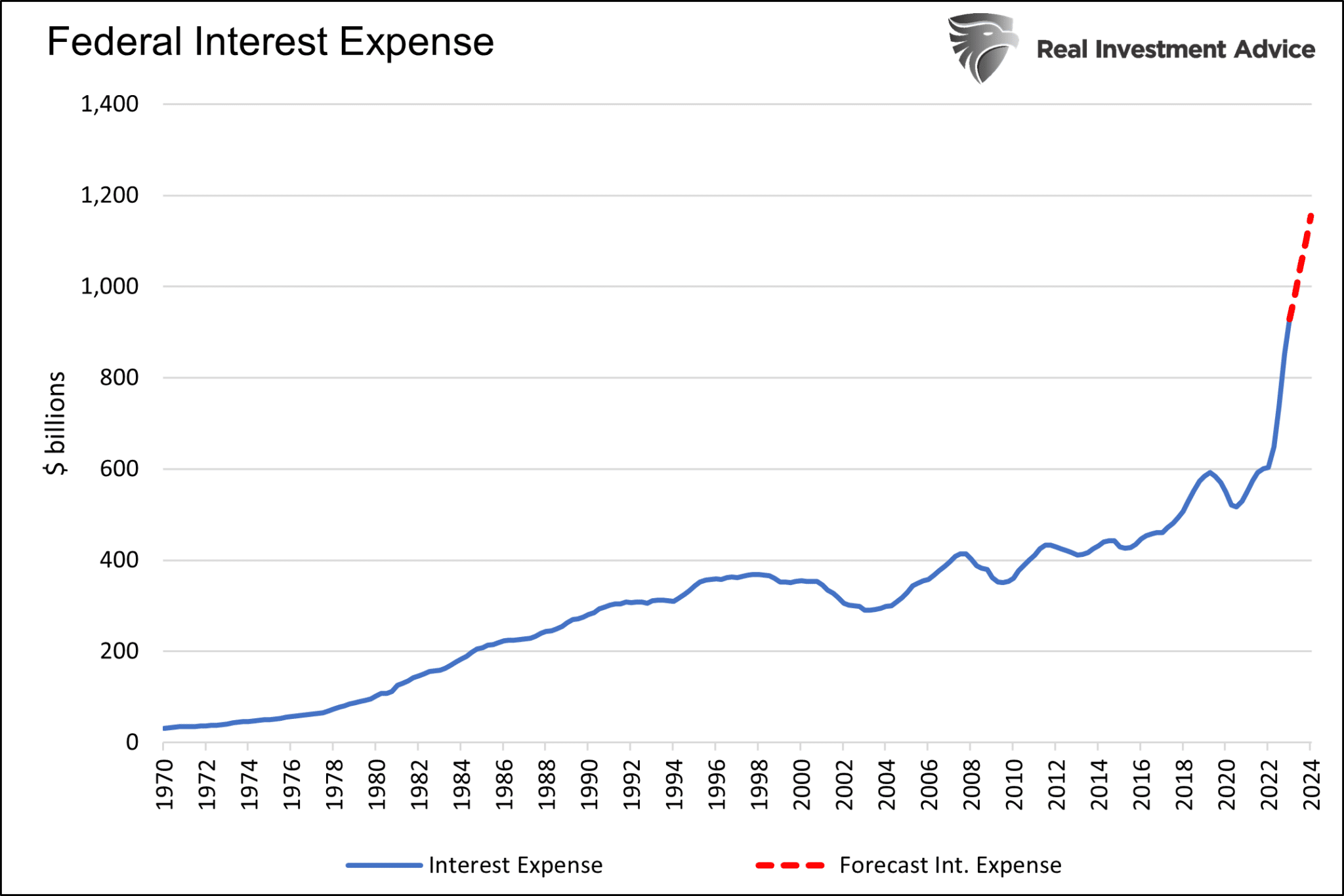

未來12個月,聯邦政府利息支出總額將增加約2260億美元至超過1.15萬億美元。相比之下,於2010年第二季度到2021年底,即利率接近于零時,利息支出總額才增加了2400億美元。更令人震驚的是,利息支出於過去三年的增幅超過了此前50年的增幅。

總結

於目前的利率水準,這些利息支出是不可持續的。然而,於2022年之前的利率水準,利息支出並不太棘手。那麼,財政部和美聯儲要如何應對?

答案很簡單。美聯儲現在必須消除通脹,並盡一切努力確保利率回到去年接近於零的水準。此舉可以為美國財政部以快於經濟增長的速度發債贏得時間。

而「爭取時間」至關重要,因為目前的債務不可持續,需要更低的利率和更多的量化寬鬆。然而,可能到未來的某個時候,零利率都還不夠低了。不幸的是,大多數政府領導人只會把這個問題推到未來,讓債務問題於別人手中爆炸。

因此,我們認為美聯儲的口號將很快轉變為「更長時間的低利率」!

***

InvestingPro夏季大促現已拉開帷幕,超低價格,升級投資策略!

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,打造投資好幫手,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

優惠詳情:

- 包月:節省20%,按月訂閱,靈活方便。

- 包年:節省50%,以無與倫比的價格,暢享全年特權,打通璀璨「錢途」。

- 兩年:網頁版特別優惠,節省高達52%,最大化投資回報,暢享獨家網頁版特惠。

限時促銷,機不可失,立即暢享尖端投資工具、即時市場分析、專家意見。

馬上加入InvestingPro,釋放投資潛力。夏季大促,手慢無!

***

編譯:劉川