股市暴跌54%、滯脹來襲?美聯儲模擬AI泡沫破裂極端情景

- 美聯儲在2021年犯了嚴重錯誤,過於關注供應,而對需求關注不夠。

- 美聯儲可以讓經濟增長速度放慢,惟需造成失業及/或削弱消費者信心。

- 對貨幣供應量和流通速度的預測可以得出一個完整的通貨膨脹預測

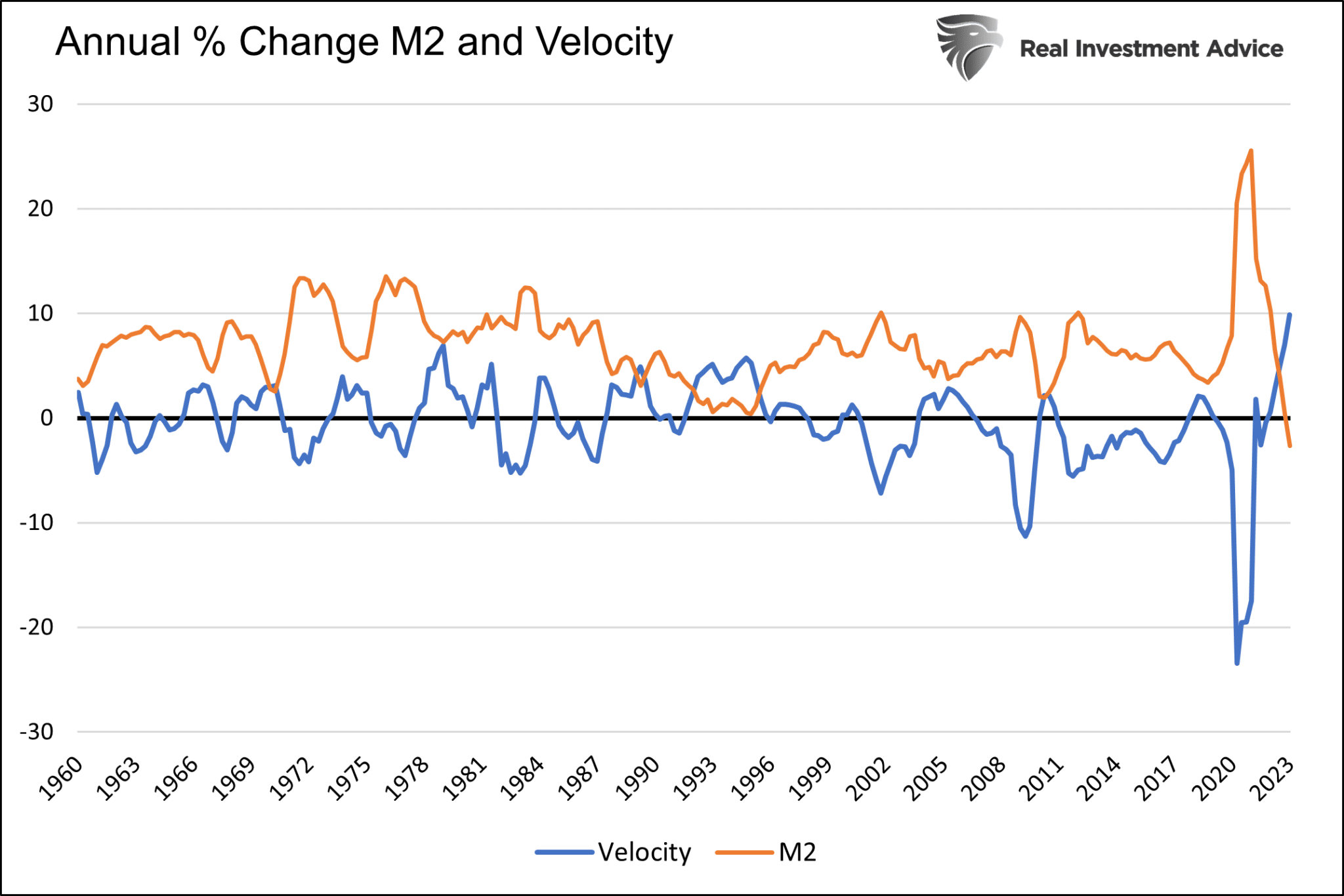

Investing.com - 大多數人認為,一個國家的貨幣供應量是造成通貨膨脹的唯一原因,然而他們沒有意識到造成通脹有兩個同等重要的影響因素——貨幣供應量和貨幣流通速度共同決定了通脹率。

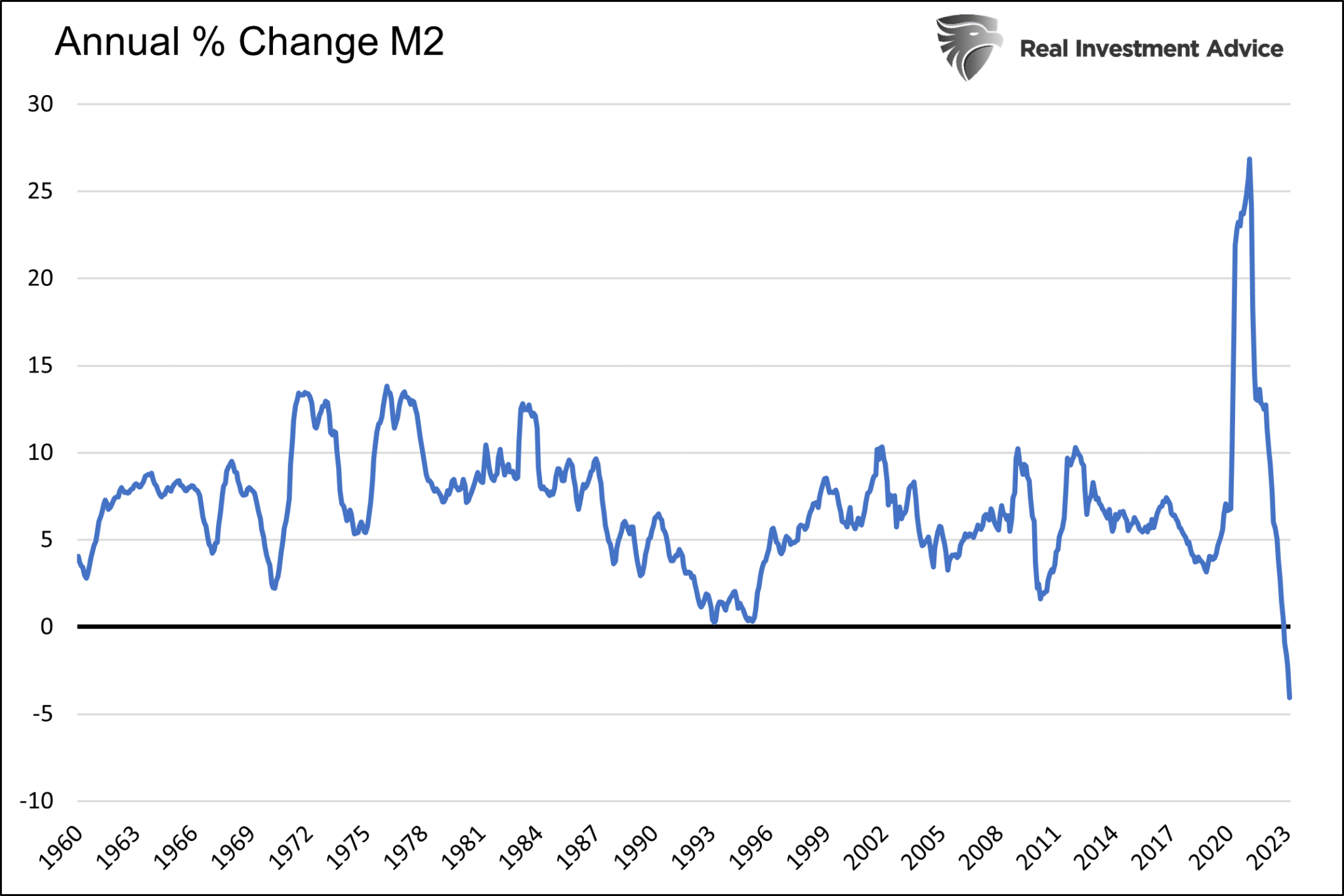

自1960年以來,貨幣供應量首次收縮。然而,儘管貨幣供應量出現了60年來最嚴重的下滑,惟通脹依然頑固,這是為什麼呢?

鑒於貨幣流通速度及其與貨幣供應量的關係非常重要,我們需更好地理解流通速度,並思考未來幾個月可能發生的變化。

債券收益率、通脹和貨幣政策之間的密切關聯,給了我們更多理由去瞭解和預測貨幣流速。

2021年美聯儲犯下了大錯

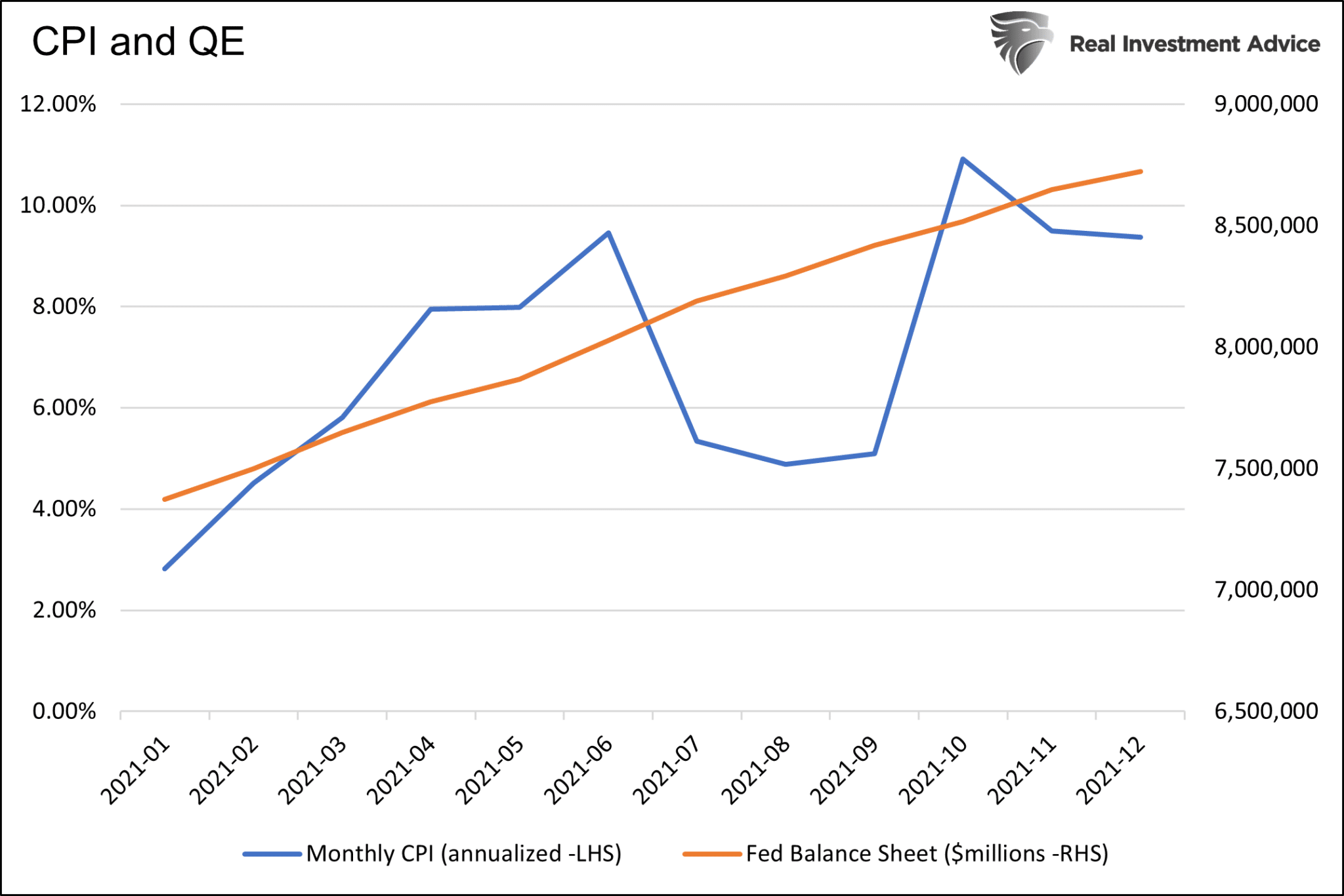

2021年4月中旬,美國勞工統計局(BLS)報告稱,CPI月率為0.66%,意味著年化速度接近8%,是美聯儲2%目標的四倍。於4月CPI報告發佈兩周後,美聯儲表示:

由於通脹持續低於這一長期目標,委員會將力爭於一段時間內實現略高於2%的通脹率,以使通脹率的長期均值達到2%,並保持長期通脹預期穩定在2%。於實現這些目標之前,委員會預計將維持寬鬆的貨幣政策立場。

當時,美聯儲和華爾街幾乎沒有擔憂近期通脹上升會帶來問題。認為這是「短暫」的現象,美聯儲維持利率在零的水準,並持續每月增持1200億美元的債券,即量化寬鬆。儘管面臨40年來最高通脹,如下圖所示,當下仍然延續了這一寬鬆的貨幣政策。

鮑威爾和其他美聯儲官員在形容通脹於短期內預計會驟升時,堅持使用了「暫時的」一詞。

我們認為,美聯儲的理由是,隨著疫苗發揮作用,與大流行相關的供應鏈問題將緩解。與此同時,他們一定認為,一連串財政刺激帶來的消費支出會消退,需求將迅速回落至正常水準。因此,供需正常化將使價格恢復到大流行前的水準。

美联储大错特错了!

供應鏈問題和庫存水準確實恢復了正常,但需求依然強勁。儘管美聯儲於一年多一點的時間裡將聯邦基金利率提高了5%,並減持了7000億美元的國債和抵押貸款,惟需求仍然強勁。

美聯儲的最大的問題在於未能準確預測貨幣流通速度。

什麼是貨幣流通速度?

根據聖路易斯聯邦儲備銀行:

貨幣流通速度是貨幣於一定時間內購買國內生產的商品和服務的頻率。換句話說,它指的是每單位時間內,一美元用於購買商品和服務的次數。如果貨幣流通速度在增加,那麼一個經濟體中個體之間的交易就會增加。

大多數金融專家認為是貨幣供應量推動通脹。然而,衡量貨幣供應量在經濟中流通的頻次的流通速度也同樣重要。正如下圖所示,貨幣供應量正在下降,惟被貨幣流通速度增加所抵銷。

要想瞭解貨幣的供給和流通速度如何決定價格,可以設想一下,如果美聯儲明天印發數不清的貨幣,通脹會受到怎樣的影響。

那麼,我們再問一個問題:如果美聯儲印發了數不清的貨幣,惟立即將其鎖入保險庫並送入太空,答案還會一樣嗎?

通過分析美聯儲的講話和會議記錄,我們知道他們現在承認了貨幣流通速度的問題存在。

要降低流通速度,就要承受痛苦

降低流通速度的唯一方法是削弱經濟和消費者信心。不幸的是,這輪加息和縮減資產購買規模沒有起到作用。通常影響消費者信心和消費意願最主要的因素是個人就業狀況。

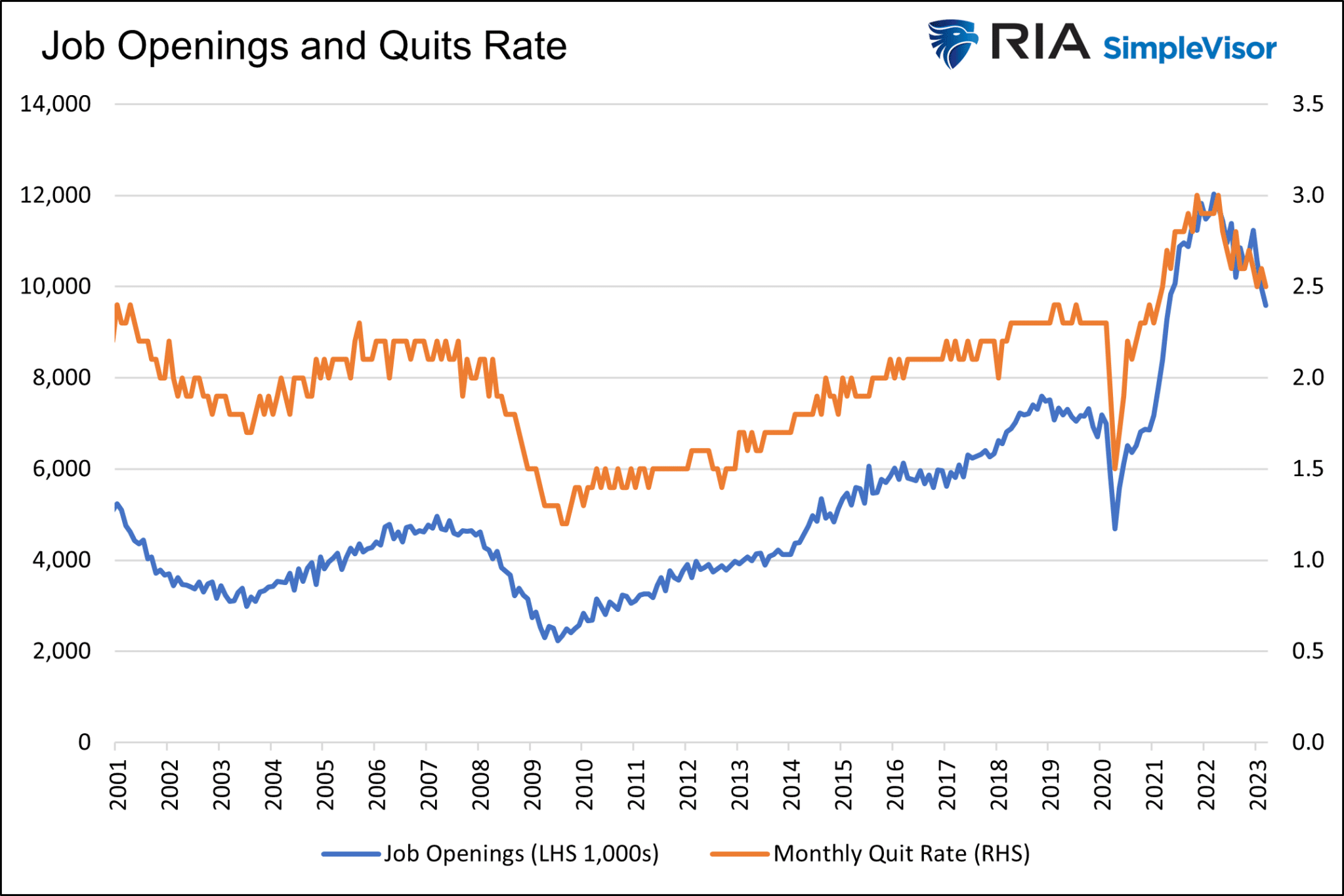

我們的勞動力市場現在很緊張,因此提供了就業保障和更高的薪資,並激勵了勞動者追求收入更高的新工作。下圖顯示,於大流行後,職位空缺數量和離職率飆升,儘管目前終於有所回落。隨著勞動力市場日趨正常化,消費者信心也在下降。

美聯儲通過資產負債表基本控制著貨幣供應。他們通過利率和敘事間接地控制消費者和企業信心及其需求。

於我們的記憶中,美聯儲首次預測了一場經濟衰退。2023年3月22日美聯儲會議記錄中表示:

「鑒於最近銀行業危機對經濟的潛在影響,於三月會議期間的工作人員預測今年晚些時候將開始溫和衰退,並於未來兩年恢復。」

今後的貨幣供應和流通速度會如何變化?

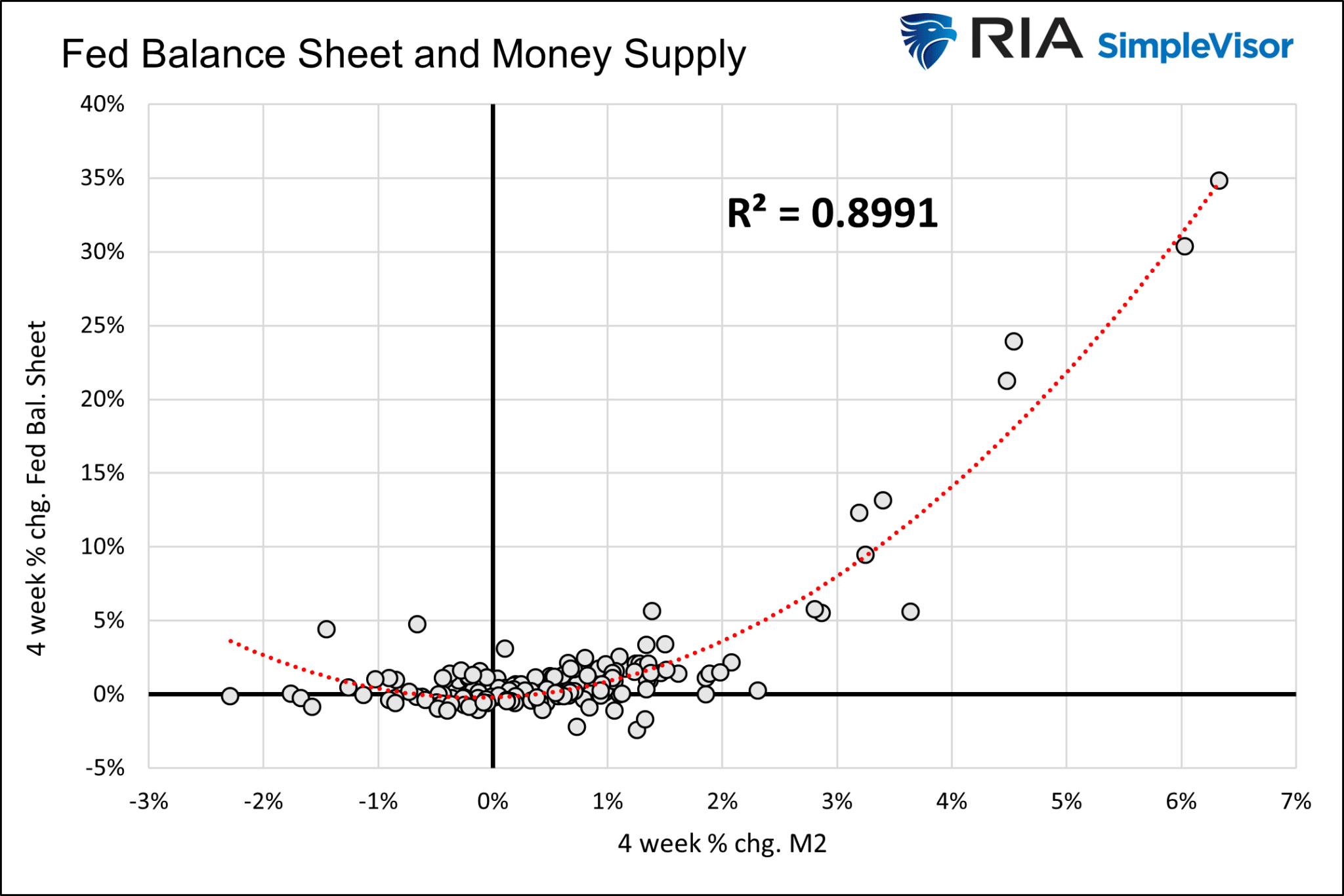

貨幣供應相對容易預測。下圖顯示,美聯儲資產負債表規模的變化與貨幣供應存在顯著關係。美聯儲預計量化緊縮(QT)將於可預見的未來每月將美聯儲的資產負債表縮減950億美元。

另一個主要決定因素是信貸增長。隨著銀行收緊金融標準,貸款發放量可能減少,再加上縮表,貨幣供應可能會繼續萎縮。

關於貨幣流通速度

貨幣流通速度受貨幣供應和經濟活動影響。為了更好地評估貨幣流通速度未來如何變化,我們總結了Hoisington Investment Management第一季度檢討報告的觀點:

Hoisington表示,貨幣流通速度「由債務邊際收益產品和貸款存款比(L/D)決定。」

- 由於未來兩年美國有超過20萬億美元的債務到期,並且需以更高利率重新發行,債務的邊際收入產品或債務的有效性無疑會下降。因此人們不得不將更多資本從生產性投資中分配給支付利息,導致生產率下降,而生產率是經濟增長的關鍵驅動力。對於股票分析師,生產率可以理解為資本回報率。

- 隨著經濟活動減弱,貸款增長將顯著放緩。雖然報告中沒有提到,惟地區性銀行危機進一步確保了貸款增長將放緩。

- 受上述兩點影響,貨幣流通速度以及通脹預計將走低。此外,考慮到美聯儲意欲堅決遏制通脹,美聯儲在降低利率或使用量化寬鬆政策應對經濟增長減緩時可能會受到限制。這將進一步促使通脹下降。

總結

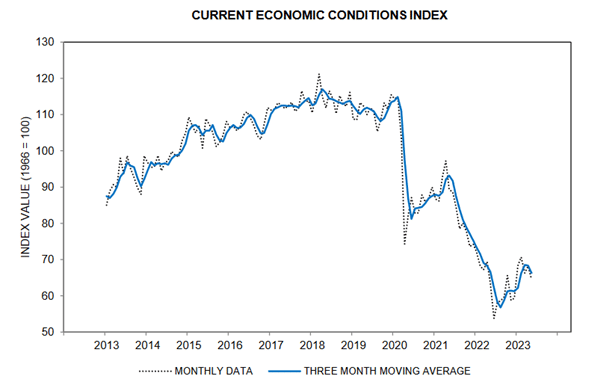

許多經濟指標顯示經濟增長走弱。此外,隨著與疫情相關的超額儲蓄消失,信用卡債務不斷攀升,維持高速貨幣流通速度的消費能力也不斷減弱。

勞動力市場出現了若干輕微走弱的跡象。除了上文的JOLTs職位空缺圖表外,最近的初請失業金申請人數已經高於2019年疫情前的平均水準。最新的密歇根大學消費者信心指數顯示,過去12個月持續上升後,消費者信心現已開始下降。

貨幣供應將繼續減少。消費者和企業信心受挫,貸款增長急劇放緩。因此,貨幣流通速度可能於未來幾個季度出現反轉。

遺憾的是,我們需要季度GDP資料來計算貨幣流通速度,因此,儘管現實世界中貨幣流通速度可能正在下降,惟我們可能需要六到八個月的時間才能看到流通速度下降。

如果貨幣供應量和貨幣流通速度均下降,通脹率將會降低。因此,債券以及其他貨幣利率敏感型股票和工具可能會受益。

我們以Hoisington報告的最後一句話作為結尾:

因此,於金融、GDP、價格/勞動周期的歷史規律沿著已知文獻記錄的路徑演變,預計今年美國長期國債收益率將延續下降趨勢。

【最大化投資收益,加入InvestingPro,精準把握時機,攻佔市場風口!立即體驗7天免費試用。】

翻譯:劉川