本週三大關鍵財報將決定AI交易能否延續

Investing.com - 美國標準普爾500指數最近在從2022年底所見的低點一路反彈後,已經接近了4200點的區域。

考慮到美聯儲可能在5月份實施最後一次加息,並且美國經濟至今沒有陷入衰退,投資者正糾結于一個關鍵問題:我們正在迎來新的牛市,還只是另一場(漫長的)熊市反彈?

我們通常用美國標準普爾500指數作為短期風險情緒指標。然而,作為宏觀投資者,買入股票意味著你對公司未來現金流(收益)和您願意為其支付的價格(估值)的看法。那麼,我們就從2023年及以後的每股收益(EPS)前景開始剖析。

正如 Earnings Whispers 的表格所示,本周,市值超過10萬億美元的公司將發佈財報。財報大爆發將於下周末開始,蘋果(NASDAQ:AAPL)公司將於下周四(5月4日)發佈財報,緊隨其後的是周五(5月5日)的勞動力市場資料。

到目前為止,已有約25%的美國標準普爾500指數成分股公司發佈了財報,其中68%的公司業績超過了市場一致預期:很強,是吧?

然而,我的銀行業從業生涯教會我一件事——謹慎看待分析師的一致預期,相反真正重要的是:收益增長、增速和正負勢頭。

自2022年夏季以來,股票回報一直是消極的,未來可能仍然如此。我來解釋下——

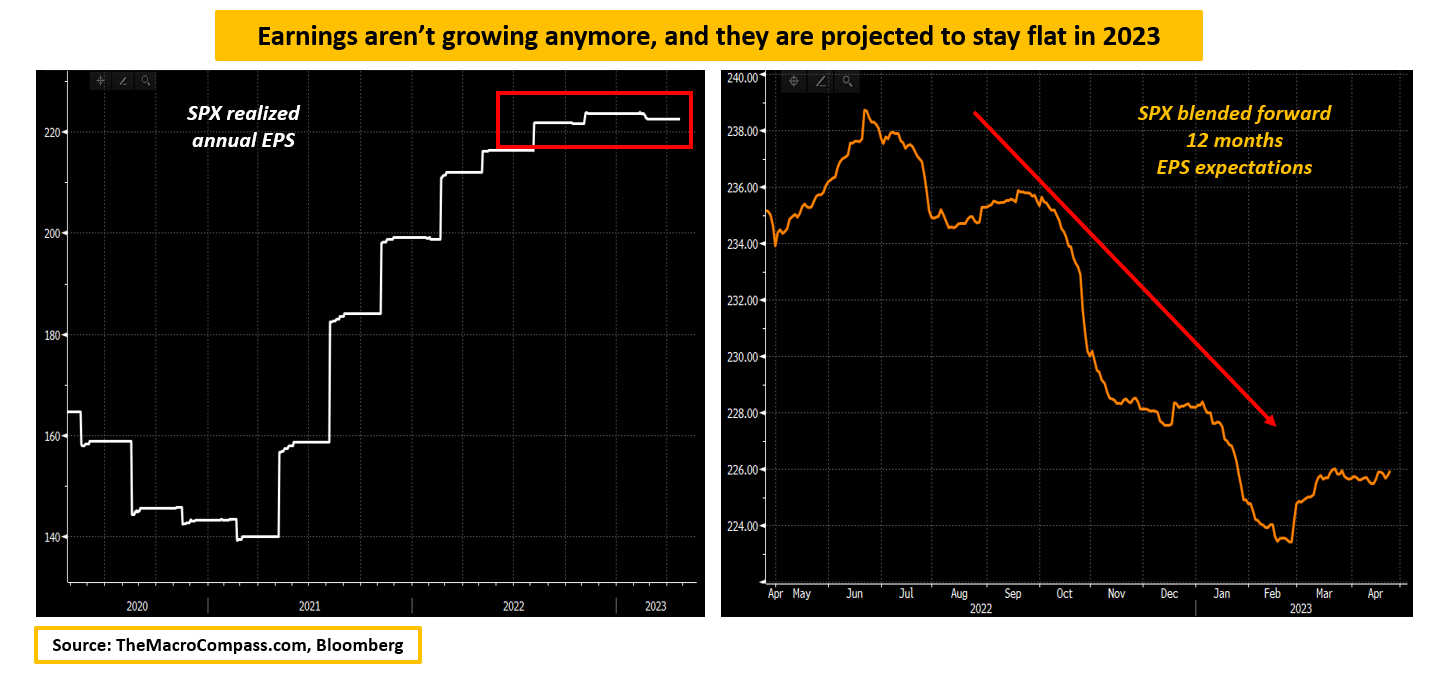

左圖顯示了美國標準普爾500指數的實際年度每股收益(EPS):目前為223美元。自2022年中以來,收益增長的勢頭明顯在220美元區域停滯,未來12個月美股收益增長預期已經從240美元降至225美元區域。換句話說,自2022年中以來購買股票的投資者:

- 獲「承諾」將於12個月內取得8-10%的每股收益增長(預計12個月內的每股收益為238美元vs當前收益為220美元),惟增長預期已經削減到接近0%;

- 近一年內實際每股收益沒有增長。

配置資本時,股票投資者期望未來現金流的增長超過市場一致預期。當實際現金流強勁且高於市場一致預期時,買股票可獲「正面回報」,因為投資者可於股市中賺取豐厚的回報。

然而,自去年以來,情況逆轉:實際收益疲軟,未來每股收益增長預期大幅下調。由於無風險利率現在已經在5%的水準,股票成為了一種負回報交易。

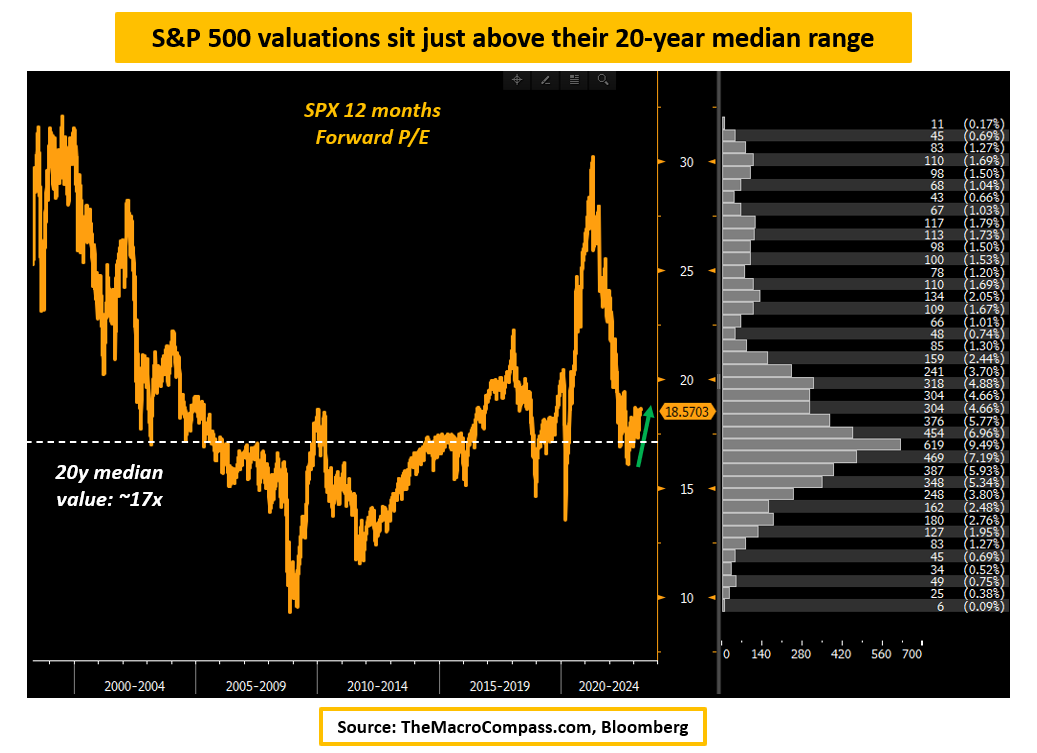

儘管如此,負回報交易仍然可以賺錢——如何賺錢呢?估值擴張,或者簡單地說,人們願意支付更高的價格。

美國標準普爾500指數自2022年底的低點以來的反彈幾乎完全由估值倍數的擴張推動:正如綠色箭頭所示,隨著通縮趨勢的開始,而美聯儲從市場中消除了部分「沃爾克式(Volckeresque)」,未來12個月的市盈率從16倍迅速上升至18.5倍。

現在的問題是:關於未來的收益、估值和風險溢價如何?換句話說:這是一個新的牛市,還是只是另一個熊市反彈?

***

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

翻譯:劉川