“伊朗熱戰”黃金拉高,黃金板塊又起波瀾?

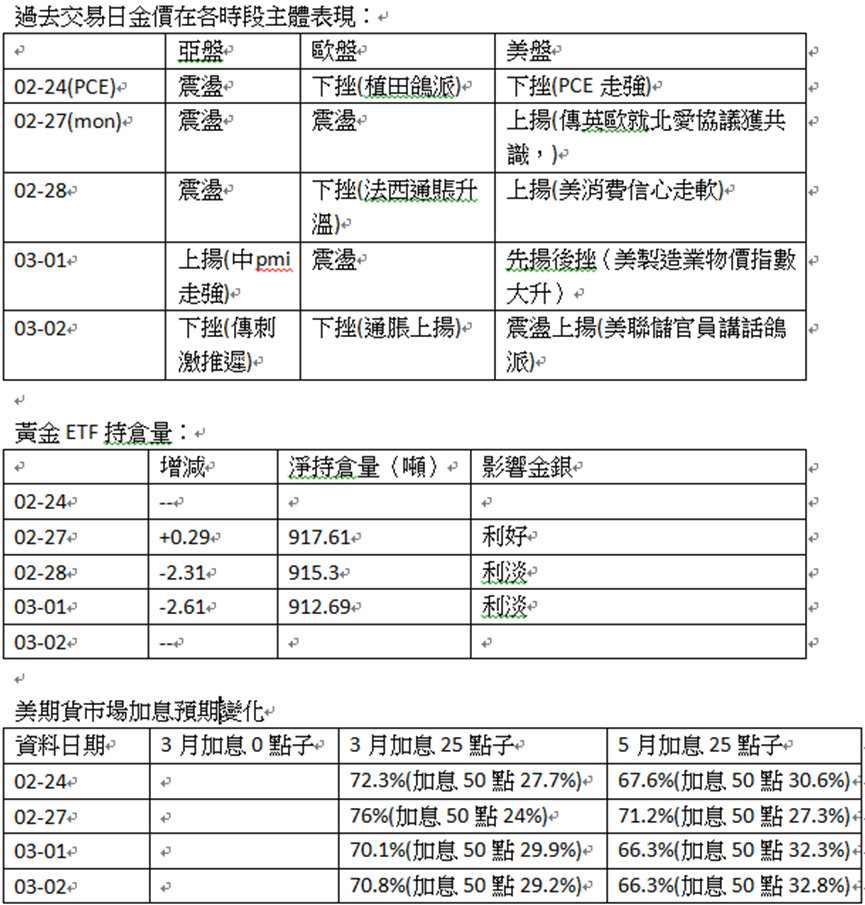

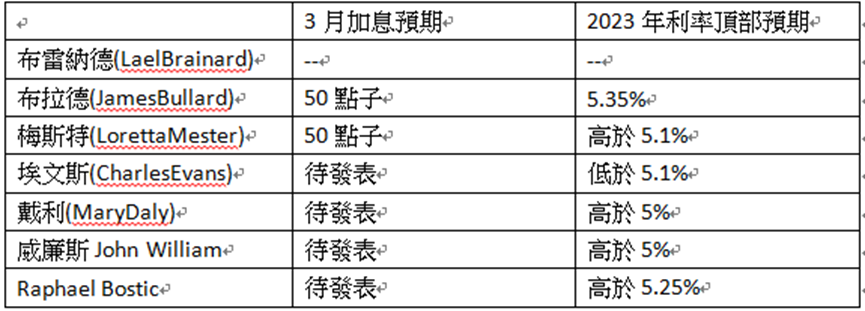

大家好,本周焦點重量不足為金價帶來喘氣機會,當中中國新公告經濟資料PMI超市場預期造好,歐洲及英國衰退憂慮放緩,同時美聯儲鷹派官員講話轉向鴿派,亦為金價回升錦上添花。雖然金價呈現站穩回升,但美債息率同周亦有一定升幅,同時市場調升美聯儲利率頂率預期,從5.25%調升至5.5%,而加息行動預期,亦由預期年中結束,延至三季度。面對目前美聯儲加息行動的不確定,料下周鮑威爾出席國會聽證會講話及2月非農就業資料結果,料對市場有較大影響。留心,近期從黃金ETF變動可見,升價減持增加,跌價好倉不足,反映市場信心己經出現動搖,要提防金價新一輪跌浪,反抽較大機會只是為緩和跌勢散貨。

美國亞特蘭大聯儲銀行總裁博斯蒂克(Rafael Bostic)連續兩日(1-2日)作出鴿派講話,為股指及金價帶來支持,博提出:「美聯儲宜把利率高峰設在5.25%,並在夏天停止加息」;他在週三(1日)表示,美聯儲的目標政策利率在未來一段時間內,有需要保持在高位,宜停留在5厘至5.25厘區間;在通脹明顯回軟之前,美聯儲應該堅決反對逆轉當前的利率路徑。博斯蒂克昨日(2日)指,若新公佈的資料走強,美聯儲需要進一步加息應對高通脹,料夏季末段是美聯儲考慮暫停加息的合適時機。博斯蒂克今年沒有投票權,而今年二月依然表述較為鷹派,現在態度轉向值得留意,若市場以此推測美聯儲官員或再次逐步鷹轉鴿,料股指及金價亦有機會獲支持。相信後市焦點會集中在新一周鮑威爾講話。

市場預期新一周鮑威爾講講話偏鷹,非美央行加息行動或放緩,中國經濟資料預期偏軟,亦有機會支援美元,打擊金價;雖然,美國非農就業資料預期偏軟,但相信出現落差而高於預期的機會不低,料市場較大機會等待結果後才作判斷。當然,若鮑威爾講話未有市場預期鷹派,而非農如市場預期偏軟,則有機會是重大的黃金撈底機會。

雖然綜合2023年的開局主題,金價有機會表現較為突出,但走勢必須要有條件支持,若面對目前不明確的盤局下,即使長期看好黃金,亦要提防週期的獲利回吐壓力!當然,面對這種大升中段整固的行情,操作者可以借勢短線造空,亦可以待機撈底。

過去一周覆盤:

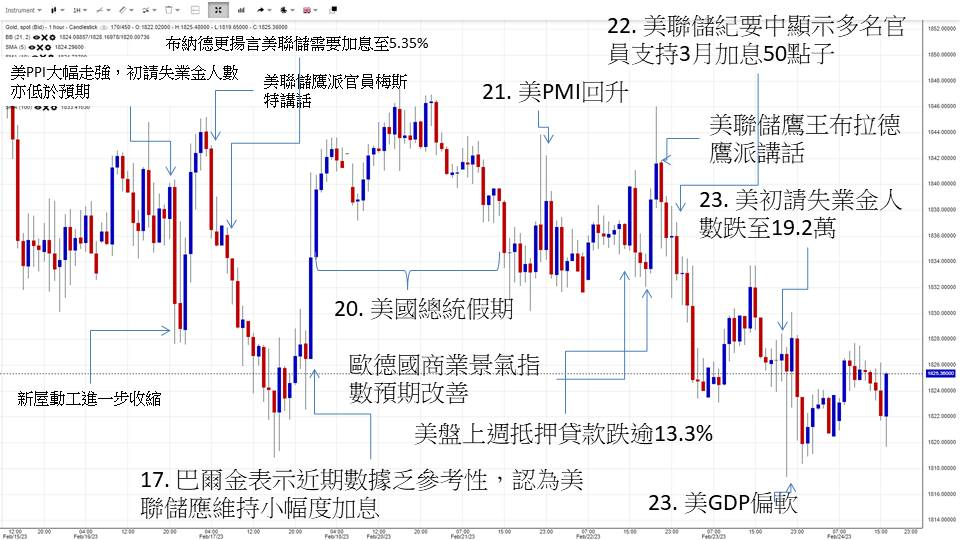

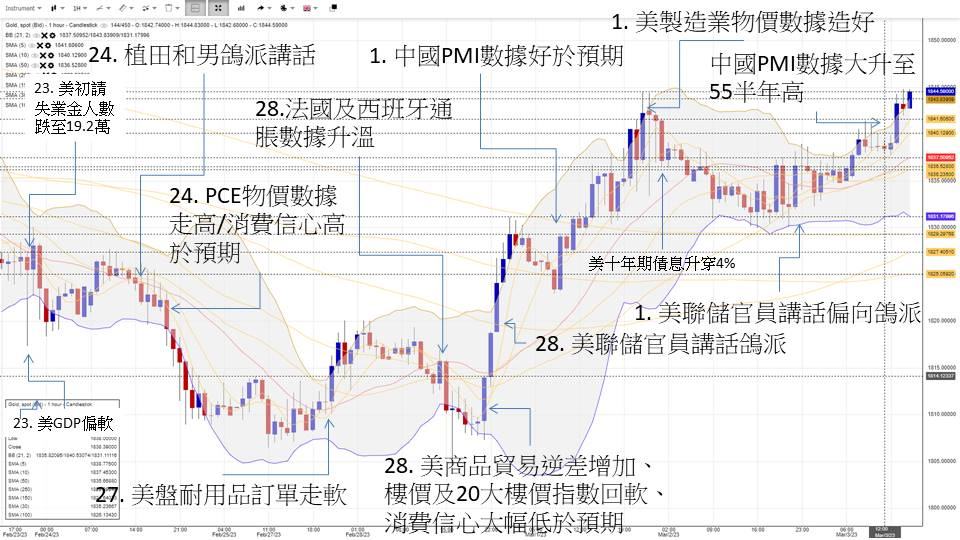

週五(24日)覆盤:亞歐盤市場續憂慮美加息預期升溫,日央行行候任行長植田和男維持鴿派,金價偏軟;美盤PCE物價數據如英倫預期走高,按月上升0.6%,預期為漲0.5%;按年上升5.4%,預期為漲5%。,市場原先預期有回軟機會,資料落差再度打擊市場信心,金價受壓。隨後消費信心亦高於預期,市場調整加息頂部至5.45%,以及美聯儲官員講話維持高息行動意向,亦為金價帶來進一步壓力。

週一(27日)覆盤:亞盤及歐盤市場觀望氣氛濃厚,美盤耐用品訂單走軟並低於預期,緩減市場對通脹升溫憂慮,以及傳出英國及歐洲有機會就北愛貿易協定達成共識支持非美,為金價及股指帶來支持。但隨後美二手樓銷售大幅上揚,加上美聯儲官員講話較為鷹派,亦緩減金價升勢。美聯儲理事傑弗遜指,市場不適合有錯覺,誤會美國通脹很快降低至2%政策目標,通脹狀況隨時亦有機會反彈。同時,大摩經濟師推遲美聯儲首次減息的預期時間,預期美聯儲明年3月才有機會首次減息,並不是早前預期的今年12月。亦為市場帶來不確定氣氛。

週二(28日)覆盤:歐元區成員國法國及西班牙通脹資料升溫,市場憂慮歐央行升息,進一步打擊經濟,歐元受挫,歐盤時段拖累金價。美盤市場再度推升美聯儲加息預期,為早段金價進一步帶來壓力,然而隨後美商品貿易逆差增加、樓價及20大樓價指數回軟、消費信心大幅低於預期,亦為金價帶來支持,加上,新任美聯儲官員講話鴿派。亦支持金價。

週三(1日)覆盤:亞盤中國PMI資料好于預期,加強市場對中國經濟復蘇信心,支持金價;歐盤歐元區就業及通脹資料如預期維持弱勢,英國製造業PMI改善,造成金價震盪;美盤先炒作中國復蘇加速,金價一度再獲支援,但隨後德國通脹資料續揚,德財長揚言歐央行需再加息,歐衰退風險憂慮增加,美製造業物價資料大幅好於預期,結束連續半年收縮回到榮枯線上方,市場再度憂慮通脹揮之不去,加息恐懼再次打擊市場,美十年期債息升穿4%,加息頂部預期升至5.5%,同時預期加息週期從年中延至三季度,股指及金價亦面對壓力。

週四(2日)覆盤:亞盤傳出中國中央政府不急於推刺激政策,股指、人民幣及金價回軟;歐盤歐通脹壓力續揚,歐央行行長拉加德表示3月或加息50點子,亦打擊非美,亦拖累金價;美盤開盤續有資金買入黃金,但隨後初請失業金人數續跌,非農勞動成本上揚,亦增加加息恐懼,回吐金價買盤支持,而美盤中後段美聯儲官員講話偏向鴿派,為股指及金價後市帶來支援,週五早上(3日)中國PMI資料大升至55半年高,為金價及股指帶來支持。

新一周環球經濟焦點:

新一周最大焦點:美聯儲主席鮑威爾出席美國國會聽證會、美非農就業資料、美 30年國債拍賣、中國貿易及通脹資料、澳日加央行決定、德國CPI及英國GDP、美聯儲官員講話、美國債務上限危機、中國疫情及經濟刺激方案、烏俄戰事發展。

鮑威爾在3月7日及8日分別出席美國參議院及眾議會聽證會,若有鮑威爾任何言詞加強加息預期,或暗示延長加息週期,亦會打擊市場,為金價及股指帶來壓力。然而,當往往若市場抱有規避鷹派講話的心態下,而最終美聯儲主席在國會聽證會中若含糊其詞,甚至表現鴿派說辭,則有機會為股指及金價帶來重大的反彈機會,這亦是為甚麼市場重點關注的原因。

美2月非農就業資料將在3月10日公告,市場預期非農人口回軟至20萬,前值51.7萬,失業率微升至3.5%,前值3.4%。若此,料緩減加息恐懼,有機會為股指及金價帶來支持。然而,非農受較多的市場因素影響,而且美國就業市場存在失衡狀況,不排除預期出現落差,造成落差行情

新一周澳洲、日本及加拿大央行亦會進行議息,但由於市場預期三家央行亦停止加息,造成與美元息差拉闊,不排除為美元帶來支持,若三家央行亦表示出加息週期結束,或者短期內亦未有計劃進一步升息,亦打擊非美,拖累金價。

中國貿易數位預期收縮,通脹資料則有機會微揚,而PPI則有機會維持收縮狀況,若如市場預期,亦反映中國複常速度放緩,但通脹壓力有機會打擊央行寬鬆貨幣政策及經濟刺激方案。

新一周有多位美聯儲官員進行公開講話,料市場會借官員講話解讀3月及23年的加息頂部預期。若講話推升加息預期,料亦會為金價及股指帶來壓力。

中國防疫措拖轉向,市場憂慮疫情短時間大幅升溫造成風險,中國經濟前景與疫情防控與金價及股指有密切關,若經濟憂慮增加,或抵銷放寬政策的支持,打擊金價。反之,若有更多刺激政策,同時疫情高峰回軟,料復蘇信心增強,亦支持金價。

商品能源方面,留意西方國家對俄氣限價,會否觸發俄國會進一步減產。同時留意美國白宮會否進一步釋放戰略油,但目前美國戰略油只餘下4.16億桶,所以,油價回軟下美國擴庫存的機會亦不少,緩減油價下挫空間。此外,伊朗核協定會否短時間內達成,北溪一號及CPC油管暫停營運發展,同時歐美步入冬季之能源供需危機能否解決,以及中國疫情與經濟狀況亦影響油價及金價表現。

黃金技術面觀點:

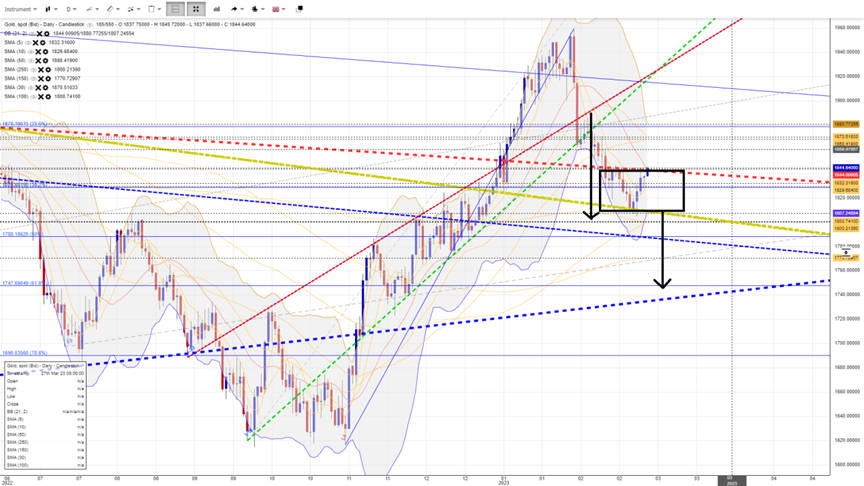

金價回5,10天線上方試20天線及5周線,理論上,若未能突破周線,維持高空思維,以失守上周收市價為入市訊號,料下走先試近期底,失守回試20周線,較強支援看30周線。

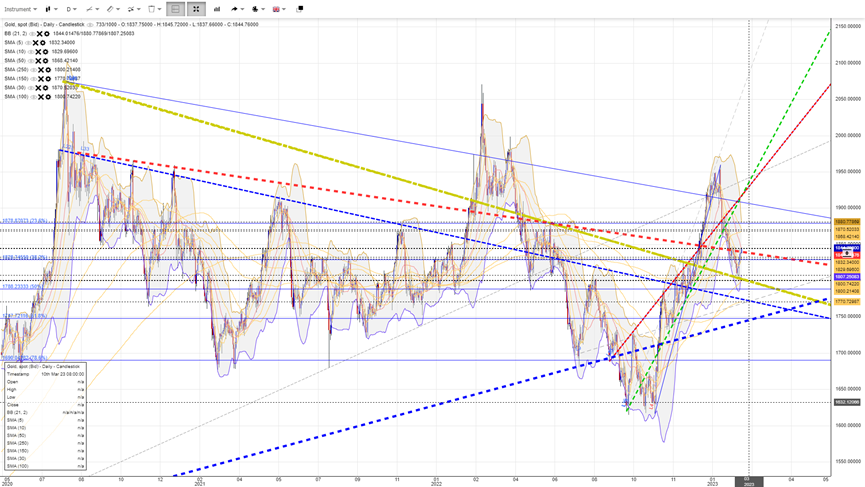

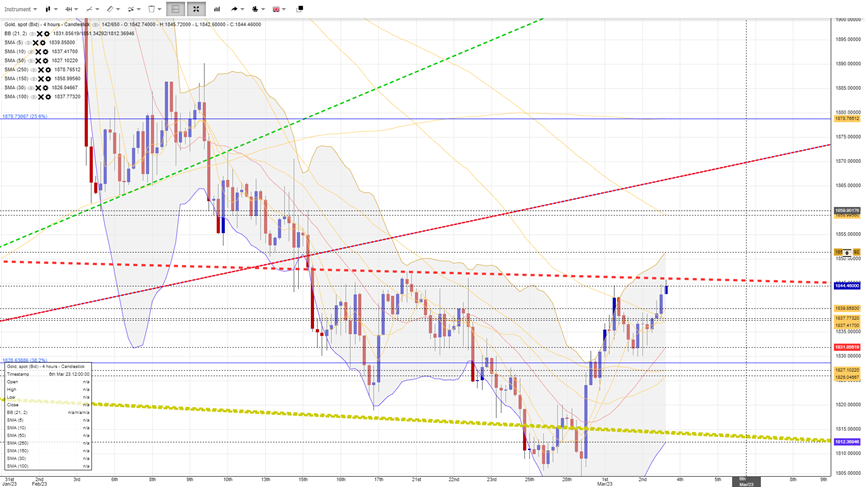

形態上4小時圖頭肩底形態,頸線接近疫情下降內區軌道與22年中頂構成阻力(紅),突破料有機會回試30天線。但若頭肩底失敗,則呈下行旗形,疫情頂(20年8月)及22年中頂構成下降軌(黃)成為重要支持,失守理論上下試疫情底(20年3月)及22年7月底升軌(藍)。

理論上,疫情下降內區軌道與22年中頂構成阻力(紅),以及疫情頂(20年8月)及22年中頂構成下降軌(黃)支持,構成現在的行情區間,未破壞下沿兩組趨勢線發展。

若下方疫情頂(20年8月)及22年中頂構成下降軌(黃),雖然試疫情底(20年3月)及22年7月底升軌(藍),但料試位後,以兩組線建立三角區間發展。

以11月升浪菲波量度,現在38.2%(1828)為重要支持,站穩可回FB23.6%(1878),失守回FB50%,61.8%(1798,1747),與以上趨勢線推盤接近。

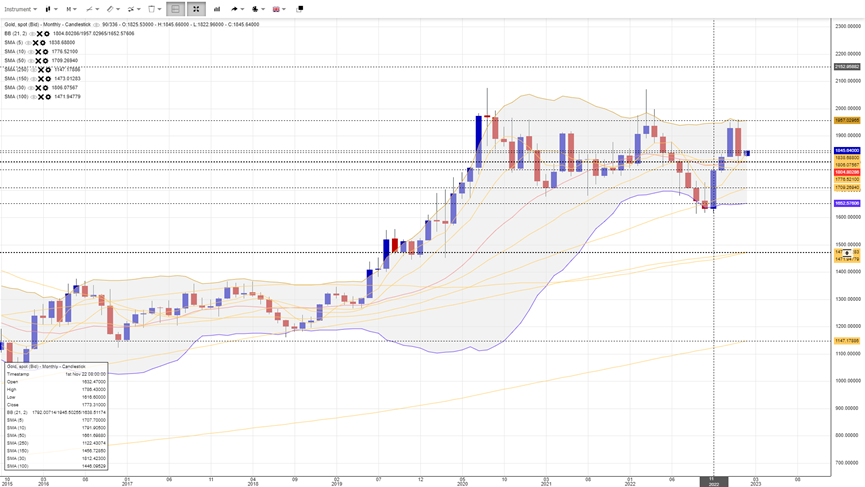

金價月圖2月見頂回檔訊號,3月若失2月收市位1825則轉為弱走破認,20月線為重要支持。若未能站穩20月線,料先試10月線,失試50月線及保力加底。

金價回試5周線,突破看10周,理論上,本周若可以在上周收市上方收市,屬於底反轉形態,新一周只在續在收市價上方可以續看好。反之若本周未能在上周收市價上方收市,而新一周亦未能維持在本周收市價上方,則屬於延續下走訊號,失20周線呈下行旗形,目標在1750下方。

天圖1

天圖2

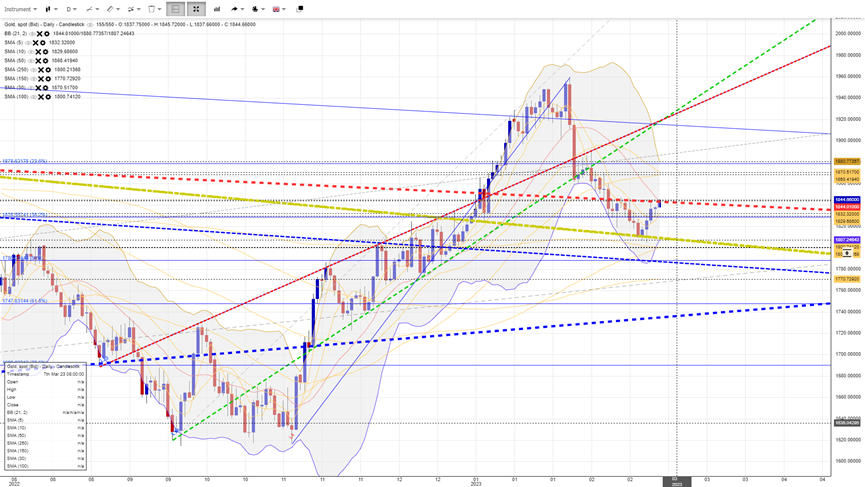

天圖1金價再次呈現烏俄戰後大跌的反抽行情,當時反抽以1865區間乏力,隨後以1840區間整固逾半月,因此,現在1840料有一定阻力,突破則可以小段追多,現該位元同時20天線即保力加中軸位置,若未能突破或回試現區底。失底區呈下行旗形,跌幅料放大。

天圖2見10天線為重要支援,若未能站穩10天線上方,操作可以轉向逢高造空。

重要支持及阻力線

阻力線:疫後及烏俄多重頂1958

阻力線:20年10月頂1930

阻力線:21年5月頂1917

阻力線:烏俄跌浪菲波61.8%(1897)

阻力線:6月區頂1870-1878

阻力線:10月線 1859

震盪線:烏俄跌浪菲波50%(1843)

震盪線:6月區底1838-1830

震盪線:8月中旬頂1807

震盪線:烏俄跌浪菲波38.2%(1789)

震盪線:20周線1782

支持線:8月下旬頂1765

支持線:烏俄跌浪菲波23.6%(1723)

支持線:疫後底1680

支持線:11月底1618

金價週期推盤:

1)頭肩底:4小時圖呈頭肩底,突破1845頸線,以1870區間為目標

2)下行旗形:以2月跌浪高度量度,失現區底呈下行旗形,以1805破位為口,下看1850區間。

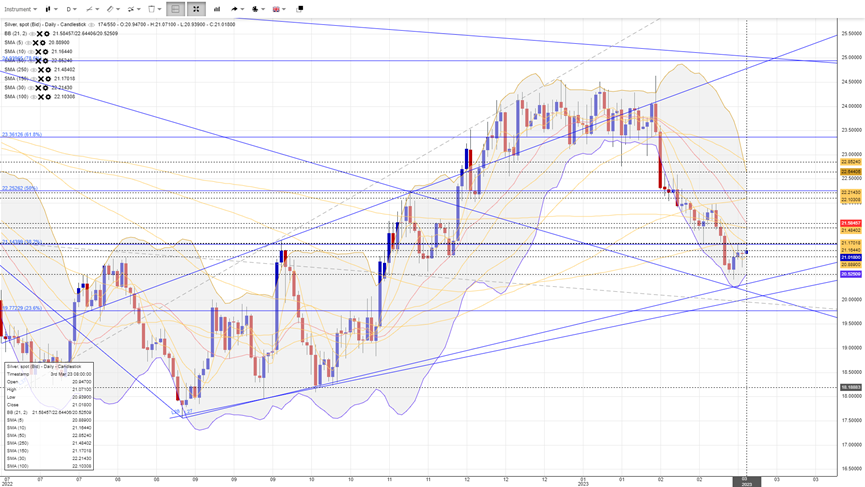

白銀圓頂,失100天線試150天線,測8月升軌,同區為22年3月跌浪FB38.2%(21.15)區間,若未能站穩150天線上方及8月升軌,料逐步下行,理論上目標看22年3月跌浪FB23.6%(19.7)區間,同區為22年月三季頂,料有一定支持。若能回5天線上方,有機會回試10,20天線,若能回保力加中軸上方,看保力加頂,未能則較大機會再試底。由於銀的工業特性,經濟衰退料打擊工業需求,銀價或有額外的壓力。目前21是要的支持亦接近生產成本價區。下方較強支持分別看20.6,20,19.7,19.21,18.9,18.65,18.05。

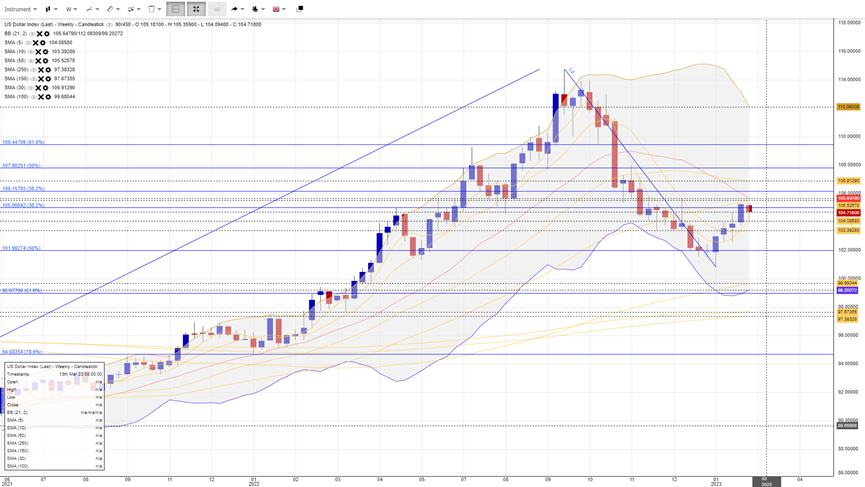

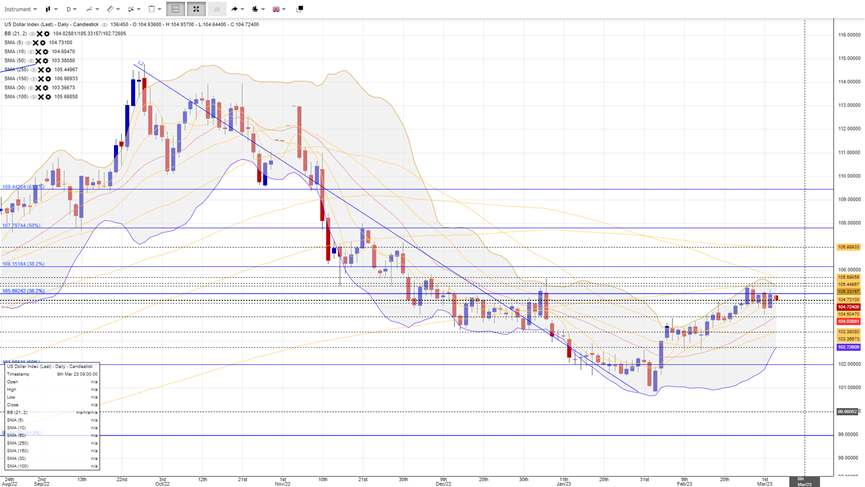

美元周圖突破10周線,50,20周線遇阻力,突破看9月跌浪菲波38.2%(106)及30周線,5周線為重要支持,失守暗示轉回弱勢。

日圖250天線遇上阻力,同區接近21年升浪菲波38.2%,突破可以看作美元有新一強升勢以FB23.6%(108.7)為目標。所以在重要阻力前震盪屬正常,10天線上方維持強勢,理論上行旗形目標看105.5至106區間。10天線失守回看20天線。面對美聯儲政策有機會受經濟衰退影響,美元後市或從單邊升浪改為震盪格局。

美元周圖

美元天圖

金價10大關注點:

1. 西方國家會否參與烏克蘭戰事?

2. 烏俄和談會否達成協議,同時俄方撤軍?

3. 烏俄戰事會否觸發核危機?

4. 美聯儲加息預期變化?

5. 美國就業及經濟發展?

6. 惡性通脹能否受控?

7. 央行購買黃金狀況?

8. 黃金ETF持倉狀況?

9. 非美央行會否比美聯儲有更快行動?

10. 美債息升幅狀況?

觸發衰退的10個風險事件?

若然衰退是較大機會發生,有甚麼事件有機會觸發市場恐懼加劇?即觸發黃金回復上行動力的火藥?

1) 失業率回升至4%上方

2) 非農就業人口跌至15萬下方

3) 通脹率突破10%

4) 地緣政治危機升級

5) 疫情:出現新快速傳播重症病毒

6) 俄方截斷對歐能源供應

7) 民主黨失去國會主導權

8) 金融機構出現有毒資產危機或人為失誤(有機會由虛擬資產引發)

9) 天災:嚴重打擊能源生產

10) 爆發債市/貨幣危機(歐洲、發展中國家亦在面對)

【作者簡介】黎永達

香港資深金融從業員,曾服務知名金融公關、財經媒體及投資銀行。過去服務物件包括SocieteGenerale、CMCMarket、KVB昆侖等。同時為大專客席講師、財經媒體定期嘉賓及財經讀物著者,多次代表香港出席世界金融行業論壇,現為英倫金融集團研究及市場主管,多年為服務機構贏取多個行業大獎。

免責聲明:本文內容僅供參考,並不構成要約、建議或促使任何人士提呈買賣或認購任何證券。結構性產品價格可急升或急跌,投資者或會蒙受全盤損失。過往表現並不反映將來表現。投資前,投資者應瞭解風險,並諮詢專業顧問及查閱有關上市文件。本文任何內容概不構成投資、法律、會計或稅務意見、並無聲明任何投資或策略適合或符合閣下的個別情況。