今日財經市場5件大事:美股財報潮湧、美國零售銷售數據將公佈

Investing.com - 儘管經濟學家此前已經樂觀地預測,美國1月份的零售支出將會出現大幅的回升,然而,實際數字還是超出了最樂觀的預測!

一個月的數據或許還不足以定性,但是就目前而言,聯儲局通過放緩經濟活動來抑制通脹的行動看上去並不成功。

具體的數據顯示,上個月的零售銷售出現了3.0%的熾熱增長,而加上此前的數據也顯示美國上月非農就業人數也出現了激增,兩個數據疊加表明,儘管美聯儲秉持鷹派政策大幅加息,但是美國經濟在2023年開局仍然保持了強勁的勢頭。

無論如何,強勁的零售銷售和就業數據,和更加廣泛的商業週期指標似乎是存在衝突的,例如,美國諮商會(Conference Board)發佈的12月領先經濟指標(Leading Economic Index)就顯示,美國正處於衰退之中;而美國的綜合PMI指數也表明,美國1月份的經濟出現了收縮。

也就是說,即使美國經濟真的存在潛在的危機,單單從上月的就業人數和消費者支出數據中,是看不出來的,而且兩者的反差明顯。問題是,以上的多項數據中,哪種對美國經濟的描述是正確的?

需要注意的是,1月份的消費者價格指數增速低於預期,這表明聯儲局抑制通脹的努力並沒有收穫其預期的效果。富國銀行的高級經濟學家Sarah House認為,「雖然總體趨勢繼續改善,但通脹仍然熾熱,美聯儲擔心通脹失控,是有道理的。」

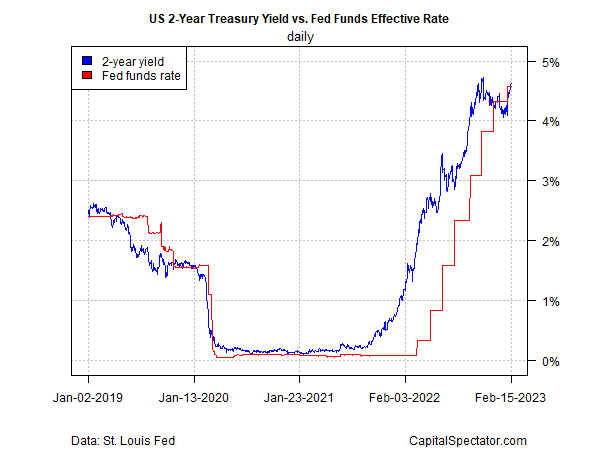

從對政策敏感的美國二年期國債收益率來看,債市事實上傾向於認為,貨幣政策應該在更長時間裡保持緊縮,以抑制通脹。因為,該債券的收益率周三小幅走高升至4.63%,略低於11月的峰值4.72%,是2007年以來的最高水準。兩年期國債利率的最新反彈再次高於了4.58%的有效聯邦基金利率,這表明市場正在重新調整其對美聯儲加息週期最終利率高於此前預期的前景。

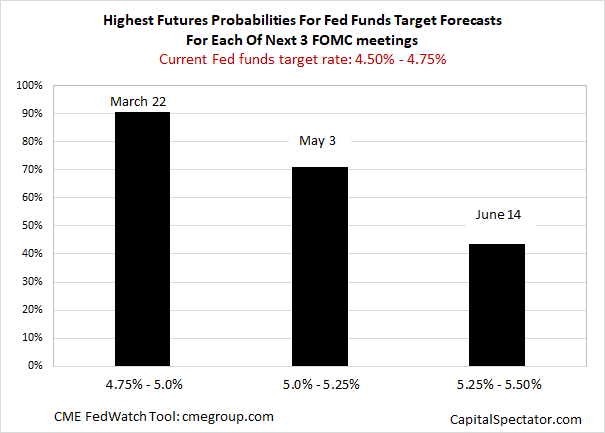

而聯邦基金期貨,可能也在修正利率前景。根據CME的數據顯示,到6月14日會議時,目前4.5%-4.75%的基礎利率區間或將上調至5.25%-5.5%。

問題是,1月份的零售額、就業人數和通貨膨脹數據,是否更準確地反映了經濟狀況?或者,其他追蹤整體經濟趨勢、並描繪出較弱狀況的指標,是否反映了現實?這場辯論的每一方,顯然都提供了令人信服的理由。但以美國國債市場為參照,現在宣佈誰是贏家誰是輸家還為時過早。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)