美股異動 | 遭英偉達(NVDA.US)清倉 Recursion Pharmaceuticals(RXRX.US)盤前跌超13%

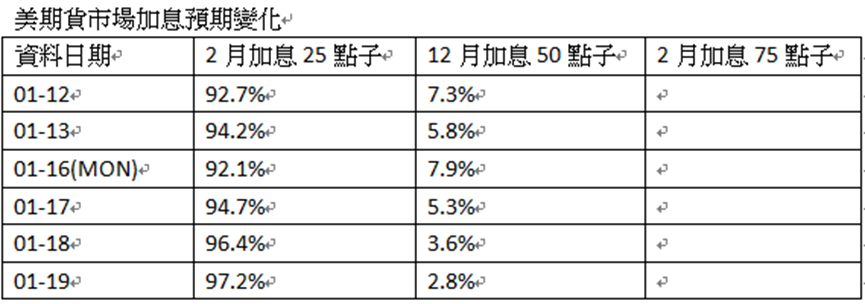

大家好,本周市場面對經濟衰退、中國經濟增長、美聯儲及日本央行政策不確定因素影響,由於各焦點亦出現落差及矛盾的焦點,造成金價早段區間整固。然而,週四美國財務部宣佈觸及債務上限,引發市場對美債務違約憂慮,金價在周後段獲支持。市場普遍預期經濟有輕度衰退風險、中國則逐步複常、日本央行則有機會逐步收緊貨幣政策、美聯儲亦有機會在年中後放緩加息步伐,均支持金價表現。現時,市場押注美國聯邦利率6月將在4.89%觸頂,同時預期2月放緩升息至25基點。

美聯邦政府債務週四觸及31.4萬億美元上限,美財長耶倫公佈采特別行動避免違約,包括週四起暫停發債及暫停兩個退休基金投資,直至6月5日,並促請美國國會提高債限。10年期美債孳息由跌轉升,並上揚5.3個基點至3.428厘。多家投行高管亦表示,關注美國觸及國債上限問題,擔心美國國會政黨爭拗可能觸發金融危機。美國財政部週四公告觸及債務上限,同時運用財技拖延上限日期,目前最有機會是在6月中出現債務上限問題。

日本經濟產業大臣西村康稔指,日本正接近停止貨幣政策寬鬆的階段。西村康稔在世界經濟論壇年會上講話,日本貨幣政策將會正常化,但在可見清晰路徑出現前,日本央行料維持目前政策。西村指出,政府施行政策,達至通脹率上揚速度較其他國家慢。但若真正的投資活動升級,薪酬出現上揚,經濟表現增速下,寬鬆貨幣政策則在未來可以停止,而目前正接近那個階段。日本央行18日宣佈,維持孳息率曲線控制行動不變,將10年期日債孳息率在零水準目標的上下波動區間,維持在0.5厘。此外,央行亦維持短期利率目標於負0.1厘,及10年期國債孳息率目標在零水準不變。

美聯儲官員布拉德18日指,美聯儲接近把利率升至具限制性水準,但尚未到達限制水準,要確保通脹回落至2%目標,美聯儲必須繼續調高利率至限制水準,並在今年內讓利率維持於高位。布拉德指,正如美聯儲官員上月的預測,目標利率今年底預期升至介乎5.25至5.5厘區間。布拉德同時認為,美國經濟軟著陸的可能性增加。布拉德一直被視為鷹派,今年並沒有投票權。

美聯儲官員梅斯特18日表示,近期的資料反映通脹趨勢正朝政策預期發展,但下走的幅度應更快一些,梅指,過早停止加息所產生的風險,較遲緩停止加息為大,並要求聯邦公開市場委員會(FOMC)要把利率調升至略高於5至5.25厘區間,然後維持一段時間,才有機會讓物價回落至合適水準,目前距離適切區間仍有一段距離。聯儲局現行利率介4.25至4.5厘。FOMC將在1月31日至2月1日舉行議息會議,梅斯特沒有表示加息幅度應為多大,但認為美國經濟及金融體系已承受12月加息半厘的衝擊。市場普遍認為,FOMC將在二月會議中加息0.25厘。

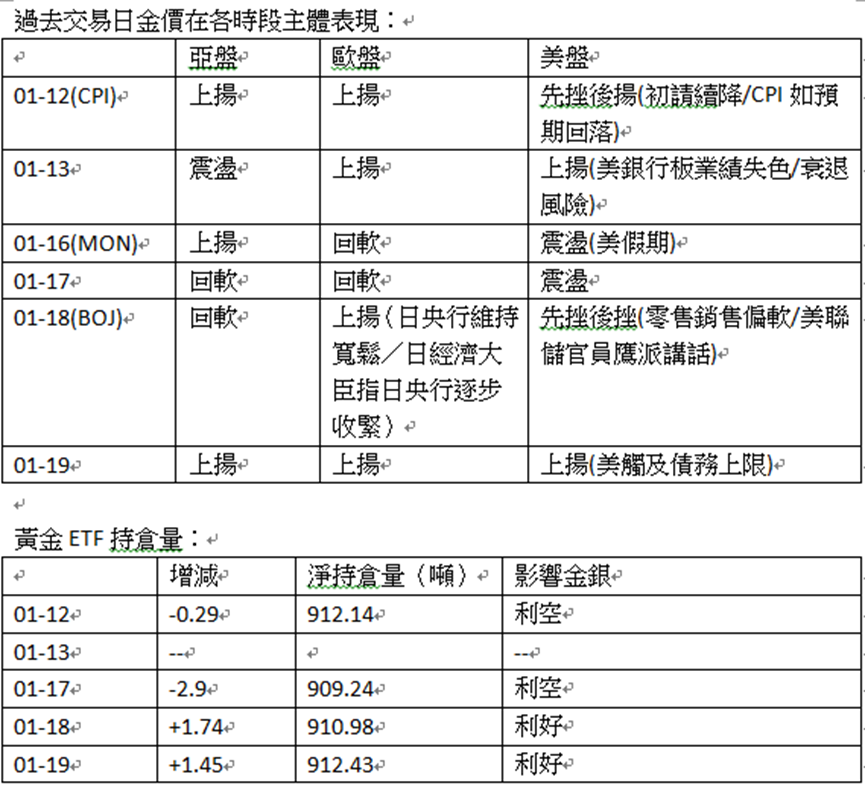

回顧2023年開局至今,己累積逾70美元升幅,若以11月升浪算,3個月更升逾280美元,表現遠勝於標普、原油至虛擬資產,若能在1月維持強勢,料加強2023年資金關注。相信後市依然以美聯儲息率政策預期、中國疫情、非美央行動態及經濟衰退等主題主導趨勢。雖然本年看好金價,但留心,過去一周黃金ETF有持續流出狀況,升價跌量的狀況屬利淡訊號,或者暗示有大持份者出貨,提防有後市出現較大的獲利回吐。

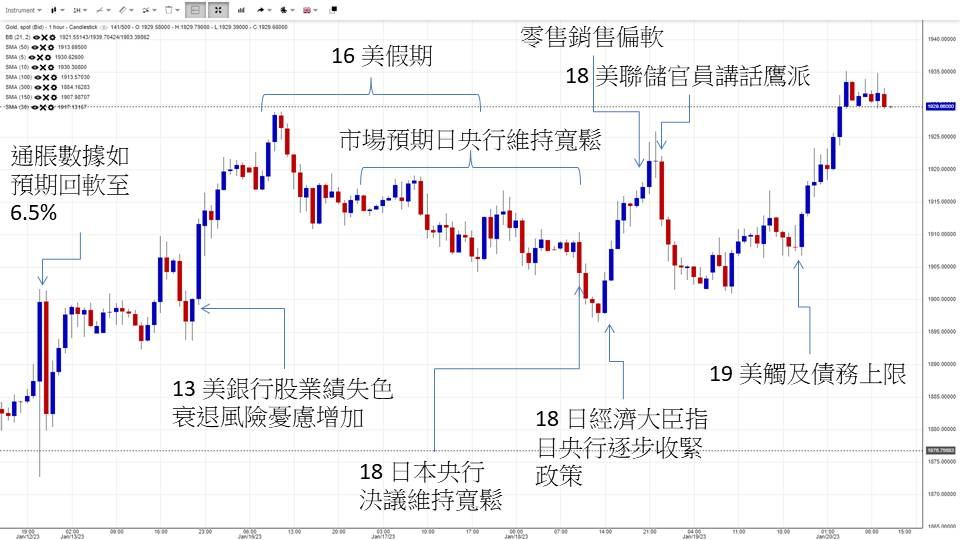

過去一周覆盤:

週五(13日)亞盤市場觀望氣氛濃厚,歐盤及美盤市場再度憂慮經濟衰退風險,多家銀行股公告業績,表現好壞參半,溫和衰退的預期再次上揚,再度支持金價。

週一(16日)亞盤市場先受中國複常加速憧憬及放寬監管等消息支援,金價在亞盤開市時段抽升,但隨後市場出現獲利回吐,雖然資金看好中國複常,並普遍認為中資板塊續有10至20%升幅,但面對春節長假期的不確定性,股指及金價亦有回吐壓力。市場對美國經濟衰退態度改變,認為美國較大機會只是面對輕微衰退,而歐洲及英國亦憧憬能夠避過深度衰退,以及本周日本央行決定維持鴿派,亦緩減金價升勢。

週二(17日)亞盤市場先受中國新公告經濟資料疲軟打擊,中國去年GDP增長3%,雖然好於預期,但為40年來最慢。加上人口減少85萬,為1962年來首次負增長,亦造成股指及金價回軟。歐盤及美盤,中國國務院副總理劉鶴講話指中國今年經濟增速大概率回到疫情前正常水準,重建市場信心,同時,德國總理肖爾茨指有信心德國可以避免經濟衰退,再為金價帶來支援。

週三(18日)亞盤日本央行維持寬鬆貨幣政策,日圓一度急速回。隨後有日本經濟產業大臣指,日本接近停止寬鬆貨幣政策,日圓再次走強,同時支持金價回升。美盤美零售銷售持續收縮,以及PPI低預期,亦支持金價。但隨後多位美聯儲官員講話偏向鷹派,面對2月初美聯儲加息行動壓力,金價隨後回軟。

週四(18日)市場續炒作中國複常及美國經濟衰退風險,美國聯邦政府債務週四觸及31.4萬億美元上限,觸發市場對於美國債務違約及評級機構下調信貸評級憂慮,金價獲得較大支援,同時公告的資料好壞參半,初請失業金人數續降,但新屋動工回軟。雖然有多位美聯儲官員維持過去升息至5厘以上,並維持一段時間的論調,但美聯儲副主席表態支持放緩加息步伐,進一步支持金價。

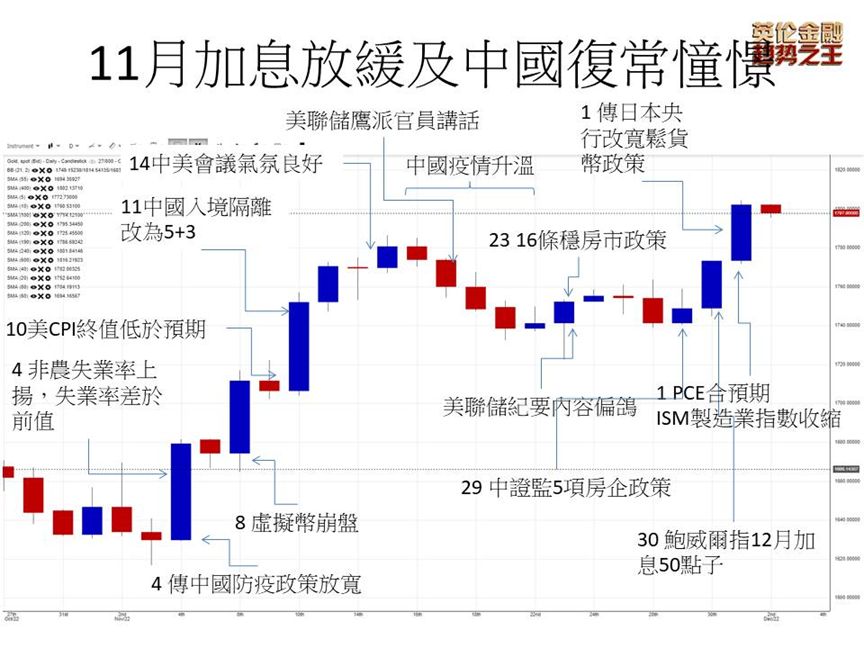

回顧11月整體金價表現,較多受加息預期及中國疫情與經濟預期影響,中國因素對金價影響明顯增加。

新一周環球經濟焦點:

新一周最大焦點:美PCE物價指數、美耐用品訂單及新屋銷售、美GDP資料、中國春節長假、美聯儲禁言周、美股業績期表現、1月非農就業資料預期、2月1日美聯儲決議預期、美國及歐洲極端寒冷天氣、中國疫情及經濟刺激方案、烏俄戰事發展。新一周為美聯儲禁言周,但相信市場較為關注2月1日美聯儲決議預期,留心市場人仕對美聯儲政策的解讀,若市場對於新一輪決議加息幅度預期下降,料對股指及金價有一定支持。反之,若有美聯儲傳聲筒暗示央行持續鷹派加息,料金價則有機會面對壓力。

美PCE物價指數預期持平,同比有機會略降,若此,料支持市場延續炒作美聯儲加息預期降溫,亦支持金價;PCE物價指數是扣除食物及能源的通脹指標,而12月明顯二手車及木材價格亦有明顯回軟,同時工資增長有放緩跡象,因此,料PCE終值回軟機會存在。同時,留意美耐用品、GDP資料及新屋銷售亦預期回軟,若此,亦支援金價。此外,市場預期1月非農就業人口續降,同時失業率回升至3.7%,亦支持金價。

新一周為中國春節長假,A股休市至1月30日,期間料資金會流入商品市場,料商品波幅有機會放大。留心,過去一周金價上揚同時黃金ETF有持續流出狀況,價升量跌屬利淡訊號,不可忽視。

新一周繼續美股業績公告,民生及消費股料成最大焦點,當中留意週二微軟、週三特拉斯及ASML、週四Visa、MASTERCARD及Intel;其餘的最大業績亮點:META在2月1日、蘋果、穀歌與亞馬遜亦在2月2日,龍頭MAAMNG盈收料較受市場關注,現市場預期業績回軟機會不低。市場調研機構預估,標普500成分股4季獲利將比2021年同期減少4.1%,有機會出現3季以來的盈利萎縮。若最終市場預期落實,美股市盈率偏高的狀況會更為明顯,期時不排除有調整的機會,有機構指,以合理市盈率算,標普有機會回軟至3500下方

中國防疫措拖轉向,市場憂慮疫情短時間大幅升溫造成風險,中國經濟前景與疫情防控與金價及股指有密切關,若經濟憂慮增加,或抵銷放寬政策的支持,打擊金價。反之,若有更多刺激政策,同時疫情高峰回軟,料復蘇信心增強,亦支持金價。

商品能源方面,留意西方國家對俄氣限價,會否觸發俄國會進一步減產。同時留意美國白宮會否進一步釋放戰略油,但目前美國戰略油只餘下4.16億桶,所以,油價回軟下美國擴庫存的機會亦不少,緩減油價下挫空間。此外,伊朗核協定會否短時間內達成,北溪一號及CPC油管暫停營運發展,同時歐美步入冬季之能源供需危機能否解決,以及中國疫情與經濟狀況亦影響油價及金價表現。

突發消息方面,留意烏俄核危機升級風險,及英俄危機,雖然俄方暫時否認動用核武,但不排除核危機風險升級,或突發推升金價及油價。

黃金技術面觀點:

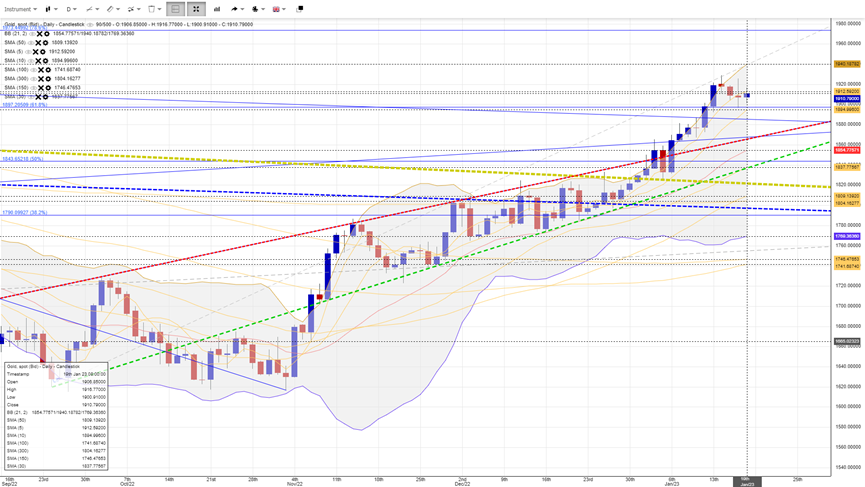

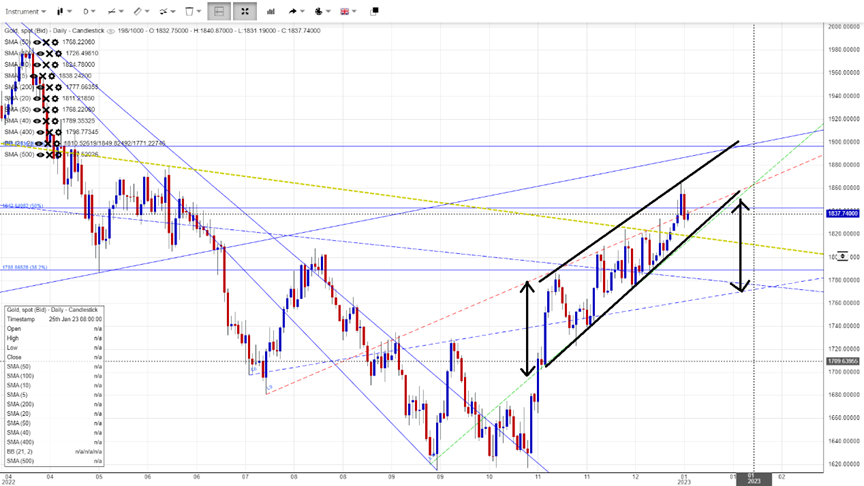

金價測試烏俄跌浪菲波61.8%(1897)重要阻力區間,突破料測試2021年6月頂1916區間,若成功突破,料測2020年10月頂1930區間,突破看多重頂1950,隨後看烏俄跌浪菲波78.6%(1973)。但由於升勢過急,出現回檔的機會較大。

若未能站穩在烏俄跌浪菲波61.8%(1897),不排除有較大的回吐壓力,或先回10月後上升通道的阻力線(紅),接近疫後震區多重頂1870區間,失守看11月後升軌支持(綠),若支持乏力看烏俄跌浪菲波50%(1843),未能站穩看烏俄跌浪菲波38.2%(1790)。理論上,金價較大機會在烏俄跌浪菲波61.8%及38.2%區間先後整固。

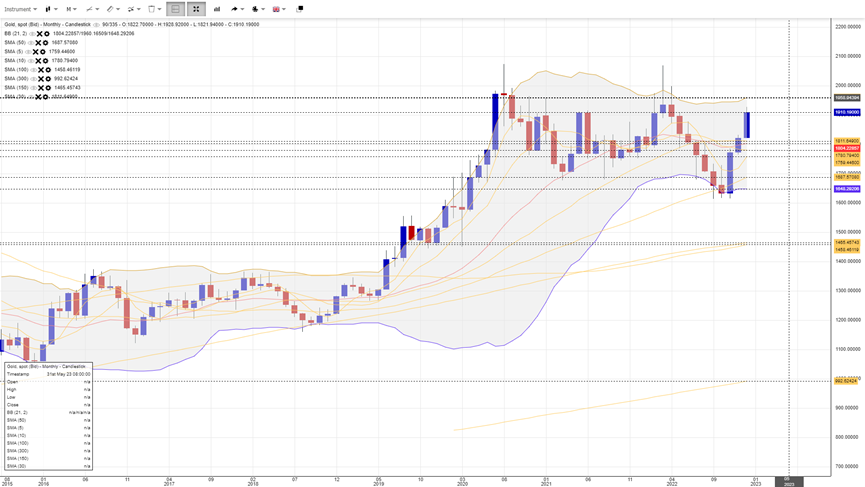

金價月圖上破保力加中軸,若能維持在21年下半年區頂上方,料有機會試保力加通道頂1960區間,反之,若未能站穩21年下半年區頂,或回試保力加中軸。

金價5周線獲支持,本周收市位及新一周的價位支持力度特別重要,若能收在21年5月上方,則升勢維持看疫後多重頂1950區間,反之若價格未能守在21年5月頂,料回試11月頂及5周線。關注5周線支持,若失可以初步確認回軟趨勢開始,以10,20周線為目標,未能回到5周線上方,維持空倉思路。

天圖1

天圖2

天圖1金價突破疫情頂組合阻力線,理論上,若能守在疫後21年5月頂1917上方及烏俄頂底部,突破可以看疫後及烏俄戰事多重頂1950區間。

天圖2見正測試5天線,保持5天線上方可以持續看好,反之失守則看保力加中軸及底部。

重要支持及阻力線

阻力線:烏俄次頂1998

阻力線:烏俄次收市頂1981

阻力線:疫後及烏俄多重頂1958

阻力線:20年10月頂1930

震盪線:21年5月頂1917

震盪線:烏俄跌浪菲波61.8%(1897)

震盪線:6月區頂1870-1878

震盪線:烏俄跌浪菲波50%(1843)

支持線:6月區底1838-1830

支持線:8月中旬頂1807

支持線:烏俄跌浪菲波38.2%(1780)

支持線:8月下旬頂1765

支持線:頸線區1730-1720

金價週期推盤:

1)上行框形:以11月後升軌為框形支援,不破壞的情況下,突破烏俄跌浪菲波61.8%(1896),看FB78.6%(1973)。

2)下行反測到位:延續下行趨勢,完成以疫後底及22年8月頂構成的趨勢線反測,完成反測後,延續下行趨勢,先以疫後多次區間底1780,1765為目標。

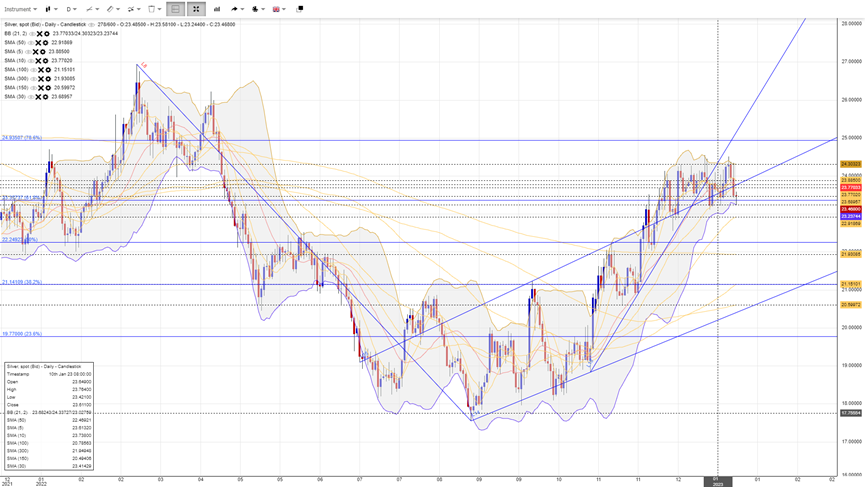

白銀圓頂,己失11月升軌,並失20天線,若未能站穩20天線上方,料逐步下行,理論上先試FB61.8%(22.9),失守看21年四季度多重區間底22.5-21.9區間。接近FB50%(21.88),若依然乏力,料回試FB38.2%(20.86),同區為11月底,料有一定支持。若能回20天線及突破現頂,料試4月跌浪菲波78.6%(24.3),站穩,有機會上試4月頂。由於銀的工業特性,經濟衰退料打擊工業需求,銀價或有額外的壓力。目前21是要的支持亦接近生產成本價區。下方較強支持分別看20.6,20,19.7,19.21,18.9,18.65,18.05。

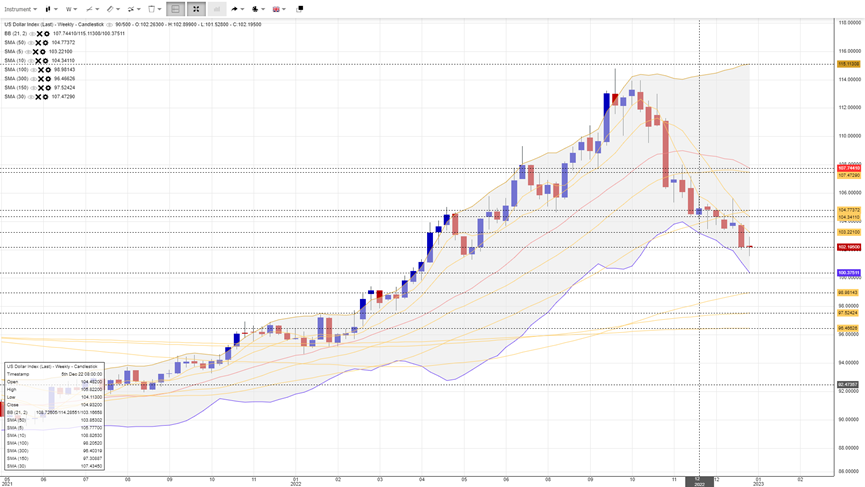

美元周圖弱勢未到位,料測保力加底,接近22年5月底部101區間。若能站穩,或有機會以同區頂104.7整固。

日圖5天線為重要阻力,未能回到5天線上方維持弱勢。需要回到20天線上方,才能確認反抽,現104、104.6、105及105.6阻力較大,突破則有機會有較大升幅。面對美聯儲政策有機會受經濟衰退影響,美元後市或從單邊升浪改為震盪格局。

美元周圖

美元天圖

金價10大關注點:

1. 西方國家會否參與烏克蘭戰事?

2. 烏俄和談會否達成協議,同時俄方撤軍?

3. 烏俄戰事會否觸發核危機?

4. 美聯儲加息預期變化?

5. 美國就業及經濟發展?

6. 惡性通脹能否受控?

7. 央行購買黃金狀況?

8. 黃金ETF持倉狀況?

9. 非美央行會否比美聯儲有更快行動?

10. 美債息升幅狀況?

觸發衰退的10個風險事件?

若然衰退是較大機會發生,有甚麼事件有機會觸發市場恐懼加劇?即觸發黃金回復上行動力的火藥?

1) 失業率回升至4%上方

2) 非農就業人口跌至15萬下方

3) 通脹率突破10%

4) 地緣政治危機升級

5) 疫情:出現新快速傳播重症病毒

6) 俄方截斷對歐能源供應

7) 民主黨失去國會主導權

8) 金融機構出現有毒資產危機或人為失誤(有機會由虛擬資產引發)

9) 天災:嚴重打擊能源生產

10) 爆發債市/貨幣危機(歐洲、發展中國家亦在面對)

【作者簡介】黎永達

香港資深金融從業員,曾服務知名金融公關、財經媒體及投資銀行。過去服務物件包括SocieteGenerale、CMCMarket、KVB昆侖等。同時為大專客席講師、財經媒體定期嘉賓及財經讀物著者,多次代表香港出席世界金融行業論壇,現為英倫金融集團研究及市場主管,多年為服務機構贏取多個行業大獎。

免責聲明:本文內容僅供參考,並不構成要約、建議或促使任何人士提呈買賣或認購任何證券。結構性產品價格可急升或急跌,投資者或會蒙受全盤損失。過往表現並不反映將來表現。投資前,投資者應瞭解風險,並諮詢專業顧問及查閱有關上市文件。本文任何內容概不構成投資、法律、會計或稅務意見、並無聲明任何投資或策略適合或符合閣下的個別情況。