01 通脹未盡,寬鬆尚遠

看了不少市場資訊之後,我們預期美國在2023年上半年不會降息,以及通脹回落比較曲折。最近看到某量化機構的研究,發現其對美國通脹、衰退分析深入,以及配置建議十分有參考價值。

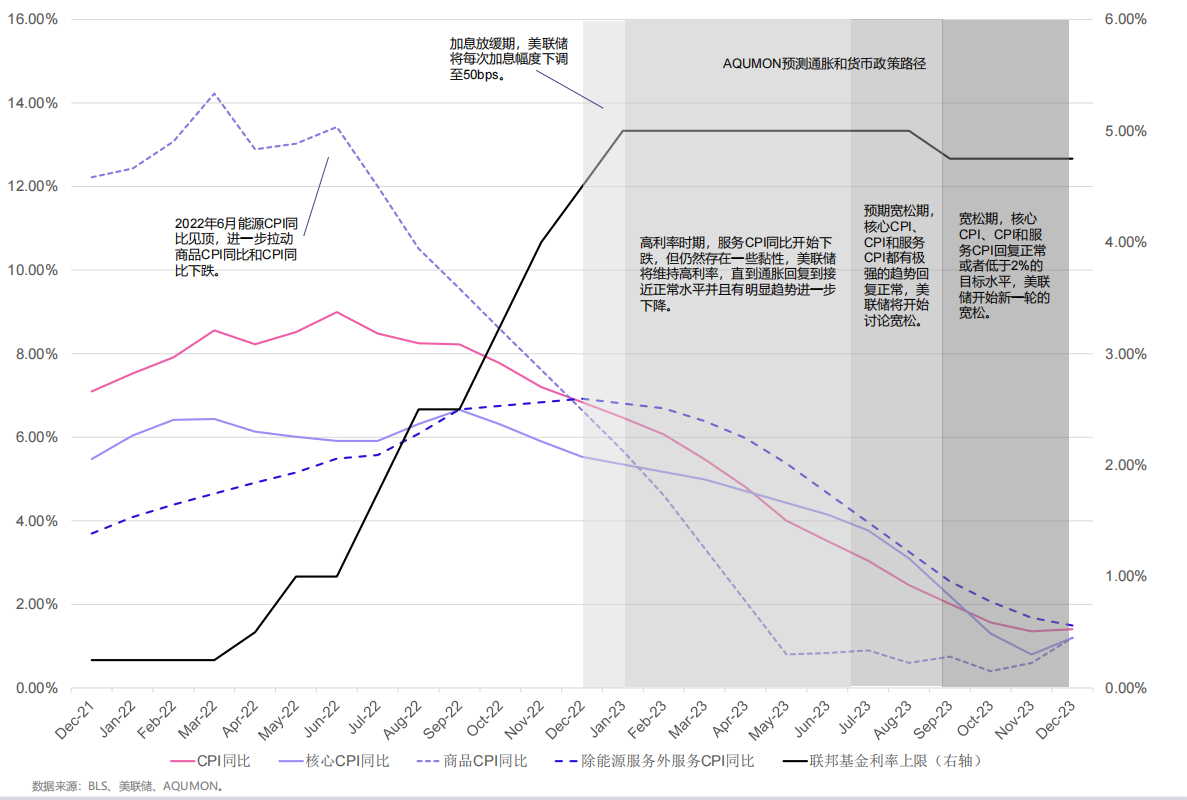

下圖是其分析團隊預測通脹和貨幣政策路徑圖:他們認為美聯儲在接下來1月和3月的議息會議中會繼續加息50個基點,使得聯邦基金利率最終達到4.75%-5.00%的區間。並且在這個高位的利率水準會一直持續到通脹下降到3%以內,美聯儲才會重新開始考慮新一輪的寬鬆。簡單來說,美聯儲貨幣政策路徑可能是“再加50基點,然後橫著走,然後再往下”的趨勢。

關於利率仍可能保持在高位一段較長的時間,霍華德·馬克斯在最近發佈的對於美國宏觀經濟分析文章中也提到:“在宣佈戰勝通脹之前,美聯儲不僅需要確信通脹率已穩定在2%的目標水準附近,而且還要確保通脹預期已經消除。為實現這一目標,美聯儲可能希望看到實際聯邦基金利率處於正值——目前為負的2.2%。”

雷達裏奧也曾發博客表示:“未來美國通脹率可能會穩定在4.5%至5%之間,仍高於美聯儲2%的目標,這意味著美聯儲可能將不得不將利率提高到接近6%的水準。”

我們可以看到,美國11月CPI同比7.1%,核心CPI同比6%,均明顯回落,但是就算加了50個基點後,利率水準到了4.75%-5%之間,仍然是負利率。11月CPI有個比較鼓舞的地方是CPI環比只漲0.1%。但是,弘量智投也指出勞動力市場可能會出現“工資工資/價格”螺旋。意思是,工資、物價輪番上漲,名義工資漲了之後,會推高通脹,通脹高了後,勞工會進一步要求更高的工資。在勞動力市場參與度不足的情況下,容易發生以上情況。目前,美國職位空缺數還是比較高的。所以美聯儲希望實際利率水準會維持在比通脹高的水準,還有很長的一段路要走。

補充一點,像霍華德所說,我們關注宏觀,並不是為了預測一個利率水準,並根據這個水準來貿然投資。相反,我們是需要知道自己身在週期的那個階段,並為此做好投資的準備。低利率的時代很可能在未來數年不會再回來,除非遇到嚴重的經濟衰退。未來幾年,基礎利率很可能維持在2-4%,而不是過去10年的0-2%水準。與此同時,美國經濟很可能會進入衰退。

所以,美國維持在高利率水準(可能是5%上下,可能多一些,但這無礙於判斷利率時代的結束),且衰退風險高的週期階段,我們應該如何投資?

02 衰退在即,風險仍高

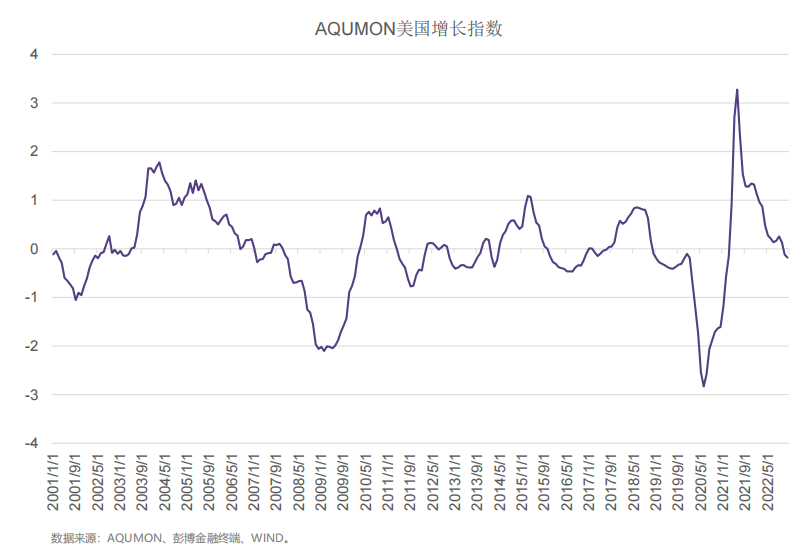

從增長的角度來看,2023年美國經濟是存在衰退跡象的。根據某量化機構自主研發的AI-Macro量化宏觀模型得到的AQUMON美國增長指數顯示,美國經濟增長的趨勢從2021年6月見頂以來, 一路下滑,最新數字已經低於平均增長水準。從趨勢上看,仍然有進一步下滑的風險。 由於通脹恢復正常水準仍然需要較長時間,2023年第一季度如果增長率先下跌進入衰退區間,則美國經濟將經歷一段艱難的滯脹期。

我們再從債券收益率來看,美國10年期國債收益率和美國2年期國債收益率其兩者之間的利差呈現負數。長端利率低於短斷利率,美債利率出現了倒掛,反映出市場對長期經濟不看好,經濟出現衰退預兆。

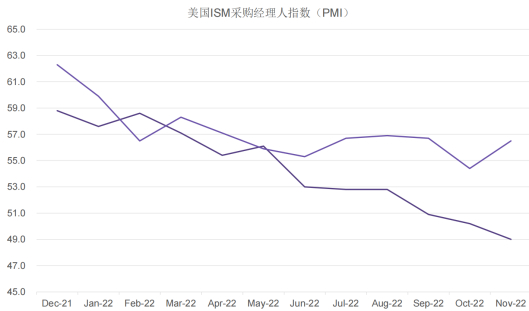

從採購經理人指數來看,美國製造業和服務業的景氣水準也是趨勢向下。雖然服務業需求當前仍然旺盛,但製造業已經跌破50%的枯榮線,也暗示著經濟存在衰退的風險。

03 高波放緩,資產配置

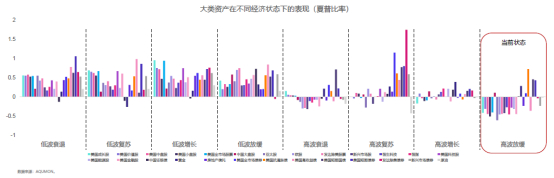

相信很多人都聽過美林時鐘:根據經濟增長可以將經濟增長趨勢分為四個階段:分別是衰退、復蘇、增長和放緩。除此之外在美林時鐘的基礎上,再根據市場波動水準可以分為兩種情況:高波動和低波動。衰退、復蘇、增長和放緩,再加上高波動和低波動,那就是8個不同的階段。根據目前分析,現在的宏觀經濟呈現出的是經濟放緩和高波動的狀態。

在高波放緩的狀態下,私人部門的現金流水平發生惡化,導致股票的預期現金流下降。 同時,由於高波動的狀態導致折現率水準提升,伴隨公司現金流下降帶來的信用利差的提升,股票和高收益債的折現率都會上升。 並且,伴隨市場流動性的下降,成長型資產(成長股、虛擬貨幣)等的估值急劇萎縮。

因此,建議:“在通脹下降到3%下之前,低配股票,特別是成長股。但是,2023年5月需要特別關注通脹的變化,如果一旦通脹回到正常區間了。美聯儲大概率會考慮進入寬鬆週期,這時,股票市場將會回暖,可以考慮增配股票,特別是成長股。(換句話說,美聯儲變鴿派可能是2023年5月的時候。)

同時,根據美聯儲表示,2023年美國聯邦基金利率仍然會保持在一個高位,這會使短期國債更加具有優勢,而長期國債收益率因為衰退預期和近期市場對股市的樂觀情緒與短期國債收益率形成倒掛,如果持有長期國債,則有較大的價格風險。另外,就是高配黃金。”

總結一下,美聯儲出現鴿派信號之前,低配股票,尤其是成長股,高配短期國債,低配長期國債,高配黃金。

關於擇時方面,我們和資產配置方案與雷達裏奧的全天候組合有相似的地方,都是解決擇時難題的優良方案。尤其,當我們是選擇由上至下(Top Down)的方式來投資。如果你是偏向由下至上(Bottom Up)的方式,那麼請關注我們日後的文章。日後會有機會分享另外一種投資風格。