智通港股早知道 | 國際能源署成員國同意釋放4億桶石油 騰訊(00700)再推“養蝦”新措施

- 瑞信的困難無疑給本已水深火熱的歐洲再添了一把柴;

- 瑞信CDS飆漲250%,敲響了償付可靠性警鐘;

- 瑞士政府不會讓瑞信倒閉?

Investing.com - 過去幾周時間裡,瑞士的第二大銀行瑞士信貸(SIX:CSGN) (NYSE:CS)一直佔據各大財經媒體的頭版頭條位置。因為該行日益增加的償付能力困擾,引發了市場對於歐洲會否重演「雷曼危機」的擔憂,截至二季度末,這家擁有160年歷史的金融機構的總資產約為7,270億瑞士法郎(合7,356.8億美元)。

儘管圍繞這顆「定時炸彈」的話題近期才開始流行起來,但是瑞信的問題事實上已經由來已久。尤其是當該行的兩個大客戶,給它帶來了巨額的損失之後:

- 對沖基金Archegos Capital爆倉,令瑞信蒙受約51億美元的損失;

- Greensill Capital倒閉,為其提供資金支持的瑞士信貸損失30億美元。

一系列的挑戰加劇了瑞信的窘境,今年上半年,該行公佈虧損約19.04億美元,知名評級機構穆迪甚至認為該行的全年虧損可能會達到30億美元以上,而這一趨勢和瑞信去年上半年盈利10億美元的強勢完全相反。

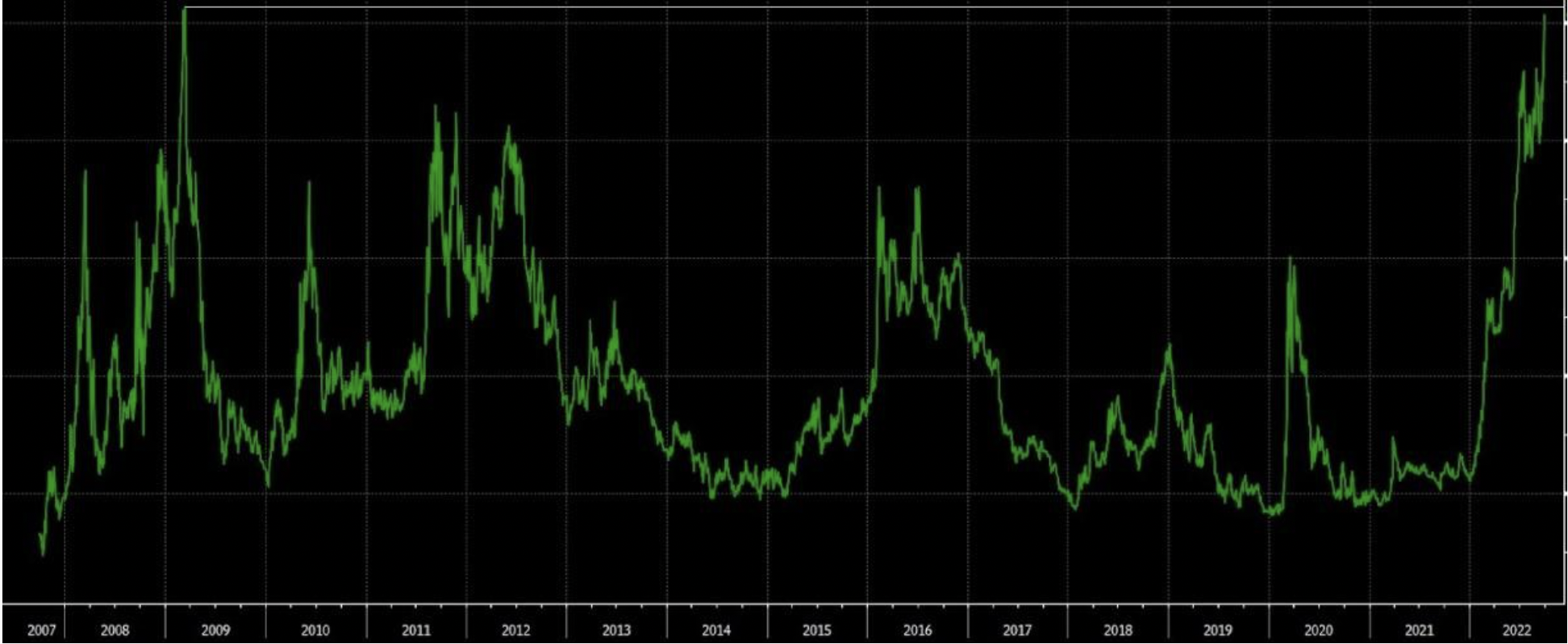

而所有這些因素也敲響了瑞信償付能力可靠性的警鐘,該行的CDS已經漲至了歷史的最高點,超過250%。(譯者註:CDS,即Credit default swap,指信用違約互換。瑞信的CDS飆升,意味著其股票、債券的拋售壓力增加,而且,那些擔保瑞信的銀行和金融機構,可能也面臨瑞信的債務賠償問題,因此對金融市場的影響頗大。)

可以理解為,信用違約互換(CDS)是一種針對違約的保險。它們的機制很簡單:投資者購買一項資產的CDS,以對沖可能的違約風險。投資者向賣方支付溢價,如果公司破產,他將得到資產的價值。如果公司沒有倒閉,買方將失去其所支付的保險費。

當然,雖然媒體把瑞信和當年的雷曼兄弟聯想在一起,但是眼下的狀況和2008年是不一樣的,彼時,雷曼兄弟是美國規模較小的投行,其在地產領域的敞口很大,而「他們」讓雷曼倒下,是為了「殺雞儆猴」。

不過,瑞信的股價還是因為這一聯想而被拖累,今年以來已經累計下跌了55%,市值也從250億美元下滑到了110億美元。

更糟糕的是,瑞信的高淨值用戶陸續從該行取出資產,造成了擠兌的現象。其不得不開始和一些重要的客戶進行接觸和談話,並且向他們保證該行的資本緩衝和流動性仍然穩固,以防止持續的緊張情緒導致更多的資金外流。

那麼,接下來會發生什麼?

所有的目光都集中在了10月27日這一天,因為:

- 瑞信將會發佈三季度財報,公司已經經歷了兩個糟糕的季度,市場預期三季度的虧損總額會高達17億美元;

- 瑞信將於當日公佈應對危機的策略及路線圖。

眼下,瑞信需要籌集約40億美元的資金,以增加資本,應對該行業務的深度重組,進而避免倒閉。而通常的做法是,出售資產以爭取時間,隨後進行增資,而對於瑞信來說,可能的資產出售,包括其LatAm Wealth業務(不包括巴西部分),並裁員約5,000人等。

目前,瑞信已經提出回購至多30億歐元的債務,來安撫投資者。事實上,瑞信有足夠的流動性,該行的流動性覆蓋率是歐美銀行中最高的,而其可以利用近期債券市場的下跌,以折扣價買入自己的債券。此舉已然見效,由於違約成本的下降,該行上週股價甚至一度漲超5%。另外,公司還在協商以4億瑞士法郎來出售其在蘇黎世的一家五星級酒店。

靠譜的重組計劃確實有望平息目前投資者的情緒,但問題是,該行在此前的重組中有違約的紀錄,這次投資者會不會選擇再次相信瑞信?而重組也不是瑞信目前唯一的選項,它至少還有以下三個選項:

- 瑞士政府或許可以伸出援手?

- 瑞信或可以選擇被瑞銀收購?

- 瑞信可以選擇破產?目前市場押註這一選項有20%的可能性。

如果最後這種情況發生,那麼我們確實有可能會看到歐洲銀行體系出現令人擔憂的多米諾骨牌效應,金融危機勢將再次爆發,再加上目前經濟的舉步維艱,這件事一件大事!

不過,投資者們需要注意,瑞士政府今年初以來,一直在致力於推行一項新法律,該法律可以支持政府在該國銀行倒閉時,給與公共的流動性支持。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)