港股收評:馬年首個交易日收跌!AI應用、機器人、本地地產、石油股逆勢上升

- 家得寶從疫情和房價上漲中獲益頗多;

- 家得寶股價今年已跌22%,但估值合理;

- 家得寶投資者仍然需要警惕風險。

Investing.com - 家居零售巨頭家得寶公司 (NYSE:HD)計劃在截至明年1月底的2022財年產生大約約1560億美元的收入。同時,也計劃今年同店銷售的增長達到3%的水平。

需要注意的是,在2019財年,家得寶的收入總額為1100億美元,這意味著該公司在三年內增加了約460億美元的銷售額。

無論如何,以上這個預測數據,是一個驚人的數字。

過去四個季度,咖啡零售巨頭星巴克公司 (NASDAQ:SBUX)也不過創造了320億美元的收入,而同一時期,家得寶的競爭對手勞氏公司 (NYSE:LOW)也僅收穫了960萬億美元的銷售額,而家得寶想在僅僅三個財年內就實現如此大幅的增長,令人瞠舌。

即使是回顧家得寶自身的業績歷史,這也不是一個容易達到的數字。公司在09-19財年之間,家得寶的銷售額只增加了440億美元,在這十年時間裡,營收的年化增長率為5.2%,隨後的三年時間裡,受到疫情的推動,營收出現了劇烈的增長,每年復合增長率才高達12%以上。但是,即使是行業中競爭力較弱的勞氏,在疫情三年時間裡的銷售額年增長率也超過了10%。

當然,這種大幅增長,在很大程度上並不是由公司內部的積極因素推動的。強勁的房地產市場和充裕的消費者現金擁有量,推動了兩家家居零售商的增長。而隨後的高通脹,也在一定程度上推動了這一增長,

那麼,問題來了,這樣的瘋狂增長後市可以持續嗎?

家得寶今年的銷售預期表明,其營收將會出現放緩。上半年的營收增長超過5%,但是下半年的增幅可能會不超過2%。

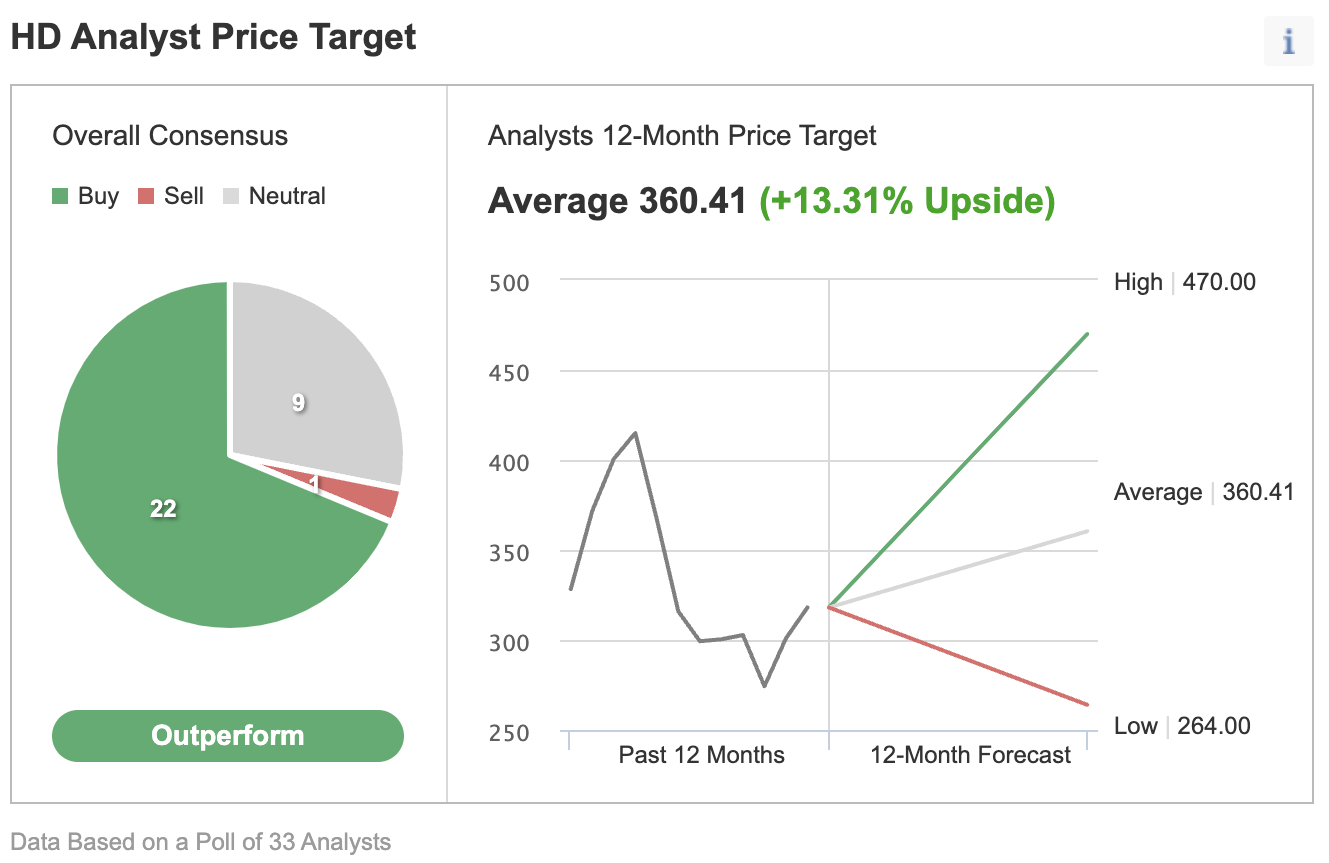

但是,根據今年的營收來計算,家得寶股價的市盈率超過19倍,而分析師的平均目標價距當前價格約有13.3%左右的上行空間,看上去,分析師認為它不會受到後市經濟減速的影響。

也就是說,家得寶未來即使不能重複過去兩年的高速增長,可能也有望維持增長勢頭,以下是兩個可能的核心原因:

首先,大流行帶來的刺激似乎已經成為過去,這家零售商將回到疫情爆發前的增長模式,收入和利潤會保持適度增長。此前,有一位分析師在公司的二季度電話會議中表達了這一觀點。

其次,房屋裝修支出的繁榮不一定會隨著疫情而結束。家得寶的管理層在電話會議中也解釋稱,即使在通脹高企的情況下,公司顧客的消費能力仍然具有彈性。其首席執行官Ted Decker援引了一項內部估算稱,過去幾年,家得寶的用戶一共從放假上漲中獲得了8-9萬億美元的「財富增長」。

而且,即使是抵押貸款利率高企,也能幫助家得寶的增長。正如公司CFO Richard McPhail指出的,更高的抵押貸款利率意味著客戶更有可能留在他們的房子裡。鑒於房屋淨值高企,這反過來會帶來穩定的改建需求。換句話說,家得寶不像沃爾瑪百貨公司 (NYSE:WMT)或塔吉特公司 (NYSE:TGT)這些零售商那樣,面臨需求的大幅下降和庫存的大幅上行。

家得寶正在恢復正常,客戶的狀況非常好,這樣的組合有望推動家得寶股價的增長。但是,接下來仍然需要注意一些風險。

首先,更高的抵押貸款對於家得寶來說也是一把雙刃劍——更高的抵押貸款利率威脅著房價,如果說在這樣的情況下,房主可能不會搬家,因為他們無法獲得相同月供的房子,但是這些房主需要維持目前房屋的淨值,這也不是一件簡單的事。

其次,目前,雖然利率上升,房地產市場至少能保持相當強勁。但是在利率上升、通脹高企、經濟衰退擔憂的背景下,如果經濟無法實現軟著陸,那家得寶的股價也很難逃過一劫。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)