比特幣重返6.9萬美元,24小時超10萬人爆倉!

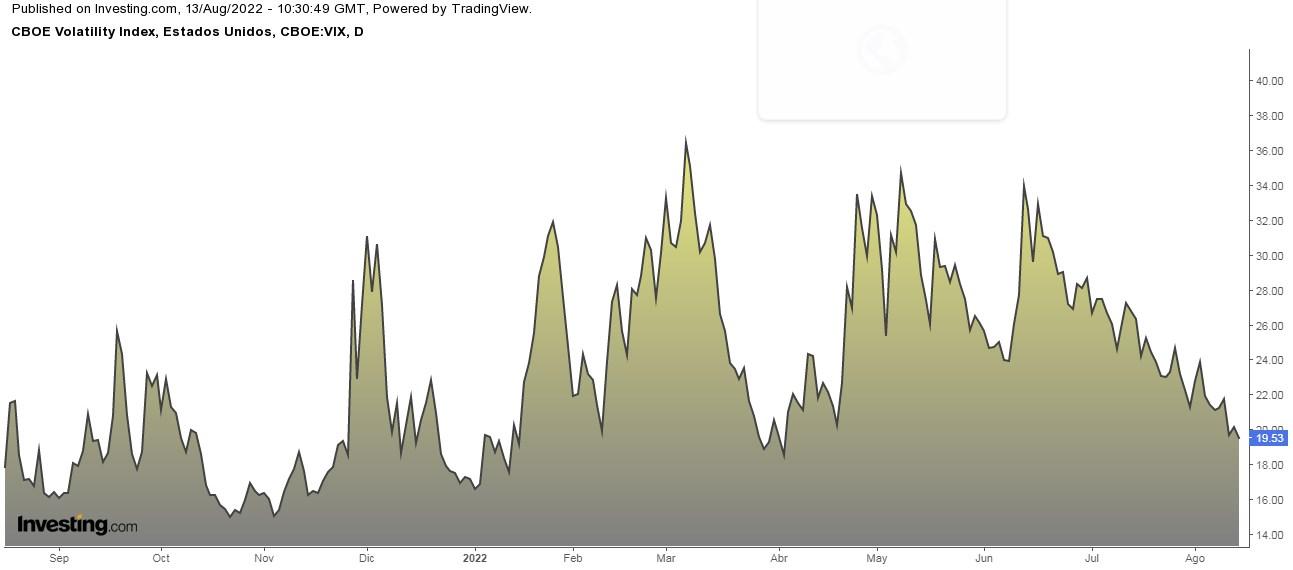

- VIX已經連續8周下跌,這是過去三年來持續時間最長的一次;

- VIX/VXV衡量的是1個月和3個月隱含波動率之間的比率;

- 一般來說,VIX/VXV比率低於1是標普500指數的買入信號。

Investing.com - 在美國最近的6次衰退中,一般而言,美國標準普爾500指數從衰退低點到NBER宣佈經濟收縮正式結束時,平均上漲61%左右。事實上,過去的150年時間裡,美國經歷了30次經濟衰退,而標普500指數在此期間的年化平均漲幅(經通脹調整後)漲幅也達到了6.9%。

短期來看,美股市場確實也在反彈,標普大盤已經連續四周上漲,是去年11月以來的最長連漲時間。上周五,該指數甚至達到了一個重要的里程碑——標普已經從年初的大幅下跌後,收復了一半的失地。因為上周好於預期的CPI數據讓投資者相信。美聯儲在9月議息會議上,可能會放鬆手腳,利率上調不會超過75點子。

同時,從技術面來看,標普的上升趨勢中,在50天移動平均線上交易的成分股比例高達88%,6月中旬僅為2%,而且這是2021年春季以來,從未見過的大比例。此外,納斯達克100指數則從6月份的低點上漲了20%以上,這也意味著納指已經走出了熊市區間——2021年11月19日到2022年6月16日,以科技股為主的納指在過去209個自然日內,下跌了32.49%。在過去50年時間裡,熊市期間,大盤在201個自然日內,一般平均下跌35.5%左右。

接下來,讓我們來關注VIX/VXV比率。

芝加哥期權交易所(CBOE)波動率指數CBOE Volatility Index已經連續8周下跌,是過去三年來最長的連續下跌趨勢。

除了常見的VIX,我們不妨來關注VIX/VXV比率水平——VIX是1個月隱含波動率,而VXV是3個月隱含波動率。通常來說,VIX會低於VXV,因為理論上來說,時間範圍拉得越長,不確定性應該越高,也就是說,3個月發生的事情比1個月內發生的事情更加具有不確定性。

那麼,VIX/VXV比率現在是0.84——這個數值處於不同位置,意味著市場處於不同的狀況:

- 如果大於1,意味著不確定性較大,對股市不利;

- 如果小於1,則意味著不確定較小,有利於股市;

- 此外,如果這個比率接近1.30,市場可能接近頂部,接下來可能會下跌;

- 而如果比率接近0.95,則意味著市場可能接近底部,後市有望上漲;

- 而當它處於0.82左右的時候,在歷史上的絕大多數時間裡,標普500指數都是看漲和強勁上漲。

所以,現在資金正在返回美國股市嗎?

數據顯示,8月3日-10日當周,由於投資者押註美聯儲將放緩加息步伐,有42.1億美元流入了美國股票型共同基金,這是6月22日以來的最大單周流入;同時,大型股基金也流入了76億美元,為5月25日以來最高;相比較之下,科技股基金則遭遇了資金流入,規模在8.52億美元左右。

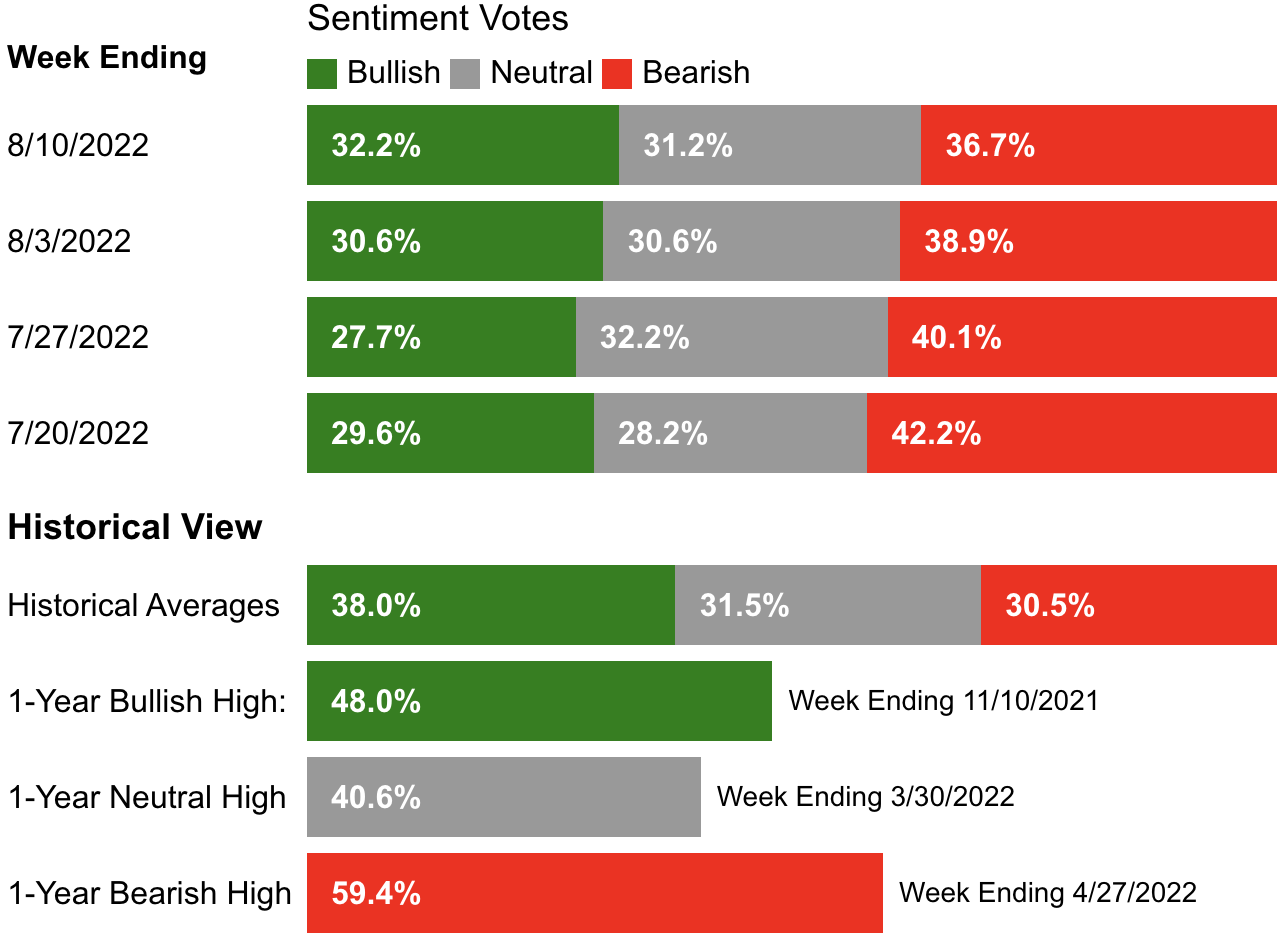

那麼,從投資者情緒(AAII)來看,情況如何?

目前,市場上的沽多情緒(預期未來6個月股市會上升)上升1.6個百分點左右,達到32.2%,這個數值仍然低於38%的歷史水平;而沽空情緒(預期未來6個月股市會下跌)下降了2.2個百分點,至36.7%,仍然高於歷史的30.5%水平。

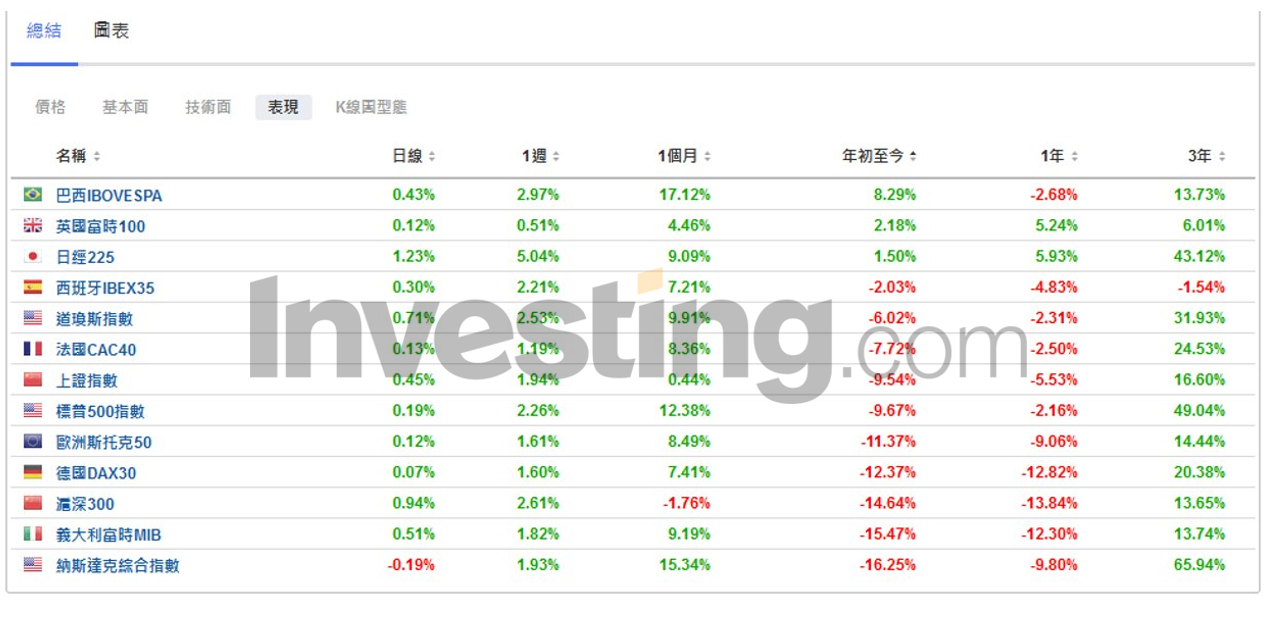

最後,我們來看全球股票市場的表現,到目前為止,2022年迄今為止的股市表現排名如下:

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)