英偉達一夜蒸發2400億美元!大跌背後哪三大主因?

Investing.com - 美聯儲的官員們或許並不焦慮、也不傻,他們只是在耍小聰明——先不說通脹的峰值是否已經到來,毋庸置疑的是,通脹想要回到美聯儲所謂的2%正常水平,所需要的時間已經越來越長了。

就在今年5月,我們還預測2022年年底通脹會接近5.2%,但是現在看來,即使是2022年剩餘的六個月裡,中位数CPI指标(median CPI)平均數僅為0.3%,那麼CPI仍然會高於5.3%,而CPI中位數已經有一年多沒有低至0.3%了。

(譯者註:傳統的CPI指標計算各個分項的加權平均,而中位數CPI(median CPI)計算各個分項的中位數。由於中位數是通過排序得到的,部分數據的變動對中位數沒有影響,因此中位數CPI可以來剔除通脹波動。)

是的,上週的CPI數據很糟糕!雖然經濟學家們一直在提高預期,但是最終的結果還是超出了所有人的預期。

上週,我在文章中展示了克利夫蘭聯儲(Cleveland Fed)的中位數CPI指標走勢圖,當時這張圖表看上去很糟糕,而現在更不好看了——按照年率計算,月率已經達到了9.1%,這是在汽油價格從3.3美元/加侖上升到峰值5美元以後的總體膨脹。

我很關注這個表格,因為它不像核心CPI那樣受到二手車市場的影響,也就是說,這個數據更能說明問題!這比核心CPI顯示出的問題看上去更可怕,去年4月、5月和6月的核心CPI環比漲幅約為0.8%,當時是受到了二手車價格飆升的影響,而這三個月的CPI中位數是0.28%左右,因此,眼下的0.7308%是一個極高的數值!

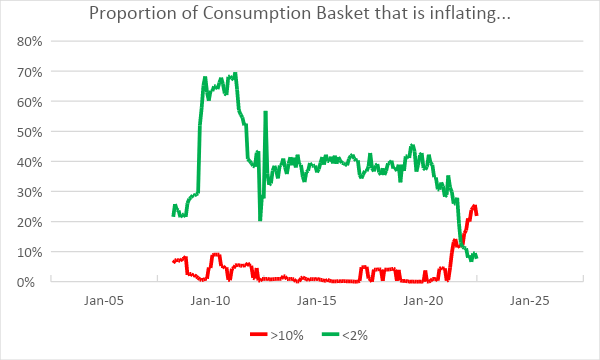

我們再來從另一方面看,下圖是來自BLS和Enduring Investments數據的計算結果,綠色線表示的是衡量CPI數據的一籃子數據中,通脹率平均低於2%的項目所佔比例,而紅色線表示的是這一籃子數據中,通脹率低於10%的項目所佔的比例,通過下圖你會看到這兩條線正在相互交叉,通脹率低於2%的項目正在減少,而通脹率高於10%的項目卻越來越多!

此前,我預計中位數CPI今年總體會上漲5.2%左右,明年略放緩至4%左右,但是現在來看,這樣的預期對於2022年和2023年來說,都太低了。然而,通脹互換中提取的數據卻顯示,2022年的總體CPI料為6.4%左右,而2023年為3%,而後的每一年都不會高於2.6%。

除非你堅信在不久的將來,我們有相當大的可能出現通縮,否則作為投資者,你現在配置的固定收益標的就應該是TIPS,因為當你持有固定利率債券時,只有在通脹最終達到美聯儲未來十年的目標是,才會勝出。

上週晚一些還公佈了一個我認為比較值得參考的數據。即亞特蘭大聯儲(Atlanta Fed)的工資增長跟蹤指數(Wage Growth Tracker),這個指數上週躍升了6.7%,在我看來,這是衡量工資增長最有效的指標之一,因為它不是由變化因素來構成的。而和中位數CPI數據一樣,這個數據沒有任何疲軟的跡象。

所有的數據都顯示通脹仍將維持強勢,而更可怕的是,美聯儲還在實施實驗性的貨幣政策,而且他們自己渾然不知!

我試著對美聯儲的官員們保持耐心,根本沒有加息如此多,而經濟不陷入衰退的例子。

或許,和我們大多數人一樣,FOMC肯定也知道,就業是一個滯後指標,失業率只有在經濟徹底陷入衰退後,才會有明顯的上升,而一旦失業率跌至0.5%,那麼你就知道,衰退來了!而且,有時候它是波動下行的,如果單從就業來看,經濟需要一段時間才會顯示出困境。這一次,可能還會耗費更長的時間發現這一點,因為職位空缺的同時,勞動力仍然短缺嚴重。

此外,FOMC的官員也應該知道,隨著時間的推移,通脹將根據基數效應自然下滑,而總體通脹幾乎肯定會下降,除非汽油價格再次飆升。因此,如果官員們很精明,他們可能會在看似就業仍然很強勢的情況下就收緊貨幣政策。

看起來,美聯儲並沒有在經濟衰退中收緊政策,今年晚些時候,當通脹下滑時,他們會放緩加息的速度,假裝他們的行動結束了,並聲稱獲得了階段性的勝利。如果你真的相信提高利率的重要性,而不是單純限制貨幣數量,這將是一個很明智的計劃,可以降低抗議者對美聯儲的不滿情緒。雖然FOMC裡大概率沒有這種马基雅维利式的天才委員,但是我們必須承認,還是有可能的。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)