今年,百年未有之大變局進入加速期。

前有英國首相被“逼宮”下臺,後有日本前首相安倍晉三被悍然槍殺,近有斯里蘭卡宣佈國家層面破產……

金融市場,全球動盪加劇。歐洲兌美元今日一度跌破1:1,較去年1月高點大幅貶值18.5%,創下20年新低。不僅如此,歐洲還遭遇了股市、債市的拋售潮。橋水基金為首的美國資本猶如深海的鯊魚嗅到了血腥味一樣猛然撲過來做空歐洲。

歐洲正在上演股債匯三殺的慘烈局面。少有人關注的是,歐洲銀行巨頭們跌幅非常大,遠遠高於大盤。其中,德意志銀行-51%,義大利西雅那銀行-51%,義大利聯合聖保羅銀行-40%,英國巴克萊和法國巴黎銀行均挫近40%。另外,瑞士信貸銀行自去年高點回撤更是高達60%以上。

歐洲銀行巨擘遭遇集體暴跌,二級市場究竟在交易什麼邏輯?是在擔心什麼?恐慌什麼?

01、恐慌什麼?

今年6月9日,歐洲央行宣佈利率決議,決定從7月開始停止資產購買,計畫加息25個基點,並在9月進一步採取行動。7月9日,歐洲央行管委霍爾茨曼表示,歐洲央行應該在7月加息50個基點,尋求在9月前累計加息125個基點。

歐央行會追隨美聯儲開啟較為激進的緊縮政策以應對通脹。加息有利於銀行對實體經濟的放貸利率,在一定程度會上擴大淨息差,但金融市場並不認可這個邏輯,銀行巨頭們反而加速下跌。

為何?在我看來,市場正在交易歐洲經濟衰退帶來壞賬率顯著提升的邏輯。其次銀行們持有大量債券以及金融衍生品,會在利率退潮的大環境下暴露巨大風險。

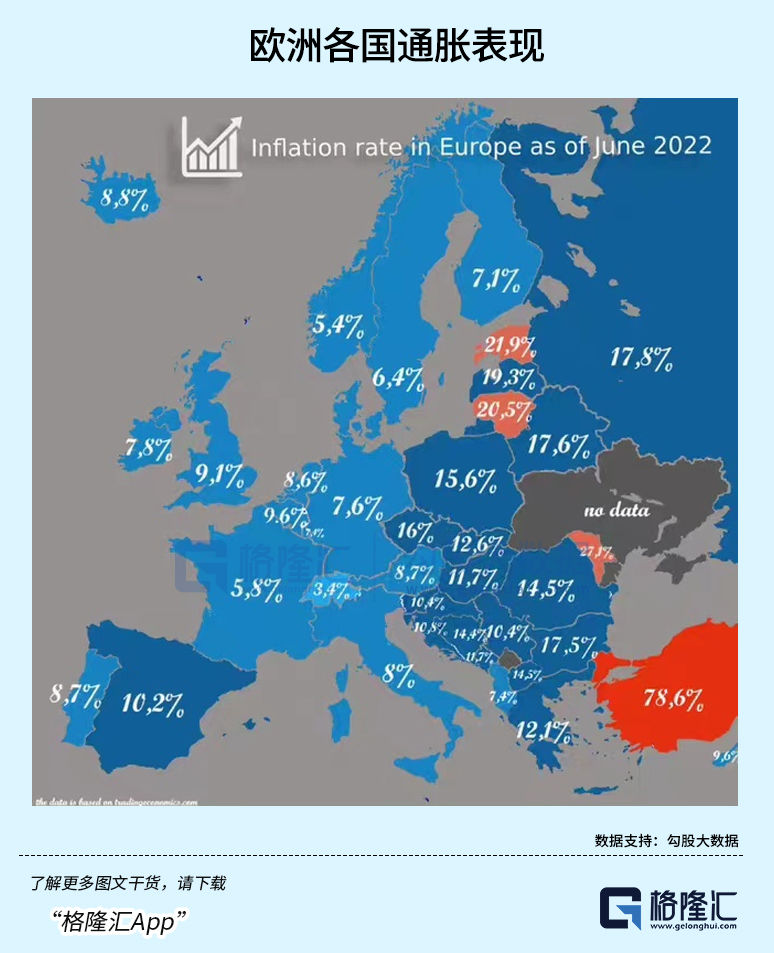

今年6月,歐元區通脹高達8.6%,較5月繼續上升0.5%,創下1997年有統計數據以來的最高水準。其中,德國8.2%,義大利8.5%,西班牙10%均處於高位。此外,波羅的海三國通脹率高達20%左右。

如此之高的通脹水準,將嚴重衝擊經濟表現。歐元區6月消費者信心指數已經跌至-23.6%,幾乎與2008年金融危機、2020年新冠危機齊平。

為了遏制高通脹,歐洲央行還會以較快的速度進行加息,對於經濟的衝擊和滅活效應會很明顯。此外,歐洲直面俄烏之戰,能源危機愈演愈烈。俄羅斯斷掉歐洲天然氣的比例越來越大,一旦持續數月,經濟遭遇的打擊將會是超預期的、災難性的。

幾個因素基本決定了歐洲爆發經濟衰退,乃至危機或許只是時間問題。德國作為歐洲經濟的火車頭,已經提前預演了。

5月,德國貿易逆差為10億歐元。要知道,德國進口商品平均價格上漲31.7%,能源進口價格同比上漲157.4%,而出口商產品價格平均上漲15%。

這是1991年以來首次發生貿易逆差。而在2021年之前,德國連續4年蟬聯全球貿易冠軍,在2021年被中國趕超位居第二,但貿易順差額度仍然高達2610億美元。

外貿占德國經濟比重的70%,遠高於中國的34%、美國的20%以及日本的28%。5月貿易逆差,證明了德國經濟出了問題。另外,法國3月貿易逆差為115億歐元,創歷史新高;英國4月貿易逆差為85億英鎊;義大利4月貿易逆差為36億歐元,西班牙4月貿易逆差為64億歐元。

歐洲直面俄烏戰爭,經濟衰退的風險很大。近日,英國央行警告銀行業,應該為經濟風暴做好準備,並將逆週期緩衝資本(CCyB)比率提高一倍至2%,以確保能渡過難關。

一邊加息收水,一邊經濟出問題,歐洲銀行持有的大量金融資產將面臨巨大的風險敞口。

新冠疫情爆發之後,歐洲本土大型銀行普遍加大了本國國債的持有比例。其中,義大利銀行持有國債占總資產的比例一度回升至12%以上,創下歷史新高。另外,歐洲銀行普遍存在交叉持債現象。比如義大利的國債,被本國以外的歐洲商業銀行以及金融機構持股20%左右。

在2008年次貸危機以及2011年歐債危機之後,歐洲實施了極為寬鬆的貨幣環境,利率一降再降,甚至到了負利率,但歐元區經濟總量幾乎0增長。這決定了歐洲銀行的信貸利潤被大幅壓縮。

面對困境,歐洲大行加大了金融衍生品交易,去博取高額回報。這裏面最典型的就是德意志銀行。2015年,衍生品風險敞口高達2150億歐元,而淨公允價值僅為183億歐元,前者是後者的12倍。到了2019年一季度末,這一風險敞口達到了3310億歐元,是其淨價值的15.8倍。

2020年爆發新冠疫情之後,歐洲央行更是水漫金山。資產負債表從2008年的1.3萬億歐元急速擴張至當前的8.8萬億歐元,膨脹了5.77倍,基準利率從4%下降至0。長期超低利率之下,均有利於各類金融資產的膨脹,包括國債以及金融衍生品。

但通脹徹底改變了遊戲規則,逼迫歐央行收水加息。那麼,歐洲銀行此前大量持有的主權債券以及金融衍生品的風險大增。

銀行巨頭超跌這麼多,反過來暗示經濟衰退危機、以及金融市場動盪的風險愈來愈大。

02、風險掩蓋

1999年1月1日,歐盟開始實施單一貨幣歐元和統一的貨幣政策。面對歐元的巨大威脅,美國在裏面埋了不少大雷。華爾街投行高盛通過做假賬,把並不符合歐元區要求的希臘抬了進去。以同樣手法,高盛在西班牙和義大利上通過粉飾賬目,把兩者也送進了歐元區。

歐元區成立之後,成員國的融資成本大幅下降,尤其是希臘、愛爾蘭、西班牙、義大利等主權信用較低的國家。發債成本的大幅下降促進了歐元區經濟的持續繁榮,但也留下了巨大隱患。一方面,德法為首的經濟強國的銀行大量借債給週邊國家,催生了資產泡沫。另一方面,希臘為首的成員國違反《馬約》,擴大財政赤字水準,占GDP的比例在2007年已經提升至6.5%。要知道,財政政策都捏在成員國自己手裏,且違反規則幾乎沒有什麼實質性懲罰。

歐元區一切安好,一直到2008年美國爆發次貸危機。

不巧的是,歐洲銀行是美國次級債券最大的債主,因此遭受了巨大的衝擊和系統性崩潰的風險。為了救歐洲銀行,歐元區成員國紛紛向本國銀行系統注入大量資金維繫金融穩定,將銀行的次貸毒資產、垃圾資產轉移到政府債務之下,從而大幅提升了政府債務水準。據統計,歐元區政府債務占GDP的比例從2008年的69.7%飆升至2009年的80.2%,並在未來數年持續飆升。

次貸危機之後,歐元區經濟遭受重創,深陷泥潭。在這個時候,美國開始謀劃精准狙擊歐元,捍衛美元霸權。要知道,歐元一誕生,就可與美元分庭抗禮,是後者最大隱患和威脅。

2009年,高盛聯合兩家大型對沖基金通過購買信用違約互換保險的方式專門針對希臘展開了金融攻擊。與之配合的是,美國三大評級機構幾乎同時把希臘的主權評級大幅下調(惠普、普爾從A-至BBB+)。沒過多久,三大評級巨頭又對西班牙、愛爾蘭、葡萄牙等國進行主權信用降級,導致債務危機逐步蔓延開來。

高盛領攜的國際投行大勢做空希臘、愛爾蘭、西班牙、葡萄牙和義大利的CDS頭寸(信用違約互換),賺取巨額利潤。另外,相關主權國的CDS價格飆升,嚴重打擊市場信心。與此同時,資本大舉做空歐元匯率,從2009年末到2010年3月巨貶10%左右。

歐元區週邊債務違約勢頭如星星之火燎原開來,開始向核心經濟強國蔓延。尤其是義大利和西班牙作為歐洲第三、第四大經濟體,如果一旦出現債務違約,將對市場的衝擊非常之大。隨著後兩國危機的逼近,法國也開始面臨債務違約風險。當時,市場也有跡象在做空法國主權債券,危機步步逼近。

為了緩解歐洲債務危機,歐洲央行早早出手救市。

第一個大招是大幅降息。歐元區利率從2011年11月的1.5%快速降低至2013年的0.25%,降息幅度高達125個基點。

第二,緊急QE印錢,進行資產購買。2010年5月至2012年9月,歐央行直接從二級市場購買希臘、愛爾蘭、葡萄牙等主權違約風險較高的政府和企業債券,以壓低債券利率。

第三,引導市場預期。歐洲央行在2012年9月宣佈OMT計畫,承諾央行可以無限量購買符合條件成員國的短期政府債券。這一點類似2020年3月美聯儲的無底線QE計畫。

三招之後,歐洲債務危機得以緩解。但歐元匯率持續疲弱,開啟了長達數年的貶值之路,美元霸權地位得以鞏固。

次貸危機疊加歐債危機,讓歐元區銀行遭遇了滅頂之災。雷曼兄弟倒閉後的9年內,歐洲銀行數量銳減了25%。倖存的大行,市值持續縮水,變成了美國大行眼中的小行。其中,德意志銀行從08年股價最高的105美元跌至目前的不足8美元,跌幅高達92.4%。

兩次危機因QE得以緩解,但沒有真正得到解決,巨大的風險仍然隱藏著銀行系統之內。另外,2020年全球新冠疫情爆發,歐洲銀行的信貸品質再度遭遇巨大衝擊。在歐央行的貨幣洪水以及成員國的財政政策刺激之下,資產品質嚴重惡化的風險再度被掩蓋。

今年,高通脹席捲而來,將會是歐洲央行的噩夢,逼迫其大幅加息。低利率潮水褪去,歐洲銀行被深深隱藏的風險可能會在某個時間點集中爆發出來,量能可能會遠超歐債危機。

03、尾聲

歐洲明知繞不開俄羅斯的能源,但仍然壯士斷腕,跟隨美國制裁俄羅斯高達5300項。對此,俄羅斯用能源作為武器反制歐洲。

目前,歐洲的通脹危機、能源危機、糧食危機已經出現,還有接下來因遏制通脹不得不大幅加息,可能誘發債務危機、經濟危機、金融危機等不可預知的嚴重後果。

當前,全球投機資本瘋狂做空歐洲市場的股債匯,金融層面的危機跡象愈發明顯。一旦全面爆發,烈度會很大,因為當前債務規模、資產泡沫等遠超歷史週期。

巴菲特曾說,當潮水褪去的時候,才知道誰在裸泳。在本輪全球大退潮中,歐洲無法掙脫裸泳者的角色,將會輸的徹徹底底。