通脹幽靈再現但“劇本”已變,歐洲央行爲何不會重蹈2022年覆轍

Investing.com - 美聯儲上周大舉加息了75個基點,但是就在幾周以前,美聯儲主席鮑威爾還公開表示,一次加息75個基點「並不是委員會正在積極考慮的事情」,顯然,他們之後被迫考慮了這個問題。

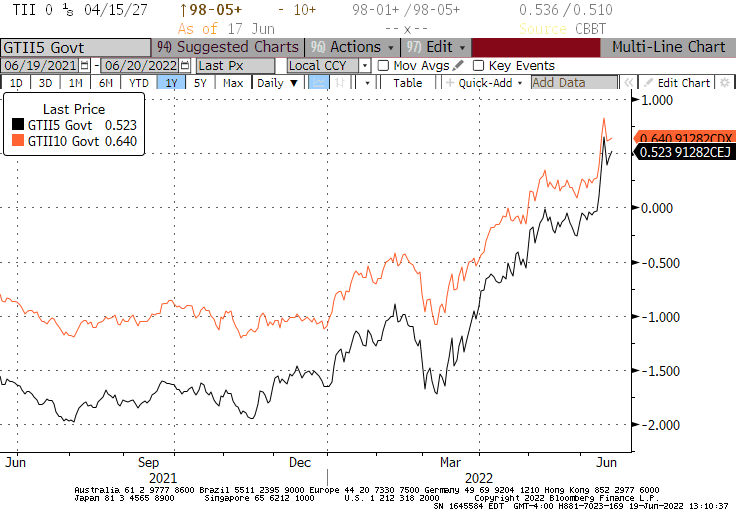

上周的數據顯示,5年期通脹保值債券的實際收益率上升了44個基點,而十年期通脹保值債券的實際收益率上升了28個基點,而這其中的大部分漲幅是在美聯儲會議召開之前實現的,FOMC要加息75個基點的消息「不知道怎麼」就傳出去了。

上周的數據顯示,5年期通脹保值債券的實際收益率上升了44個基點,而十年期通脹保值債券的實際收益率上升了28個基點,而這其中的大部分漲幅是在美聯儲會議召開之前實現的,FOMC要加息75個基點的消息「不知道怎麼」就傳出去了。

而3月以來,5年期通脹保值債券的實際收益率上升了220個基點,而十年期通脹保值債券的實際收益率上升了170個基點。這樣的漲幅對於美股來說異常艱難,而且可能會持續下去。

當然,債券市場也並不好過,我們常說的經典60-40投資組合(60%股票,40%債券),從1月以來已經累計下跌了18%,而有的風險平價(Risk Parity)投資組合的跌幅還不僅如此,Toroso Risk Parity ETF (RPAR)這只風險平價ETF就累計下挫了20.6%。

但是,救兵或許馬上就到了!

本周以來,5年期和10年期通脹保值債券的實際收益率分別下跌了25和20個基點,接近2月份俄烏衝突爆發前的水準。本周的走勢變化,顯然是對美聯儲利率決議的一個直接反應,但是正如我此前指出的,利率從4月高點下滑實際上是因為此前通脹一直居高不下,一直到本周才有放緩的跡象。

還需要注意的是,美聯儲正在推高利率但是忽視準備金率,這樣只是在解決貨幣價格的問題,而不是在解決貨幣數量的問題,我們以前從來沒有使用過這樣的策略來對抗通脹。就我個人而言,我認為貨幣數量比價格更為重要,所以我不認為他們的行動會產生我們所期待的抑制通脹的效果。

此外,還要關注,美國政府近期一直在討論原有企業們驚人的利潤,拜登表示,煉油廠遠高於正常水準的利潤率直接傳導給了美國家庭,這是不可接受的。雖然事實確實如此,但這種情況很大程度上是他自己政策的結果,刺激政策引發了巨大的需求,而需求帶來了油價的飆升。

拜登還進一步威脅說,他準備使用一切適當的工具,來為美國人提供可以負擔得起的能源供應。今年5月,眾議院通過了一項法案,賦予了總統宣佈進入緊急狀態的權力,並規定「過度」提高汽油或家庭能源價格,是非法行為。

一方面,浪費時間來討論包括原油價格在內的價格控制似乎很愚蠢。這在理論上是行不通的,我們有充分的歷史經驗證明,實踐並非如此,控制價格會導致短缺,更不用說很多交易會轉移到別的市場,而政府收入會減少,這一點,從加密貨幣市場的興起就可見一斑。價格管制唯一能做的,就是降低已經公佈的通脹率。

另一方面,討論對石油公司徵收「暴利稅」也很愚蠢。雖然政府指責石油公司通過「價格欺詐」加劇了當前的通貨膨脹危機,但是,這種稅收我們此前嘗試過,沒有任何效果,還會導致產量下滑,如果開採會受到懲罰,那麼他們會選擇讓這些石油呆在地底下。也就是說,隨著預期回報的降低,勘探也會減少。而這樣會導致價格上漲的時間更長。

我上周在一個節目裏說過,有時候你很難區分究竟是無能還是惡意。

我傾向於相信人們都有良好的意圖,只是執行力較差。但現在的問題是,人們越來越相信貨幣理論、價格控制和對生產者徵收懲罰性的稅收。如果說我相信前美聯儲主席主席伯南克當時在做決策時沒有看到房地產泡沫,那麼,我現在相信,2020年年底的貨幣刺激政策的誘惑確實非常強烈。

這就是問題所在,除非我們能相信「無能」的解釋,否則就會實行價格管制,並徵收暴利稅。這是非常糟糕的經濟政策。從中期來看,這意味著通脹會加劇,而不是減少,因為兩項政策都沒有解決通脹,因此,我們被迫寄希望於相信,政策制定者只是無能。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)