通脹幽靈再現但“劇本”已變,歐洲央行爲何不會重蹈2022年覆轍

Investing.com – 最近,美聯儲官員討論了長期均衡利率,以此向市場表明利率最終可能走向何方。

美聯儲似乎一致認為,中性短期名義利率在2.50%-2.75%之間。但有一些人擔心,美聯儲可能不得不將目標利率略微上調至這一水準之上。

在通貨膨脹率高達8%的情況下,這樣的利率相當於每年消耗5-6%的購買力。只有長期均衡通脹率回到2%-2.25%左右才能保持中性。

在過去一年左右的時間裡,我反復指出,當前通脹均衡水準不太可能在2%的範圍內; 我認為中期利率更接近4%-5%。 但是,如果一個觀察者有一個模型,它基於過去30年的資料,這個模型肯定會告訴你,任何時候通脹率偏離2%,它就會回到2%。

事實上,任何不能做出這種預測的模型都不會被認為是一個好的模型。所有倖存的模型都將2%左右的通脹率視為一個有吸引力的水準,我們知道美聯儲仍然相信這一點。 顯然,許多其他經濟學家也這麼認為。

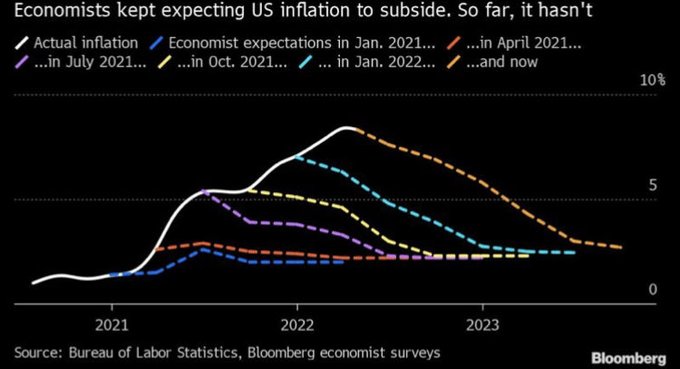

我一直在展示下面的圖表,因為我覺得它非常好。 以今天的水準, 將你的模型做成一個自我執行的均衡水準,然後畫一條直線。 這是你的預測。 你也可以成為百萬美元的華爾街經濟學家。

面對來自這些模型的糟糕預測,一個解決方案是考慮他們為什麼會有如此糟糕的預測,並嘗試開發能夠根據20世紀70年代和80年代的資料上表現良好的模型。

通常,最簡單的方法是怪罪於模型外的突發狀況。比如:“模型很好,但 誰能想到供應鏈問題會引發如此嚴重的通脹?”

因此,我們保留了聯邦公開市場委員會繼續做出糟糕預測的能力。

同樣,明尼阿波利斯聯邦儲備銀行行長尼爾·卡什卡利不久前也表示,美聯儲可能不得不將實際長期利率推入限制性區間。

這延續了美聯儲執著於流動性價格而非其數量的錯誤,但這不是我在這裡要說的重點。 卡什卡利在5月6日發佈在明尼阿波利斯聯儲網站上的一篇文章中犯了一個錯誤。 他聲稱,中性長期實際利率在0.25%左右,正好是目前長期實際利率的水準。

然而,我們可以證明,這種邏輯(經過歷史驗證)表明,長期實際利率應該與經濟的長期實際潛在增長率接近。

經典經濟學家的“荒島經濟”就是一個典型的例子。假設有這樣一個島嶼,有兩個椰奶生產商,為了數學上的方便,沒有通貨膨脹,因此實際和名義數量是相同的。

這些生產商通過安裝新的機器從椰子中提取椰奶,每年可以增加約2%的產量和利潤。 現在,我們假設其中一個生產者願意把他的公司賣給另一個生產者,另一個生產者需要以 5% 的利率借錢為購買提供資金。

這項提議將被置若罔聞,因為支付5%來擴大生產和增加2%的利潤是沒有意義的。 在這種利率下,兩家生產商都寧願當銀行家。 相反,假設一個生產商願意把他的公司賣給另一個生產商,銀行以0%的利率為收購提供資金——買方可以在一段時間內還清貸款,而不需要支付利息。 現在買家會抓住這個機會,因為他可以用增加的產量來償還貸款,並保留更多的錢。 這筆貸款給他的杠杆很有吸引力。 在這種情況下,達成協議的唯一途徑就是貸款人不擅長數學。

在這種情況下,貸款人的收費不能超過生產的自然增長,因為借款人不會有意減少自己的實際財富並通過借貸購買回報低於貸款成本的資產。 貸款者不會故意以低於他通過生產來擴大財富的利率放貸,從而減少他的實際財富。

因此,自然實際利率將在自然實際經濟增長率上達到均衡。 較低的實際利率將導致生產活動的杠杆化; 實際利率上升將導致去杠杆化。

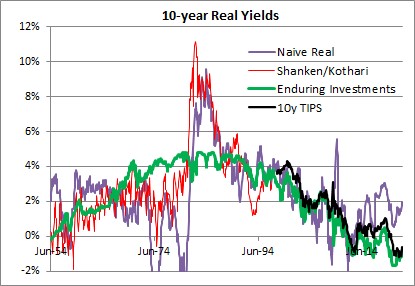

這不僅適用於椰子經濟,儘管我認為這並不是一種交易模式,只是一種具有悠久歷史的自然趨勢。 下圖中,紫色線是用10年期國債名義收益率減去過去1年通脹率得到的實際10年期收益率,長期平均為2.34%; 紅色線是由Shanken & Kothari的研究論文得出的真實產量序列,長期平均為3.13%; 綠色線是持久投資實際收益,長期平均為2.34%;黑色線為10年期TIPS,長期平均為1.39%。

2007年至今的10年期TIPS為2.50% 無論如何計算長期實際利率的平均值,其結果都是2.3%-2.5%,這不僅僅是一個巧合。 這也接近於經濟的長期實際增長率。 根據美國商務部的資料,1954年至2021年美國的複合年增長率為2.95%。

在過去50年裡,美國經濟的可持續增長率一直在下降,儘管一些人非常看好生產率的提高,這為科技行業投資者提供了動力。 我認為,2.25%-2.50%是美國經濟能夠維持的長期增長率,儘管全球人口趨勢可能會進一步抑制這一增長率。

這意味著,在2.00%-2.25%這樣的水準上,長期實際利率應該處於均衡狀態。 卡什卡利表示:

“我們確實知道,由於貨幣政策之外的因素,例如人口結構、技術發展和貿易等的影響,全球發達經濟體的中性利率一直在下降。”

人口老齡化是一場供應衝擊,會導致產出下降和價格上漲,而日本恰好也是過去30年貨幣增長率最低的國家; 生產率自中世紀以來一直在提高,沒有證據表明今天的提高速度明顯更快,如果是這樣,這將提高預期的實際增長率和對貨幣的需求; 雖然貿易在過去四分之一個世紀裡確實是順風順水,但所有跡象都表明,在接下來的十年裡,情況將完全相反。

現在是摒棄這些陳詞濫調的時候了。 長期以來,實際利率一直被人為地保持在過低水準,導致了過度的金融杠杆。

最終,它們將恢復平衡,但這將是一個漫長而痛苦的過程。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

馬斯克收購推特由“擱置”變“退出”?在虛假賬戶問題上雙方不肯讓步 推特股價已比收購報價低30%

風雨欲來!兩大考驗在即黃金先跌為敬 旺季前“瘋狂大搶購”印度黃金進口量激增677%

太陽能終於迎來“政策利好”!美國宣佈免征四國進口關稅 太陽能行業股票普漲

歐美IPO“退燒” 規模同比銳減90% “利空”夾擊、企業暫時擱置上市計劃

(翻譯:潘奕衡)