美國CPI今晚亮相,美股期貨、比特幣齊跌!原油大升4%,美元重返99關口

Investing.com - 2021年,高盛的大宗商品分析師就指出,銅或將成為“新的原油”,到2025年,它的價格可能會接近1.5萬美元/噸的水準——如果倫敦金屬交易所的銅價達到這一水準,則COMEX銅期貨價格將會超過6.80美元/磅。

2021年5月,銅價曾經漲至略低於4.90美元的歷史新高水準,到了2022年3月,則再次首次超過5美元的高位。然而,2021年和2022年期間,銅並不是唯一屢創新高的有色金屬,包括鋁、鎳、鉛、錫等金屬的價格都創出了歷史或者多年的新高。

隨著有色金屬價格的飆升,過去一年,開採鐵礦石的公司也獲得了豐厚的利潤。尤其是生產成本更高的低品位礦石,也變得更有吸引力。與此同時,基本金屬需求的前景仍然看漲。

但是,情況似乎發生了變化。過去幾周,大宗商品的價格出現了調整,礦業股走低。利率、匯率、需求的變化,共同築成了一場銅等工業大宗商品的看跌“完美風暴”,推動這個市場的商品價格從高位回落。

利空因素:利率上升令工業金屬價格承壓

首先,美聯儲的加息前景令銅及其他一系列工業金屬和礦產的價格承壓,因為加息增加了庫存成本。

正如上圖所示,從2021年7月開始,臨近的30年期美國國債一直在大幅下跌。5月4日,美聯儲將短期聯邦基金利率上調50個基點。而5月5日,該債券觸及了136.27的最近低點,離2018年10月136.16的低點的關鍵技術支撐水準不遠。

在可預見的未來,美聯儲將開始縮減膨脹的資產負債表,進一步推高收益率曲線上的利率。雖然通脹仍然處於40年以來的高位,但是,加息預期已經導致銅等金屬價格出現回調。

利空因素:美元指數或持續走低

美元是全球儲備貨幣,也是大多數原材料的定價基準。過去幾個月,利率上升也推高了美元,這是工業大宗商品價格的另一個看跌因素。上周,衡量美元對一籃子貨幣的美元指數收在了略高於2020年3月103.97美元的高點。

而美元的走高推高了以其他貨幣計算的大宗商品的價格,因為高價格導致消費者減少了購買,抑制了需求。也就是說,利率上升和美元升值導致國際批發消費者減少庫存,以緊湊的量來進行購買。

利空因素:中國因疫情封鎖

中國是全球人口最多的國家,也是世界第二大經濟體。中國的經濟增長規模促使其成為了全球最大的大宗商品消費國。然而,因為疫情的因素,包括上海在內的一些城市此前實施了封鎖,導致原材料需求大幅下降。

不過,中國的疫情封鎖是暫時的,未來幾周和幾個月後,當需求恢復時,被壓抑的需求可能會重新爆發。

利多因素:應對氣候變化需要金屬

在美國和歐洲,當局政府為了應對氣候變化做出的努力都依賴銅及其他金屬的幫助。2021年,高盛分析師表示,銅是“新石油”,沒有銅,脫碳就無法發生。

而最具有諷刺意味的是,採礦、冶煉和精煉金屬需要傳統能源。隨著礦業和煉油企業朝著淨零碳排放的方向發展,煤炭產量可能會下降,而與此同時,由於石油和天然氣價格上漲以及實現碳排放目標的新技術推出,生產成本也在不斷增加。而要使新礦全面投產,需要近十年的時間。

最重要的是,氣候變化舉措增加了金屬的需求。另一方面,隨著地緣政治衝突不斷發生,武器和軍事裝備的生產,也離不開金屬。

關注這只礦業ETF:主要礦業股已經修復,或可逢低買入

當市場處於牛市時,上漲趨勢不會一蹴而就,但是一旦市場開始調整,下跌就是猛烈而快速的——金屬價格已經從近期的高點回落,並且可能很快就要觸底了,牛市即將到來,並且有望將價格帶到更高的水準。

需要注意的是,礦業公司往往會對金屬價格造成影響,因為它們從地殼中提取金屬,並將其加工成可交付的形式。當然,個別礦業公司也存在特殊風險,包括管理特定的礦業資產,和所在國家礦業地區的相關風險。

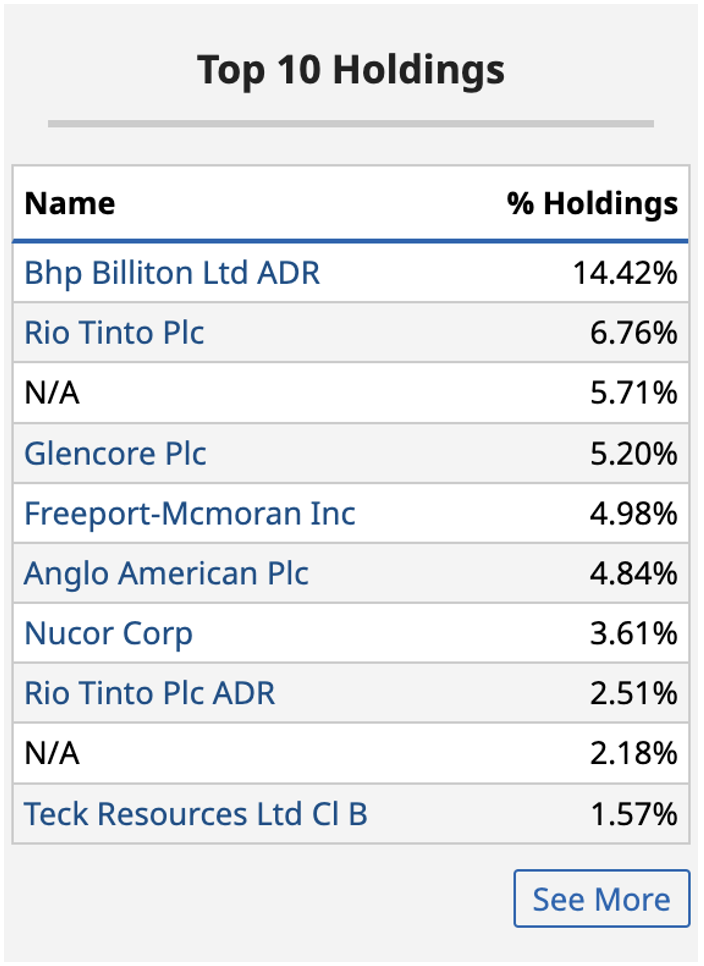

礦業投資的多樣化可以減輕一些其中的風險,持有多家領先礦業公司個股的iShares MSCI Global Metals & Mining Producers ETF (NYSE:PICK)就是一個多元化的產品。

PICK持有許多全球領先的金屬礦業公司個股,其在5月9日時報41.39美元,管理的資產規模超過15.52億美元。該ETF平均每天交易超過65.2萬股。目前,該基金收取0.39%的管理費,每年支付2.51美元的混合股息,折算為6.06%的收益率。

圖表顯示,PICK在2012年達到了56美元的高峰,不過,最近的高點是在2022年4月的53美元。而隨著銅和其他金屬價格走低,PICK的價格出現了修正。

這是一只可以反映全球通脹環境下,大宗商品價格不斷上升的產品。隨著長期趨勢和基本面繼續支持該行業的看漲路徑,我們認為可以逢低買入。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

人民日報:中國經濟長期向好的基本面沒有變 夯實「穩」的基礎 激發「進」的動能

國家統計局城市司高級統計師董莉娟解讀2022年4月份CPI和PPI數據

(翻譯:李善文)