三月危機中的"抗跌王者":62檔股票平均斬獲15%收益,60項AI策略跑贏市場

(作者:潘奕衡)

Investing.com–一直以來,逢低買入都是美股投資者最為鍾愛的投資策略之一,從最近十多年的歷史經驗來看,幾乎每一次美股下跌都是買入的良機。

近期,隨著美股出現下跌,贏麻了的美股投資者再次大踏步入場抄底。但是疲軟的美股在4月毫無反彈的跡象,反而越買越跌,投資者的信心開始動搖,無數的散戶抄底抄在了山腰上,很多都出現了大面積的虧損。

美股熊冠全球

進入四月,隨著美聯儲激進加息的預期不斷增強,美國股市出現大幅回檔。

但是令人大跌眼鏡的是,截止發稿,此前牛氣沖天的納斯達克綜合指數居然熊冠全球,一個月內的表現在全球主要股指中排名倒數第一!連近期表現疲軟的A股都自歎不如。

羅素2000和美國標準普爾500指數分別排在倒數第五和第六,道鐘斯工業平均指數表現稍好,排名倒數第十九,但是深陷俄烏衝突的俄羅斯MOEX Russia指數(正數第十四)居然比美股的表現還要好,實在是令人有點匪夷所思,事實上以美元計價的俄羅斯交易系統市值加權指數在一個月內的表現牛冠全球,是全球主要股指中表現最好的,上漲了24.87%。

散戶大本營失守

散戶投資者在過去兩年成為了美股市場上一股強大的力量。他們的狂熱買需大幅推高了遊戲驛站 (NYSE:GME)和AMC院線 (NYSE:AMC)等MEME股票。

當時逢低買入策略大行其道。投資者競相買入遭受重創的股票,市場整體的拋售也因此出現緩解。但是進入2022年,市場畫風突變。美股往日的風采不再,納斯達克已經跌入熊市,其他主要股指也出現了大幅回撤,雖然期間偶有反彈,但經過兩三輪反復修正之後,散戶已經沒有資金繼續抄底。

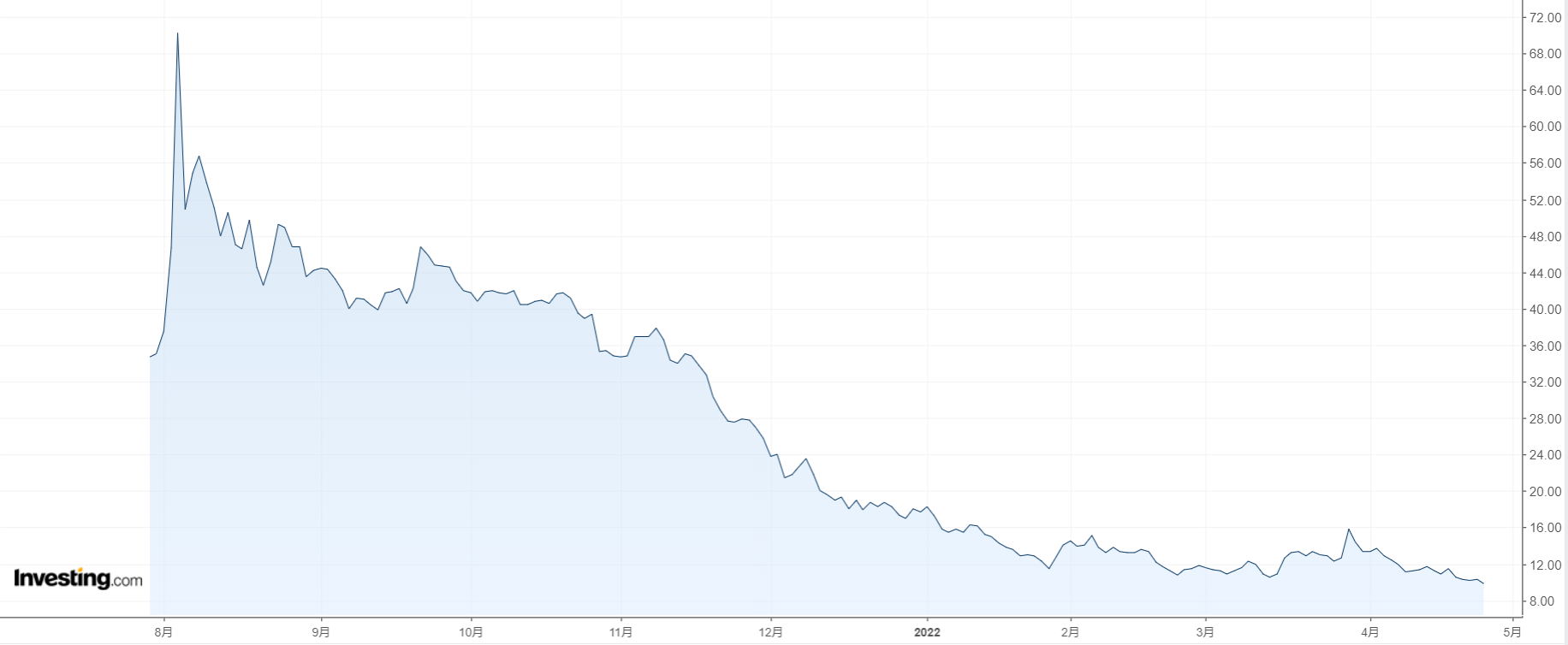

4月26日美股盤後,被稱為“散戶大本營”美國知名零售券商Robinhood (NASDAQ:HOOD)在官網發佈消息稱,將裁掉9%的正式員工。由於宣佈時機恰逢公司週四盤後發佈財報前夕,引發市場對公司業務資料的擔憂。

受此消息影響,Robinhood盤後一度大跌5%,截至發稿跌幅收窄至2.2%,刷新公司上市後的歷史新低。去年七月Robinhood以38美元/股的定價上市,上市初期一度沖到85美元,隨後便持續下跌,今晚開盤時料將跌破10美元。

Robinhood就是美國廣大散戶的一個縮影,成也散戶,敗也散戶。在去年美股飆升之際,Robinhood的淨存款帳戶從500萬飆升至2200萬,營收規模也從2019年的2.78億美元上升至去年的18億美元。而現在,Robinhood早已沒有了當初的風采,公司的窘境也反映出廣大散戶已經力不從心。

逢低買入的策略或已失效。甚至相反,每當市場出現反彈,反而會被更多的市場人士視為資金出逃的良機。

資料顯示,以科技股為主的景順QQQ ETF的看漲期權購買量已降至了年內迄今的最低點。而比資金流入減少更可怕的是“美聯儲看跌期權”的消失。自2008年金融危機以來,每當股市出現大動盪的時候,美聯儲幾乎都會出手相救。但現在,雖然美國通脹上升至四十年來最高的水準,美聯儲只能選擇緊縮的貨幣政策來壓制通脹,對於股市已經愛莫能助。

尾聲

我知道很多讀者在看到類似的資訊的時候,第一反應都是美股是不是利空出盡了?事實上他們還是在遵循逢低買入這一策略。從歷史的經驗來看這是沒有任何問題的。但關鍵的問題是,所有的利空都已經被消化了嗎?

我認為並沒有。或許短期美股跌至支撐區域後可能會出現一些反彈,但是美聯儲激進加息的利劍仍舊高懸。也許要等到六月或者七月美聯儲連續加息50基點並宣佈縮減資產負債表後,美股才會迎來真正的轉機。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀