恐慌暴跌

今日下午開市後,上證綜合指數快速急挫,在13:38之後的10分鐘之內,下挫2%,總跌幅竟然一度超過4.4%,跌破3150點。後“神秘力量”出現,上證跌幅收窄至1.13%。深證成份指數從-5.1%收窄至-1.12%,創業板指數從-4.5%收窄至-0.63%。

房地產板塊領跌大勢,整體跌幅超過3%。其中,“江湖一哥”萬 科 (SZ:000002)一度暴跌8%,收盤仍然大跌3.9%。萬科現價已經回到2017年一線,較去年3月高點回撤將近50%。而保利發展剛於3月7日創下歷史新高,從去年8月底部上來已經反彈逾70%。此外,同期招商蛇口反彈50%以上。

今年1-2月,保利簽約銷售額522.8億元,同比下滑30.4%。萬科同期銷售額649億元,同比下滑44.3%。簡單粗暴對比,保利業績比萬科表現要更為出色。另外,一個創新高,一個創新低,市場看重的是背後股東資源的力量,一個是實力強勁的純正央企,一個是勉強算得上國企(深圳地鐵)。房地產不行,家電大方向也不行,看看美的集團,最近1個多月跌幅超25%,再創階段新低。

大醫藥板塊的表現令人抓狂。醫療ETF再度大跌2.8%,較去年7月高點回撤45%以上。曾經,恒瑞醫藥是A股的超級明星,現在卻如此落魄,2個月回撤30%,較高點回撤62%以上。在港股的創新藥一二線龍頭跌幅更誇張,80%以上吧!

創新藥行業的增長邏輯已經發生深刻變化。一方面,政策要求集采“提速擴面”,國內業績高速增長被打掉了想像力。另一方面,出海去跟歐美醫藥巨頭搶食蛋糕,面臨嚴重的不公平對待風險,出海邏輯不穩固。創新藥只是大醫藥投資的一面鏡子,醫藥改革加速進入深水區,讓醫療回歸公益屬性。

食品飲料持續回撤。消費ETF(159928)元旦之後跌幅15%,較去年2月18日回撤高達32%。跌這麼多,重要邏輯是高估值泡沫出現了均值回歸。另一方面,宏觀經濟承壓,社會消費萎靡,微觀上看,會衝擊食品飲料企業的業績表現。兩方面來看,大衛斯雙殺。

高估值板塊,諸如新能源、光伏等行業,近期明顯下挫。當行情不好的時候,必定重重下殺估值過高的行業。而過去2年多,以上行業機構抱團尤為集中,估值吹到天上,現目前正在上演前期白馬股估值泡沫集體破裂的覆轍。

最近幾個交易日,不管是科技成長,還是傳統週期,無差別下殺。持續的暴跌,短線可能隨時出現一個超跌反彈。可以盯一盯量能,今日一些恐慌盤殺出來了,滬深京三市總成交1.16萬億元,但沒有明顯放量。

罪魁禍首

A股近期演繹股災行情,背後的邏輯是什麼?誰才是罪魁禍首?

宏觀層面,5.5%的經濟增長目標大超預期。流動性層面,央行為了支持經濟穩增長,應該還有不小的降息或降准空間,保持貨幣相對寬鬆是必然。兩大股票定價因素,決定了今年行情至少不會差到那裡去。但短期行情,無法解釋。

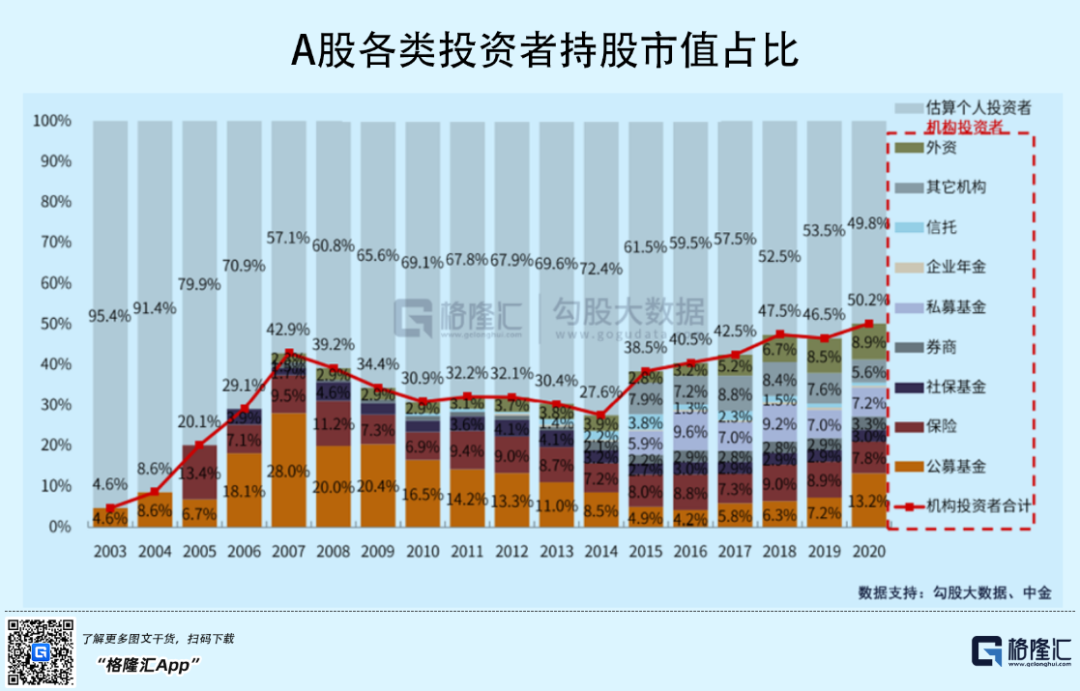

從機構定價來推演。2020年,機構投資者合計持有市值占比超過50%,包括公募基金、私募基金、外資、保險等等。

據統計,年初至3月3日,全市場的基金中,共有10096檔基金虧損,其中3785只虧損超過10%,更有851檔基金虧損15%以上。疊加最近4個交易日暴跌,基金虧損幅度還會明顯擴大。

基金賺錢,投資者蜂擁而來,出現正向激勵,推動股市上漲,而一旦基金持續虧損,投資者也可能選擇贖回,出現負向激勵,股市調整時間越長,投資者贖回基金份額越多。

現在,基金有明顯跡象形成螺旋負反饋,飛輪轉動起來,集中參與踩踏。這恐怕是最近A股暴跌的罪魁禍首。

從資金供求層面來分析。《笑傲股市》一書中有這麼一段:

幾乎每一種商品的價格都是由供求法則來決定的。這一基本供求關係法則同樣適用於股市,它比華爾街上所有分析師的觀點都更為重要。無論他們畢業於什麼學校,拿到什麼學位,或者智商有多高,都無法與供求關係法則相提並論。股票供給量的多少決定了價格,假設某一公司發行了50億股,供給量如此之大使其價格基本無法變動。只有極大的購買量或是需求,才能推動這些股票強勢上漲。相比之下,對於發行量相對較少,如5000萬股的股票,適量的購買就能帶動價格上揚。

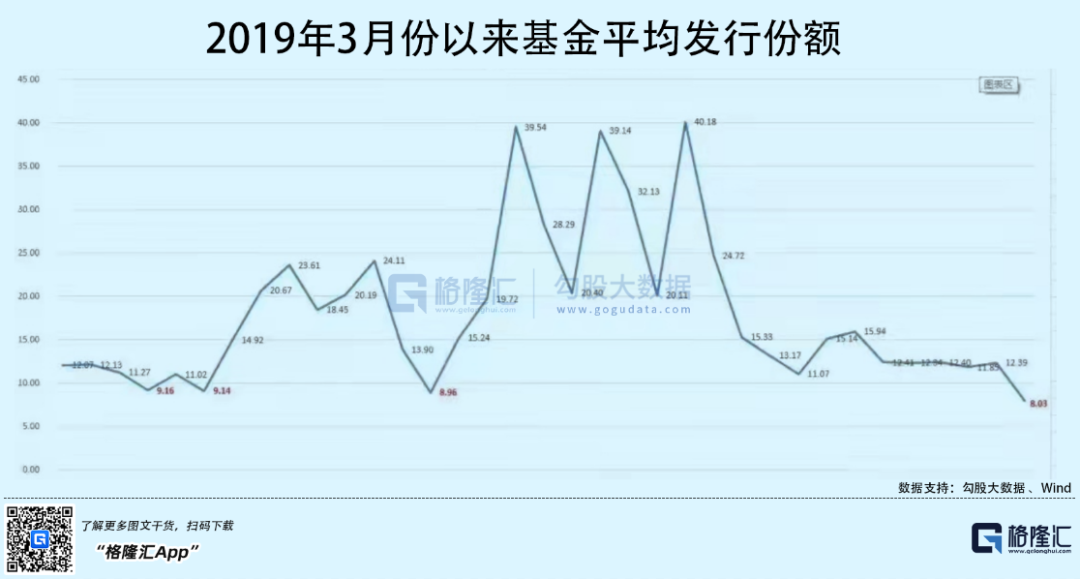

把A股看成一個大資金池,當流入資金比流出資金大的時候,水位必定水漲船高,反之亦然。當前,入場增量資金不給力。今年2月,新成立基金數量共58只,相比1月148只下滑約60%;基金發行份額合計為294.15億份,相比1月1188億份大幅縮水75%。單檔基金發行份額也從1月的8.03億份下跌至2月的5.07億份,為近12個月以來的最低水準。

今年2月,公募基金發行總額不足300億元,與去年同期相比不足10%。而2021年全年,公募基金爆款不斷,整體規模大幅上漲至24.8萬元,同比大幅增長22.5%。

其次,元旦之後大盤行情持續萎靡,投資者追加動力減弱,更多的是抽離資金離席。另外,北向資金呈現謹慎狀態,今日大幅流出109億元,最近3日連續流出280億。

市場增量入市資金不足,但抽水機卻源源不斷抽水。截止2月末,A股再融資規模將近1000億元,其中42家上市公司定增594億,3家上市公司配股募資256億,9家上市公司發行可轉債125億元。

減持方面,截止3月8日,滬深兩市一共有671家上市公司的重要股東出現減持行為。其中,21家公司有超過5名以上的重要股東在年內減持。3月3日,極米科技股東百度網訊、百度畢威宣佈合計減持不超過公司總股本的4.28%。而這一天,上述股份才剛剛解禁。

還有,今年宏觀經濟增長壓力較大,為了支援實體經濟,IPO上市速度可能還會加快。

市場缺錢啊,不跌才怪。

積極信號

昨日收盤之後,央媽釋放了一個重磅大招:今年向中央財政上繳結存利潤,總額超過1萬億元,主要用於留抵退稅和增加對地方轉移支付,支持助企紓困、穩就業保民生。有業內人士如此評價:這相當於全面降准50個BP,同時在財政支出的支持上,也相當於增加1%的赤字率。

央行如此賺錢?

央行是不以盈利為目的的機構,而是在動用貨幣政策過程中被迫躺盈(也會有虧的時候)。在盈利模式方面與商業銀行差不多,都是吃利差。在資產端,包括MLF、SLF、再貼現等再貸款以及國債、金融證券、國外資產運作等各類投資的利息收入。在負債端,付出各種資金來源的成本,包括商業銀行、協力廠商支付機構等的存款保證金等。兩者利差,即央行的利潤空間,有機構預測大致為1.5%(3-1.5%)。

利潤=資產規模*利差。央行這些年資產負債表大幅擴張,而利率持續下調,利息成本下降,導致規模與利差齊升。據凱撒研究預測,次貸危機十年多以來人行積累的利潤估計能到2萬億元。

總之,央媽把壓箱底的錢拿出來,對於當前經濟穩增長的形勢還是很重要的。

而在央媽出手之前,兩會政府工作報告剛提出今年經濟增長目標為5.5%。這大超市場預期,畢竟去年三季度GDP增長僅4.9%,四季度才4%。要保證如此之高的增速,財政政策以及貨幣政策方面在今年必然會比較激進。

央媽已經開始行動了,但市場對於如此積極的信號卻視而不見。

此外,面對市場連續多日的下跌踩踏,穩定市場信心的積極信號頻頻出現。

近日,官媒《證券時報》發文喊話市場:市場向好的基本面依然沒有改變。另外,茅臺罕見披露月度經營資料。1-2月,公司營業總收入202億元左右,同比增長20%,歸母淨利潤為102億元左右,同比增長20%左右,超出市場預期的15%。而2021年全年利潤增速僅為11.3%。

貴州茅臺 (SS:600519)良好業績預告對於市場影響是偏正面的,是有助於提振市場信心的,有助於資金炒作貴州茅臺的,也就有助於貴州茅臺股價穩定和指數穩定。

除了茅臺以外,還有中芯國際、通威股份、山西汾酒、片仔癀、江西銅業、永輝超市等披露歷史上首份月度經營資料,大多都是大超市場預期。在股民看來,這可能是穩市場信心與預期的一種“救市”手段吧!

此外,俄烏戰爭進行到現在,根據主要國家最新發聲,以及俄烏傳來的一些資訊,結束戰爭重回和平談判,可能性變得越來越大,對於全球金融市場的影響應該會邊際遞減。

歐美週邊股市對此也有積極回饋。當前,法國CAC40、德國DAX、義大利MIB均大幅反彈5%左右,美股期貨同樣反彈超過2%。在商品市場,原油、有色金屬轉而下挫,黃金回落。

尾聲

A股經過持續暴跌之後,短期來看會有很大概率演繹一波反彈行情。一旦如此,不要三根陽線改三觀,這或許是滿倉或重倉投資者良好的減倉機會。

今年,A股最大的風險來源於週邊金融市場爆發危機,激進配置股票資產將面臨非常多的不確定性,賺錢很難,但虧損可以很容易。總之,小心駛得萬年船,今年可能會有挺多顛覆三觀的事,年初到現在已經見證不少了。