原油供過於求導致倉儲容量告急,美油期貨價墜入負數區間,這是一條很簡單的經濟學原理:當停運成本高於生產與倉儲虧損時,繼續生產並堆積庫存是更合邏輯的佳途,前提是油價的下跌是暫時的,未改變整體供應結構。

存著這樣的信心,或是僥幸,生產商繼續生產,原油產量繼續上升,陸上儲備庫滿載,倉儲成本急升,這使得原油的實際價格變成負數,因為生產商還需要想辦法(貼錢)處理掉生產出來的原油。

除了陸地油庫,還有暫時的海上儲油,20萬載重噸以上的超大型原油運輸船(VLCC)可作浮式儲存,一般可以裝載200萬桶原油。

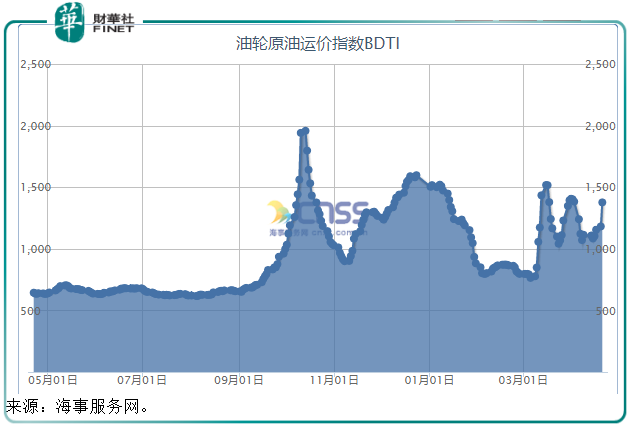

油儲每日增加,儲備空間的租賃成本自然水漲船高,陸地如此,海上也一樣。原油的運輸需求和存儲需求激增,帶火了油輪,油輪原油運價指數波羅的海黑油綜合運價指數(BDTI)今年三月初起飙升,並在高位震蕩。

負油價火了誰?

有負自然有正。生產商承受巨大的虧損,誰將受惠?目前來看,油輪船東成了最大的得益者之一。

香港上市公司中遠海能(01138-HK,600026-CN),是全球運力規模最大的油輪船東,股價在一個月内大漲近60%。

大家可能都有一個疑問,現在上車會不會太遲?按2020年4月22日收市價4.88港元計算,中遠海能的2019年往績市盈率達到40.26倍,估值並不低。

中遠海能的2019年業績表現

中遠海能主要從事國際和中國沿海原油及成品油運輸、國際液化天然氣(LNG)運輸以及國際化學品運輸,可以說其業務完全與石化燃料有關,後者的景氣度決定了它的業務表現。

在石化燃料仍然佔有全球能源消耗很大比重的今天,油品運輸業務不會沒有生意,只是運輸行業也受制於競爭,在運力過剩時,船東會面臨壓價和空置費用;而在油品需求激增時,雖然帶旺了整條產業鏈,在成本佔比中最大的燃料開支也會急速上升,蠶食船東利潤。

所以在正常市場條件下看油輪船東,可以觀察運能(新船數量、在建船數量、拆解船只數量)、石油需求量、油市景氣度、燃料成本。

我們先回到疫情尚未顯現,全世界還在正常運作的2019年。全球石油需求量穩步增長,供應端方面,新船交付積極而老舊船拆解放緩,所以運力也有所上升。

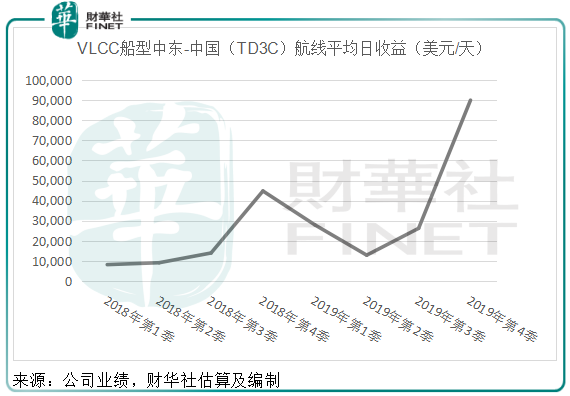

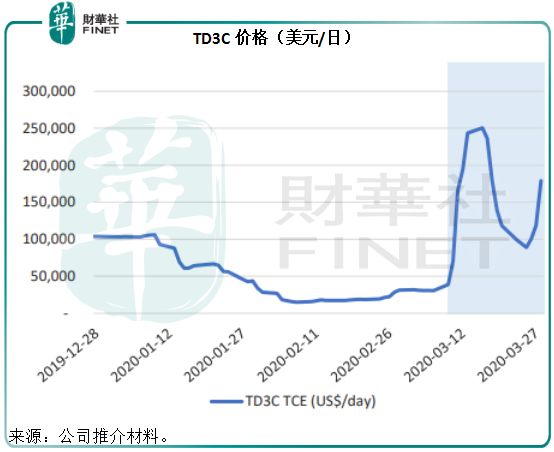

不過,超大型油輪中東至中國航線(TD3C)——也是中國油品主要進口路線,平均即期市場日收益同比大增109%,至每天39387美元,其他船型主要航線日收益也有同比77%-199%的增長。

財華社從該公司提供的數據估算得出,VLCC船型中東-中國(TD3C)航線平均日收益在2019年第4季的漲幅尤為顯著,或達到每日8.999萬美元。

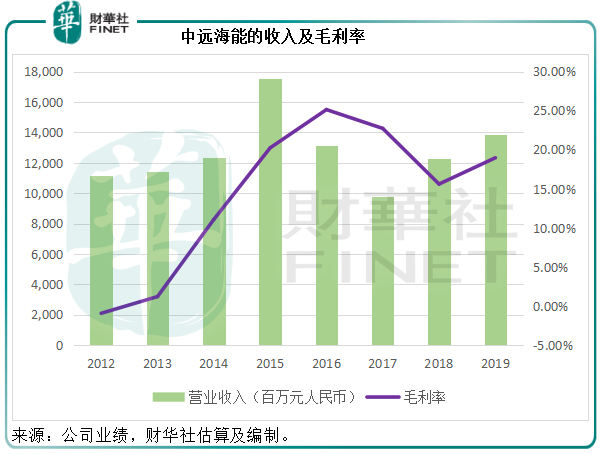

儘管中遠海能於2019年實現的運輸量(不含期租)同比下降了2.90%,至15,035萬噸,運輸周轉量(不含期租)同比減少19.18%,至4407.85億噸海里,主營業務收入仍按年增長13.37%,至137.45億元(單位人民幣,下同)。

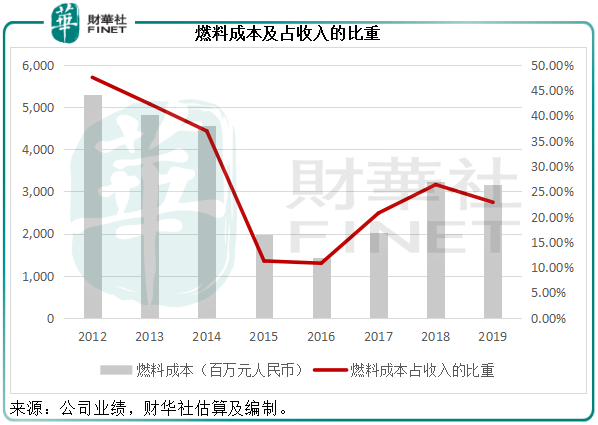

得益於燃料費同比下降1.99%,毛利同比增長37.3%,至26.33億元,毛利率提升了3.36個百分點,至18.97%。

見上圖,燃料成本佔收入的比重由2018年的26.36%下降至2019年的22.87%,這與其毛利率的走勢正好相反。

EBITDA(扣除利息、稅項、折舊及攤銷前盈利)同比增長37.85%,至53.64億元。2019年扣非歸母淨利潤同比增長5.69倍,至4.47億元。

2020年油市黑天鵝帶來的機遇

疫情成為2020年,甚至金融市場有史以來很重要的黑天鵝事件,它的蔓延讓全世界多個地區被封鎖,經濟下行壓力加重,出行和航空需求暴跌,從而也令原油的需求端失衡,油價暴跌動了既有產油國的奶酪。

本來在市場瓜分方面已存有異議的產油國再也無法淡定,沙特明刀明槍擺開增產架勢,整個供求關係呈一邊倒,最終的結果是油價的垂直落體。

雖然後來OPEC+終於達成減產協議,美國也不得不局部暫停部分原油生產(因為不符合其利益),但傷害已經造成。原油依然每天在增加,不論作為運輸還是作為浮式儲庫,油輪都成為2020年炙手可熱的明星,這與2019年的境況已不可同日而語。

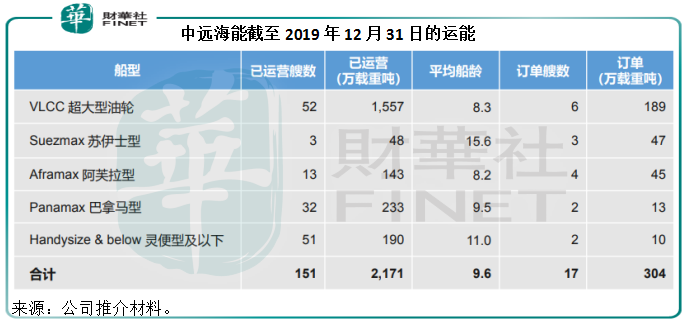

擁有全球最大規模油輪船隊的中遠海能自然備受關注。截至2019年12月31日,該公司擁有和控制油輪運力151艘,合共2171萬載重噸,其中自有運力142艘,1925萬載重噸,佔88.67%。

此外,還有訂單運力17艘,304萬載重噸,見下表。其中,該公司預計2020年新增油輪船舶11艘、184萬載重噸。換言之,2020年將有162艘、2355萬載重噸的油輪船舶投入使用。

我們已經在前文展示了TD3C價格的漲勢,在2019年第4季的漲幅尤其顯著,是第3季的三倍以上,但與2020年的水平相比,根本小巫見大巫。

財華社從公司的數據推算出2019年第4季的平均運價為8.999萬美元。2020年由於油輪需求激增,TD3C的價格持續高漲,見下圖,TD3C的價格曾一度於3月下旬逼近每日25萬美元,是2019年第4季均價的2.78倍。

再加上低油價,到4月21日晚,佈油已跌破每桶20美元水平,至少是20年低位。這意味著其燃料成本有望下降。

同行招商輪船(601872-CN)已發佈2020年第1季業績預喜,預期受VLCC油輪市場2019年第4季開始顯著復蘇帶動,扣非歸母淨利潤同比增長3.34倍至4.08倍。值得注意的是,招商輪船的VLCC船隊規模位居世界第一,而同時該公司還從事幹散貨運輸。全球經濟下行,散貨運輸行業也受到沉重打擊,所以該公司在散貨運輸業務低迷的同時,仍能依靠VLCC油輪業務實現三至四倍的淨利潤增長,可見油輪業務有多火爆。

作為全球運力規模最大的油輪船東,中遠海能的2020年第1季業績表現值得期待。

運價暴漲+成本下降=值得投資?未必!

中遠海能的利好似乎呈一面倒的姿態:油輪運價指數式暴漲,同時油價低企帶來的成本節省,或有望推動其2020年第1季業績強勁增長。

但是,運價不會無止境地上漲。當運價到達一個生產商認為太高的水平,他們會考慮退出生產。從技術層面上來說,原油儲存技術含量頗高,因為存在「揮發」式耗損等問題,超量採購、超量儲存最終並不利於下遊生產,所以「滞銷」的問題遲早得解決,要不減產、要不停產。此外,這期間累積的原油已可滿足一段挺長時間的生產,提早消納了運輸需求,後期的油輪可能無貨可載。

所以,第一季的樂觀情況未必能延續太久。

除了業務上的寅吃卯糧,油輪船東還需提防產能過剩問題。受運價飙漲帶動,油輪需求可能大幅提高,從而加劇了行業競爭,例如招商輪船近年在置換節能環保型油輪,最近在出售3艘小船後,又訂購了四艘30.7萬載重噸的新船。中遠海能今明兩年也有多艘新船下水,但是造船需要時間,或趕不及當前的高調需求,同時新船推出也意味著折舊將增加,這些都會影響到其後期,例如下半年的盈利表現。

綜上所述,中遠海能無疑是近期油輪價格飙漲的最大受益者,而且其2020年第1季甚至上半年業績有可能因為水漲船高的運價而有相當理想的表現,但是這些表現未必能夠持續。價值投資者需注意相關的風險,多看前幾步。