民生教育(01569-HK)這家公司自上市以來,已經持續收購多個項目,近期又披露斥資6億元,收購文達電子、文達學院、中專學校和藍天飛院。

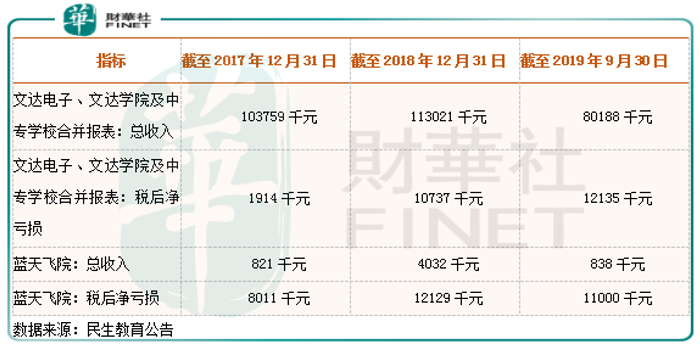

根據民生教育披露的公告顯示,此次公司收購的文達電子、文達學院(民辦本科院校)及中專學校這三家公司,近幾年的經營數據似乎並不亮眼,2017年、2018年和截至2019年9月30日,收入分别為1.04億元、1.13億元和0.80億元;稅後淨虧損分别為0.019億元、0.107億元和0.121億元。其中,文達學院和中專學校2019學年至2020學年在校總人數15090人。

藍天飛院(私用、商用飛行駕駛執照培訓及航空專業培訓學校)2017年、2018年和截至2019年9月30日的經營業績亦是如此,稅後淨利潤分别虧損0.08億元、0.12億元和0.11億元。

被收購公司持續虧損,民生教育為何還要去收購?又如何整合收購過來的資產,賺取利潤呢?

如何整合資源、扭虧為盈?

民生教育相關負責人對財華社表示,此次交易是2017年8月份公司就已經和原股東及相關方簽署了投資協議及框架。但由於原股東文達集團債務情況復雜,經過公司與債券人、法院和管理人多次協商,才達成了重整投資協議。

另外, 文達學院是位於安徽省合肥市獨立設置的民辦本科高校,這類標的全國只有一百餘所,十分稀缺。學校既以本科層次為主,又具備專科、專升本、繼續教育的辦學資格,是一個民辦高校的「全牌照」。文達學院佔地近700畝,土地性質全部為出讓教育用地,證照齊全,市場上這類可供併購的標的極為稀缺。

此外,根據投資重整協議,投資到文達電子、文達學院及中專學校為人民幣5億元,用於償債資金;投資到藍天飛院為人民幣1億元,用於藍天飛院的發展。文達學院、中專學校等三所學校承擔債務人民幣2億元,另有人民幣3億元分期的貸款安排(按人民銀行基準利率收取利息),以上付款的先決條件主要是在學校舉辦人變更,公司落實相應的股權和權益之後才支付。

雖然,收購標的是虧損的,但其虧損主要是由於受到文達集團債務影響,是臨時性的,有其特殊的背景。

未來對收購過來的資產如何扭虧為盈,民生教育解釋,主要有兩個發力點:

第一、學額有增長空間 。自文達集團的債務危機發生以來,教育部門給予文達學院及中專學校的招生計劃受了較大的影響,重整完成後,學校的招生計劃會有較大的增長空間;

第二、學費的增長。安徽省教育廳等主管部門於2018年,下發了《關於推進放開民辦教育收費試點工作有關事項的通知》,規定自2018年秋季學期開始,將放開民辦教育收費試點範圍擴大到所有民辦普通高校和民辦職業院校,包括民辦普通本科高校、民辦高職高專院校、民辦普通中等專業學校、民辦技工院校等。學費由1.1萬提高到了1.6萬,未來的增長潛力巨大。

財華社除過關注民生教育如何整合收購過來的資源,使其實現盈利之外,還關注到民生教育2019年淨利潤出現小幅下滑,賬上現金也只有7.53億元,似乎並不支持公司花6億元收購?

收購是否會導致公司現金流緊張?

對於民生教育淨利潤由2018年半年度的2.18億元,下滑至2019年半年度的2.07億元,財華社在公司半年報中找到了原因。

半年度淨利潤出現下滑,主要是公司調整了未變現的匯兌虧損,購股權開支及收購事項產生的認沽期權負債利息,另外,2018年同期有6000多萬元的投資收益(按市場公允值計算),在2019年受市場波動影響投資收益下降到90萬元左右,若撇除按公平值計入損益的股權投資收益,調整後淨利增長38.9%。

此外,收購事項否會使公司現金流緊張?如果從民生教育報表看,似乎確實如此。財華社針對此疑問,向民生教育提問,公司表示,截至2019年6月30日的現金約人民幣7.53億元,但集團在2019年9月份收取了新學年的學費和住宿費,扣除日常資本開支後,可支配及動用的現金約超過人民幣10億元。

另外,為了集團的發展,民生教育已經在2018年做了兩個「雙100」的融資渠道項目,分别是跟工商銀行重慶分行簽訂戰略合作協議,獲得人民幣100億的意向性融資,利率是人民銀行基準利率。另外也跟中金資本成立了人民幣100億的教育產業併購基金,作為日後集團在項目併購及發展的融資渠道的需求。

PE、PB均處於歷史低位

最後,我們再來看看該公司在二級市場的估值。

根據WIND數據顯示,截至2019年12月5日,民生教育的股價收盤報收每股1.33港元,市盈率14.95倍,市淨率1.33倍。

市盈率和市淨率均處於上市以來的低位,那麽,對投資人是否意味著是個不錯的機會呢?

以下是財華社對美圖公司重點問題的採訪問答:

1.此次貴司收購的3家院校文達電子、文達學院及中專學校的合併報表從2017年來的營收在增長,但淨利潤都虧損,且2018年和2019年前9個月虧損力度加大,為何公司要收購?

回復: 基於項目的背景,以及標的學校的稀缺性和增長性,公司認為本次收購有利於加大在中東部地區的佈局,主要有以下幾個考慮因素:

(1)達成重整投資協議。交易的背景是我們於2017年8月份就和原股東等相關方簽署了投資協議和框架協議。但由於原股東文達集團的債務情況比較復雜,經過我們與原股東、債權人、法院和管理人的多次協商和共同努力,終於達成了重整投資協議,我們認為這代表著文達項目取得了實質性的進展。

(2)標的的稀缺性。 文達學院是位於安徽省合肥市的獨立設置的民辦本科高校,這類標的全國只有一百餘所,十分稀缺。學校既以本科層次為主,又具備專科、專升本、繼續教育的辦學資格,可以說是一個民辦高校的「全牌照」。此外,文達學院佔地近700畝,土地性質全部為出讓教育用地,證照齊全,市場上這類可供併購的標的極為稀缺。學校虧損主要是由於受到文達電子等關聯單位的債務拖累所致,是臨時性的,有其特殊的背景。重整計劃執行後,學校資產歷史存在的抵質押等全部解除,債務除約定承擔的2億元人民幣之外,全部剝離。 本次文達電子、文達學院、中專學校、藍天飛院的重整得到了省市各主管部門、法院、債權人、管理人的高度關注,為學校未來發展解除了沉重的歷史包袱;

(3)標的學費學額的雙增長。一是學額有增長空間 。自文達集團的債務危機發生以來,教育部門給予文達學院及中專學校的招生計劃受了較大的影響,重整完成後,學校的招生計劃會有較大的增長空間;二是學費的增長。安徽省教育廳等主管部門於2018年下發了《關於推進放開民辦教育收費試點工作有關事項的通知》,規定自2018年秋季學期開始,將放開民辦教育收費試點範圍擴大到所有民辦普通高校和民辦職業院校,包括民辦普通本科高校、民辦高職高專院校、民辦普通中等專業學校、民辦技工院校等。學費由1.1萬提高到了1.6萬,未來的增長潛力巨大。

(4)交易架構風險可控 。根據投資重整協議,投資到文達電子、文達學院及中專學校為人民幣5億元,用於償債資金;投資到藍天飛院為人民幣1億元,用於藍天飛院的發展。另外文達學院等三所學校承債務人民幣2億元,另外有人民幣3億元分期的貸款安排(按人民銀行基準利率收取利息),以上付款的先決條件主要是在學校舉辦人變更,公司落實相應的股權和權益之後才支付。待重整方案經法院批準過後,集團可以馬上先託管三所學校,對學校實現全面的管理。

2.文達學院主要提供本科、大專學院、成人教育,收購後為民生教育帶來13930名學生,如何整合公司資源來幫助收購公司扭虧為盈?

回復:(1)學校層面收到文達集團的債務危機影響,對學校的營運及成本效益都帶來負面的影響,本公司認為這次重組完成後,除2億元承債外,債務剝離幹淨,資產抵質押解除,學校的發展將會步入正軌。

(2)集團一直以來都是深耕高等教育領域,管理團隊已經有超過20年非常豐富的高校營運經驗,通過學校學額及學費的增長及優化管理架構及成本為學校扭虧為盈。

3.藍天飛院在2017年的營收僅82萬元,2018年403萬元,近兩年虧損近2000萬元,今年前9個月營收不足百萬,虧損達11百萬元的原因何在?

回復: 主要是因為之前文達集團的債務危機,影響了藍天飛院的招生及發展。

4.藍天學院2017年至今營收不足600萬元,且虧損力度近3000萬元,為何耗資1億元(遠超藍天學院營收規模)收購51%股權?

回復: 藍天飛院是少數在國内擁有《商業非運輸航空經營運營人運行合格證》及《通用航空企業經營許可證》的飛行培訓學校,現在學校有7架飛機。公司認為飛行員培訓市場潛力非常大,營業規模主要是因為之前文達集團債務危機影響了學院的發展。公司看好通航領域的發展以及對飛行員培訓的市場需求。

5.藍天飛院是私用和商用飛行駕駛執照培訓及航空專業培訓,民生教育沒有航空專業培訓的教育經驗,為何要收購?

回復:藍天飛院和中專學校以及文達學院是文達集團債務危機爆發後,維持正常經營的教育資產。整個教育資產是通盤考慮在重整投資計劃之内的,公司看好通航領域的發展以及對飛行員培訓的市場需求。此外,文達學院、中專學校和藍天飛院在專業設置方面有協同,未來目標是打通航空專業的學歷教育和職業教育。

6.公司今年中期的期末現金及現金等價物較去年年末大幅縮減54.5%至7.53億元,本次6億元收購,是否加緊公司現金流,影響公司未來運營?

回復: (1)公司截至2019年6月30日的現金約人民幣7.53億元,但集團在2019年9月份收取了新學年的學費和住宿費,扣除日常資本開支後,可支配及動用的現金約超過人民幣10億元。

(2)另外,為了集團未來的發展,集團已經在2018年做了兩個「雙100」的融資渠道項目,分别是跟工商銀行重慶分行簽訂戰略合作協議,獲得人民幣100億的意向性融資,利率是人民銀行基準利率。 另外也跟中金資本成立了人民幣100億的教育產業併購基金,作為日後集團在項目併購及發展的融資渠道的需求。

(3)考慮到現在集團的負債比率約15%左右,集團會一直尋找成本低的融資渠道,為集團日後的發展作資金儲備。

7.截至2019年6月30日,公司在校學生總人數達74,450名,較2018年6月30日大幅增長71.8%。今年上半年營收同比增長66.45%,但淨利潤卻下降4.95%,是否擴張速度過快,影響公司的經營?

回復:2019年中期,經調整後淨利潤為2.33億,同比增長2.5%,主要調整了未變現的匯兌虧損,購股權開支及收購事項產生的認沽期權負債利息,另外2018年同期有6000多萬元的投資收益(按市場公允值計算),在2019年受市場波動影響投資收益下降到90萬元左右,若撇除按公平值計入損益的股權投資收益,調整後淨利增長38.9%。

8.10月13日公告,子公司重慶夢卓獲得明世在線、民生在線、目標學校(標的主體)的委託管理權,是否從傳統線下教育、重資產、穩健增長向線上教育、輕資產、高速增長業態進行佈局?

回復: 集團將會以高等教育為核心,雙線發展以本科為主的傳統線下校園教育和在線高等教育。

明世在線現在有11萬學生,其中9萬是專科課程以上的學生。考慮到線上業務的高增長性以及佈局線上教育,與線下校園教育有很大協同效應,公司未來發展將圍繞線上線下雙輪驅動。

9.公司的市盈率(TTM)15低於行業水平平均值23,公司股價是上市來較低水平,是否有回購計劃來提振股價,增強投資者信心?

回復:本公司暫時沒有相關的計劃,如有相關安排將按照上市規則進行披露。

10.民促法出台後,對公司中長期戰略有何影響?

回復: 民促法出台首次以立法的形式明確民辦教育可以依法選擇營利性或非營利性,這在民辦教育發展歷史上是里程碑,是重大利好。公司主營民辦高等教育,有依法選擇分類登記的權利,中長期戰略不受影響,我們將圍繞以本科為主的高等教育,通過線上線下雙輪驅動來帶動業務的快速發展。

11.公司對海外市場的佈局如何?對一線城市的高校是否有佈局想法?

回復: 集團現階段對於海外拓展的步伐還是參股為主,我們主要關注海外地區辦學層次比較高的潛在標的,以本科以上辦學層次為主,目標是希望能夠與集團在國内的學校創造業務上的協同效應。我們也會關注一線城市的高校,以及毛入學率低於全國水平地區的高校。