導言:在馬拉松界的係列賽中,渣打係好評如潮。在主營業務銀行金融方面,渣打的表現又如何?

秋風起,沉寂了一個夏天的馬拉松賽季即將拉開帷幕。說到馬拉松就不得不提渣打馬拉松係列,是世界規模最大的馬拉松比賽,在東非和東南亞的主要城市舉辦,其中港馬更是世界聞名的金級道路賽。

用冠名馬拉松賽事進行打卡式品牌宣傳,渣打(02888-HK)做得非常成功,目前舉辦渣打馬拉松賽事的城市包括印度孟買、迪拜、吉隆坡、東非肯尼亞内羅畢、曼谷、福克蘭群島斯坦利港(南美)、英國澤西、新加坡、中國香港、中國台北等,均為渣打的主要地區市場。在馬拉松取得好口碑的同時,渣打的主營業務——銀行金融服務表現如何?

擴張過急-重組-虧損-扭虧-回升

渣打的地區覆蓋主要劃分為大中華及北亞地區、東盟及南亞地區、非洲及中東地區和歐洲及美洲地區市場;提供的服務類别包括企業及機構銀行業務、零售銀行業務、商業銀行業務、私人銀行業務等。

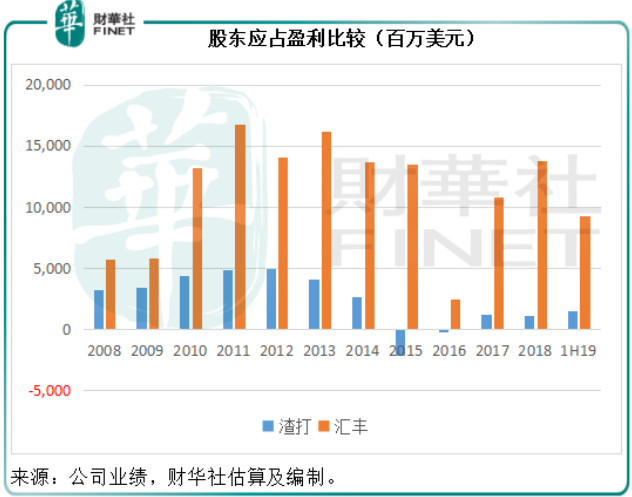

回顧渣打的發展歷程,前幾年由於過度放貸、新興市場的表現低於預期以及不利的監管影響,導致當時大力擴張新興市場的渣打2014年業績大跌。不過2015年,新的管理團隊入駐對該集團進行了重大重組,從而產生23.6億美元的虧損,不過在第二年即2016年,虧損額縮小至4.78億美元,到2017年扭虧為盈,此後逐步回升,見下圖。

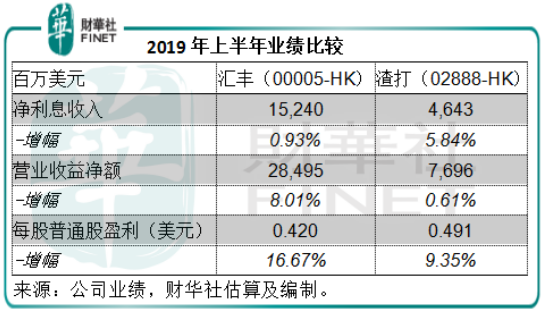

2019年上半年,渣打的經營收入同比增長0.61%,至76.96億美元,其中淨利息收入同比增長5.84%,至46.43億美元,佔經營收入的60.33%,淨利息收入增長主要得益於平均計息資產規模同比增幅高於平均計息負債增幅,同時淨收益率提升了3個基點,至1.32%。

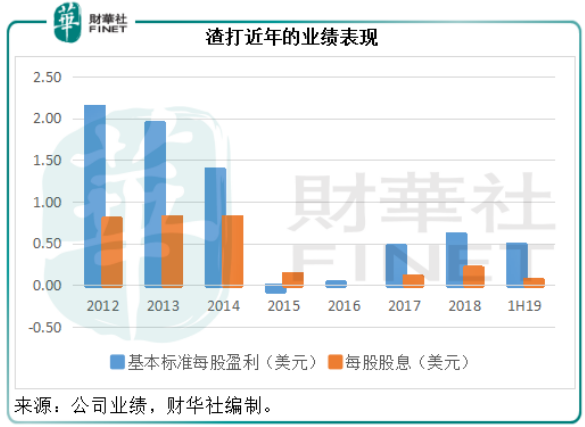

由於經營支出下降了3%,信貸減值下降13%,正收入對成本增長差為4%,因此除稅前基本溢利同比增長11%,至26.09億美元。每股盈利按年增長9.35%,至0.491美元,相當於2018年全年每股盈利的79.97%。

如果與自己比較,渣打的上半年業績表現還不錯。那麽與同行匯豐(00005-HK)相比又如何?

與匯豐的比較

同為香港發鈔行的渣打與匯豐有許多同與不同,相同之處是都以英國倫敦為總部,都以中國香港為主要市場,都是業務覆蓋全球的百年銀行集團。

但是,它們的不同之處更多:

1.渣打的歐美業務比重小於匯豐:2019年上半年,匯豐的歐洲和美洲業務經調整收入合共佔其未扣減内部項目前合計收入(下同)的46.03%,亞洲業務佔比為49.45%,中東及北非佔4.51%。同期,渣打的歐洲及美洲業務基本收入佔總收入的10.32%,大中華及北亞地區的佔比為40.02%,東盟及南亞地區的佔比為27.75%,非洲及中東地區的收入佔比為17.41%。

由此可見,匯豐專注於歐美和亞洲業務,渣打主打亞洲和非洲業務,尤其新興市場。香港業務方面,匯豐香港經調整收入的佔比(扣減内部項目前)為31.79%,而渣打的香港基本收入佔比則為24.09%。

2.渣打的企業及機構銀行業務佔比較大,而相對來說匯豐的零售銀行業務佔比或較大。2019年上半年,渣打企業及機構銀行業務分部的經調整收入佔比為48.12%,除稅前基本溢利佔比為51.90%;零售銀行業務收入佔比為27.73%,除稅前基本溢利佔比為23.69%。而匯豐期内零售銀行及財富管理業務的營業收益淨額佔比為41.60%,經調整除稅前利潤佔比為35.48%。

3.渣打的淨利息收入佔比較高,非利息收入佔比較低,2019年上半年其淨利息收入佔經營收入的60.33%;期内匯豐的淨利息收益佔比為40.07%。

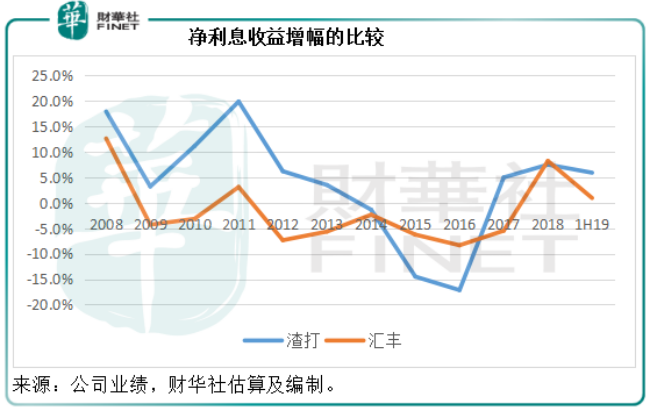

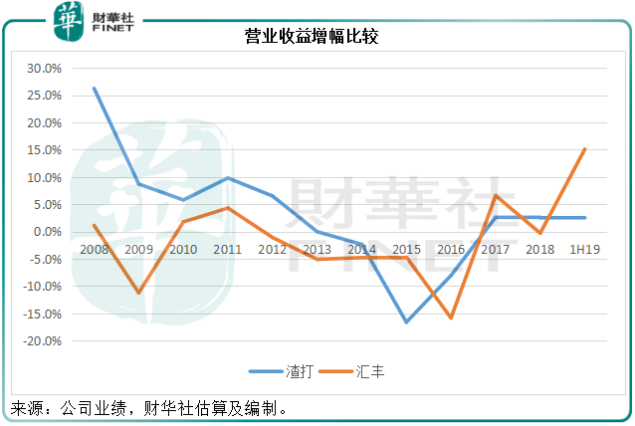

4.相比較而言,渣打前幾年的業務收益增長相對更為進取,但是波動性也較大,見下圖。

2008年至2013年,渣打的淨利息收入增幅一直高於匯豐,但是從2015年開始大幅下跌,這或與我們在前文提到的重組有關。到2019年上半年,淨利息收入增幅又重新跑赢匯豐。從圖形來看,雖然渣打的增長勢頭較為強勁,但是波動性也很大,所以導致2015年至2016年的調整。

再來看營業收益表現,匯豐的營業收益增幅波動也較大,2019年上半年的增幅更顯著跑赢渣打。從圖形來看,渣打的營業收益增長走勢大致與淨利息收益增長一致,這是因為渣打的大部分營業收益為淨利息收益,而匯豐的非利息收益佔比相對較大。匯豐的2019年上半年非利息收益中包含多項波動性較大的按公允值計算項目,這些項目通常受到市況的影響,所以波動性很大。

盈利表現方面,與過往相比,匯豐和渣打上半年表現都不錯,但匯豐的盈利顯著高於渣打,盈利能力也較後者優勝。2019年上半年,渣打的有形股東權益回報提升了88個基點,至8.4%,匯豐的有形股東權益回報則提升了150個基點,至11.2%。

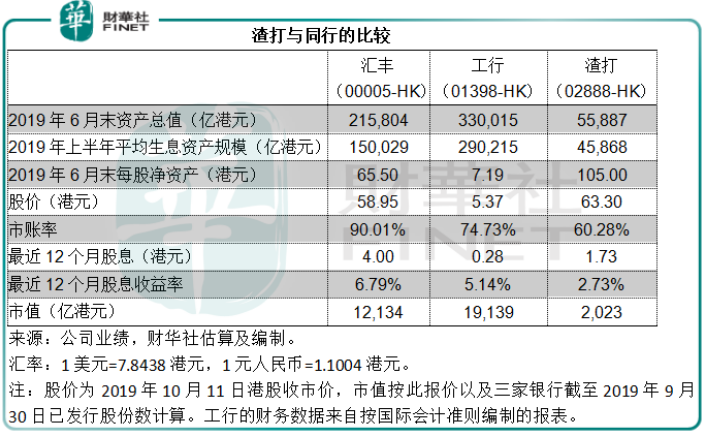

為何渣打估值偏低?

按2019年10月11日的港股收市價計算,渣打的市賬率只有60.28%,遠低於匯豐的90.01%。與最大的國有商業銀行工行(01398-HK)74.73%相比,估值也明顯較低。筆者猜測,淨利息收益率較同行低、利潤率低於匯豐等是主要的原因。此外,從股息來看,匯豐和工行最近12個月的股息收益率分别達到6.79%和5.14%,而渣打只有2.73%,這可能也是其估值較低的原因。

渣打前景如何?

在2019年上半年的業績發佈會上,管理層表示第二季全球不明朗因素沒有對其業績構成重大影響,但下半年全球經濟下行風險或有所增加,預計2019年全年貸款增長率或為低單位數,而渣打上半年的客戶貸款及墊款較年初增加2.74%。

渣打在業績會上還指出,2019年上半年的信貸質量有所提升,信貸減值同比下降13%,減少了39百萬美元,其中包括私人銀行業務回撥48百萬美元,貸款損失率由2018年的21個基點減少至17個基點。

渣打推出了10億美元的回購計劃,在業績發佈會上,管理層表示已收購並註銷價值7.4億美元的股份(截至2019年7月26日),並將在第三季末之前完成其餘的回購。財華社根據其後發佈的公告估算,渣打在2019年7月26日之後至9月末合共註銷了3539.79萬股,相當於當前已發行股份數的1.13%。若按照2019年10月11日的收市價計算,或值2.857億美元(財華社估算)。以此來看渣打已完成今年的回購計劃。渣打表示扣除10億美元股份回購計劃影響後的普通股權一級資本比率為13.5%,處於13%-14%的目標範圍,若資本比率超越此範圍,將可能繼續回購。

展望未來,該行表示未來仍對大中華地區有信心,並認為大中華區將繼續是增長驅動力。其目標是在2021年將全年有形股本權益回報率提升至10%以上。2019年上半年,渣打的年化有形股本權益回報率為8.4%,而匯豐為11.2%,以此來看,渣打仍需加把勁。

總結

來到10月,下半年已經過了一半,形勢也變得更加明朗。再回顧渣打上半年的業績和展望,渣打的預判是合理的,但是我們都知道下半年全球經濟環境比想象中變化更大,貿易保護主義泛濫令全球經濟的不確定性增加,央行有繼續推出寬松措施的趨勢,而香港下半年經濟下滑嚴重,這些都可能令渣打下半年的業績表現受壓。

已經擁有過百年歷史的渣打明顯是深谙馬拉松精神的選手,從其早前因為擴張過急而適時重組並取得成果可見一斑。在科技迅猛發展的今天,渣打成為最早順應時代潮流試圖用科技改變命運的國際金融集團之一,例如爭取虛擬銀行牌照,參與區塊鏈開發,加速數碼轉型,佈局金融科技等等。創新之所以成為創新,是因為前無古人,注定是孤獨的,在這場耐力賽中,渣打是鐵了心緊貼潮流,說不定這會成為下個十年的加速神器。

渣打在2018年的「港股100強」評選中順利入榜,排名77。考慮到2019年下半年的經濟形勢,渣打在新一年的榜單中能否保持排名?擅長馬拉松冠名的渣打又能否用馬拉松精神超越競爭對手?財華社將密切跟蹤港股100強的表現。