近日,新能源汽車領域兩名CEO備受輿論關照,一位是馬斯克,一位是雷軍,前者成為特朗普的入幕之賓,主管機構效率與新能源發展,而後者則一直是「米粉」的團寵,被喊去擰螺絲的雷軍,憑借一張擺拍「睡在車間」圖片上熱搜。

被稱為「雷佈斯」的雷軍,與有意參照喬佈斯蘋果(AAPL.US)思維的馬斯克,似乎越來越相似。就連小米汽車SU7剛推出時,也被與特斯拉(TSLA.US)的Model 3相提並論。

但事實上,小米(01810.HK)與特斯拉仍有著天壤之别。

產業模式不同

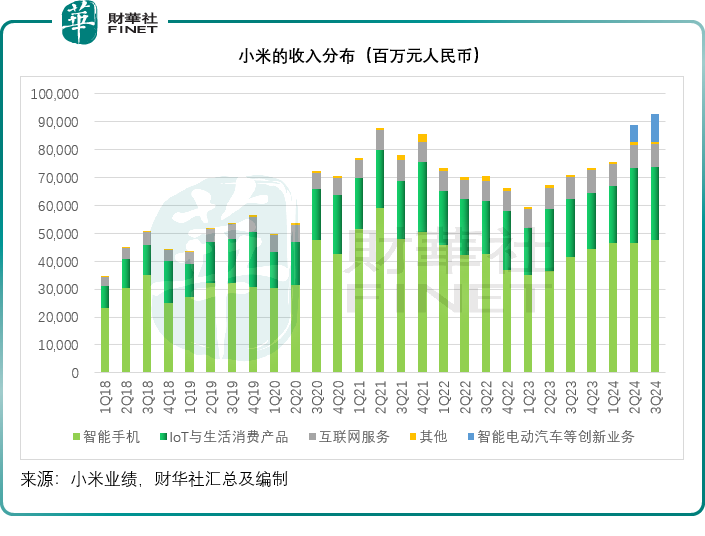

小米造車,更多是構建一個品項,與小米的其他軟硬件產品結合,形成一個閉環的品牌服務生態體系,為「米粉」提供更多元和更多層次的服務,從這個角度來看,小米汽車其實是小米品牌生態的一個部分,與小米手機、其他小米電子產品同等重要。

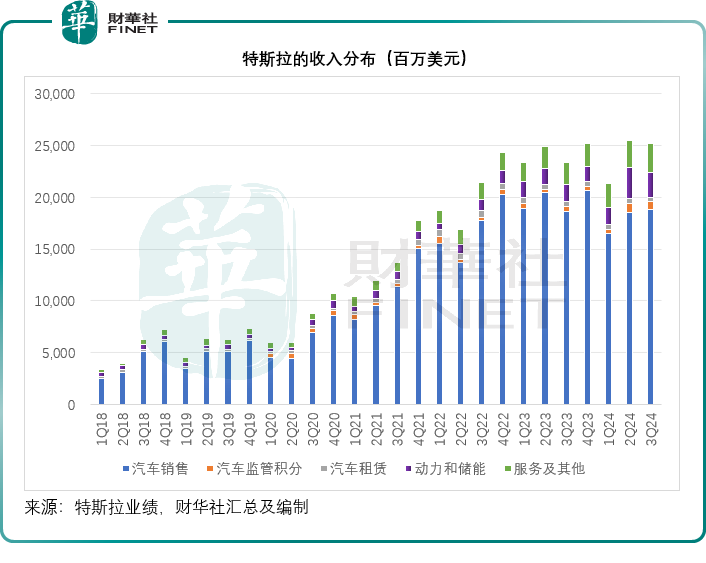

特斯拉内部的版圖,則更多是圍繞造車而來,又從造車鋪展開去。例如特斯拉的主營業務包括汽車銷售、汽車租賃、軟件服務、動力和儲能,以汽車銷售這條產業鏈為核心,衍生出更多的服務體系——包括汽車租賃、FSD軟件服務、儲能等。

在核心的汽車業務環節,特斯拉從生產開始覆蓋到銷售與軟件服務,颠覆了傳統汽車銷售的模式——在過去的傳統品牌汽車主要通過經銷商來迅速搶佔市場,而特斯拉則開辟了自營店,來實現服務的完善與變現,這種模式也為如今的「新勢力」乃至小米所沿襲。

資源投入不同

與此同時,特斯拉的研發和專注力不僅放在軟件的升級上,更是通過不斷優化工藝來實現規模效益的提升,包括自研自產AI芯片和建設電池廠,通過降低對外部供應商的依賴來提升產品品質和採購議價力。

小米則不太一樣,舉個簡單的例子,就資本開支而言,特斯拉的資本開支主要用在升級生產設施、上遊(如電池技術)制造能力、超充網絡和投資自動駕駛或其他AI技術上,而小米在注重智能電動汽車等創新產業的同時,也不落下對手機及AIoT的資本投資,2024年第3季,小米於手機及AIoT的資本開支投入為13.17億元人民幣,而對智能電動汽車等創新產業的資本開支投入為18.68億元人民幣,可見小米對品牌生態的主要產品都同樣重視。

運營邏輯不同

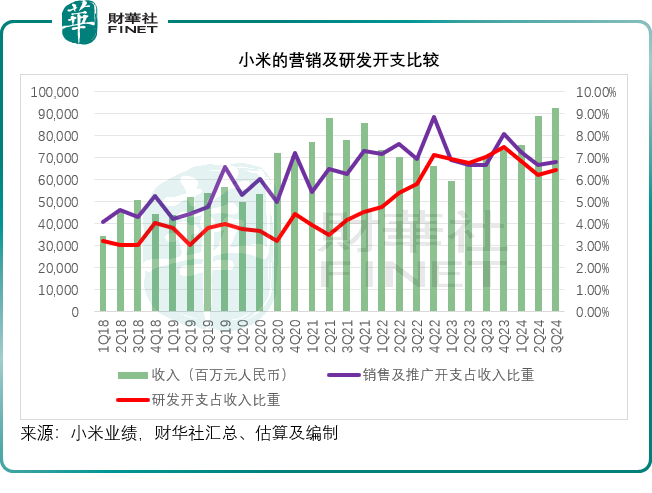

小米通過生態系統内各個產品以及交叉使用吸流,形成完整的小米服務體系,提升用戶體驗、使用率和黏性,也因此,小米更注重營銷,即使造車促使小米增加對研發的投入,但其仍沒有放棄對營銷的關注,雷軍的社交賬號評論區更成為「米粉」的「許願池」,小米在近日推出最新款分區洗衣機時,就在公眾號推文提到,該產品正是依據「米粉」在「許願池」的提議而研發。

見下圖,小米當前營銷及推廣開支佔收入的比重仍高於研發開支。

馬斯克則在特斯拉以外,組建他個人的獨角獸企業,可以的話與特斯拉形成協同效應,不可以的話,自己鬧著玩。例如他貸巨額收購的推特,也就是現在的X,可以說是他營銷策略的一個延伸,特斯拉極少做品牌廣告,也甚少進行品牌公關,馬斯克的理念是通過社交平台的達人推薦、門店直播等來進行促銷宣傳,這也是他收購X的一個動機。

仿照蘋果的做法,特斯拉再通過硬件的吸流,而拓展高利潤的軟件和服務收入,這也是馬斯克如此賣力推銷FSD和Robotaxi的用意,因為這些服務能夠產生更高的利潤。

2024年第3季,小米銷售及推廣開支加上行政開支在内的經營支出佔總收入的比重達到8.32%,前三季的這一佔比為8.48%,而研發開支的2024年第3季佔比為6.44%,前三季佔比為6.47%。

相比之下,特斯拉2024年第3季的營銷與行政開支合共佔收入比重為4.71%,前三季的這一比例為5.33%,而第3季和前三季的研發開支佔收入比則分别為4.13%和4.53%。

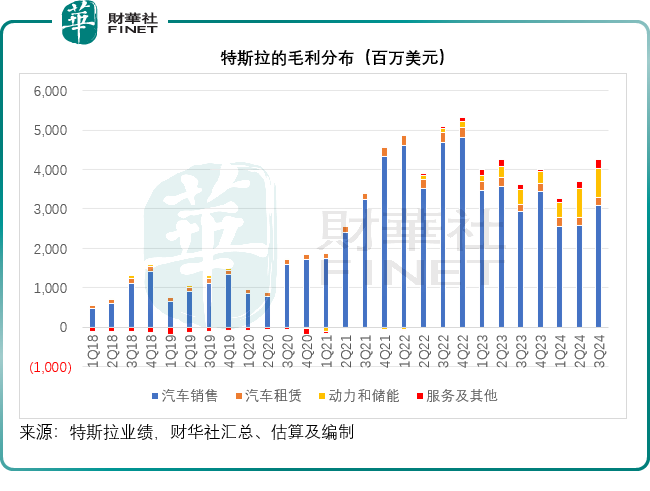

從現階段來看,特斯拉的FSD仍在投入階段,Robotaxi也只有時間而沒有詳情,特斯拉服務業務的飛輪仍未轉起來。

2024年第3季,特斯拉的服務及其他業務分部貢獻收入27.90億美元,按年增長28.81%,分部毛利率有所提升,按年提升2.86個百分點,至8.82%。雖然利潤率有所提升,但該業務的規模尚未形成,在現階段仍未見規模效應推動的利潤率擴張。

相較而言,蘋果2024年9月財季服務分部毛利率高達74.03%,截至2024年9月末止12個月的毛利率達到73.88%,可見特斯拉仍有很長的路要走。

小米則不同,小米憑借手機和消費電子產品累積的品牌實力,已實現了相當可觀的服務收入,也為其賣車奠定了基礎,只是小米的服務收入主要來自其品牌影響力,以廣告和遊戲業務為主,或尚未形成能軟件變現的體系。但不管如何,這已為其帶來可觀的利潤。

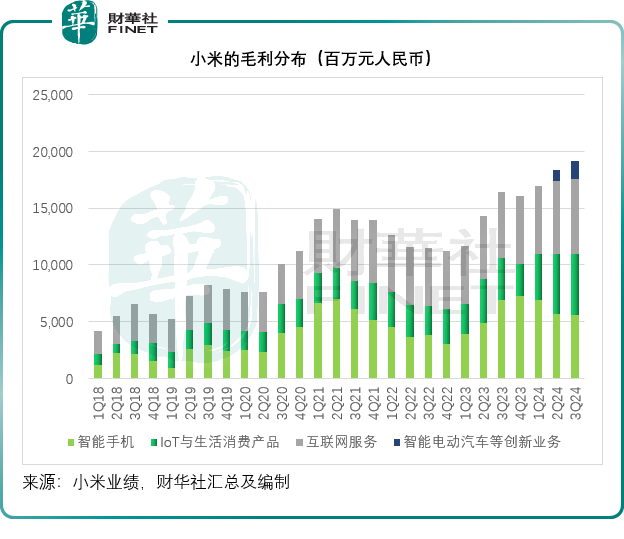

2024年第3季,小米的互聯網服務收入為84.63億元人民幣,僅佔其總收入的9.15%,但該業務分部的毛利率高達77.45%,是遠高於智能手機業務的11.69%、物聯網與生活消費品的20.76%以及智能電動汽車業務的17.12%,為小米最大的毛利來源,佔了總毛利的34.71%。

總結

小米與特斯拉的業務經營模式與理念存在很大的不同。儘管小米的智能電動汽車等創新業務分部在推出第二個季度就實現了大幅度的毛利率提升,於2024年第3季達到了17.12%的水平,高於特斯拉同期的汽車銷售毛利率16.40%,卻並不能就此斷定小米汽車比特斯拉有優勢,因為其運營的邏輯存在很大的差别。

此外,從量能上來看,小米今年以來已實現累計生產10萬輛新車的目標,並將衝刺2024年全年交付13萬輛新車的新目標。目前小米汽車由北京經開區的一期工廠生產,該工廠產能或為15萬輛,而小米正在鄰近開發二期廠房,產能或也為15萬輛,但要到2025年才能投產。

從交付量來看,其產能使用率已到達一個比較高的水平,小米汽車要承接住流量,其現有工廠將超產能運作,而新工廠投產將增加小米的開支,這有可能對其未來的毛利率帶來壓力。就目前的產能來看,小米汽車要提升毛利率,或主要通過優化產品組合——即增加高定價產品的銷售比重來實現。

特斯拉截至2024年9月末止12個月的全球汽車產量為181萬輛,其產能為235萬輛,這意味著特斯拉除了能通過優化產品組合外,還能通過產能使用率的提升——即通過促銷增加全年產量,來提升毛利率。

另外,小米能通過其他產品與服務的聯動,協同汽車業務,來互為促進。特斯拉則主要通過垂直整合和優化工藝來提升盈利表現。

所以,不存在誰的業務模式更優勝,而只是取決於誰能有效利用自身現有資源來實現利潤最大化,超越自己就是赢家。