資產增值、保值一直是中產階級的焦慮,前兩年國内股票市場持續下挫、P2P暴雷、比特幣暴跌,中產隨便踩中哪一個,財富都將會大幅縮水,但幸運的是,作為國民資產最大的蓄水池房地產,前兩年走出一波大牛市。

地產的走牛,雖然使大批的中產階級保住了財富,但從租售比指標以及國家積極抑製房屋價格來看,中國房屋價格整體存在泡沫這是確定的,短期這種泡沫會不會破裂不好說,但對於一些房屋投資者來說,風險已經不小了(房屋的投資是自帶槓桿的)。

那麽,進入2019年投資者該選擇哪些投資品種,才可以實現資產的增值、保值?

今天,財華社帶大家來梳理梳理前幾年一直被投資者所唾棄的中國股市,有沒有出現投資機會。

A股、港股估值均進入歷史底部

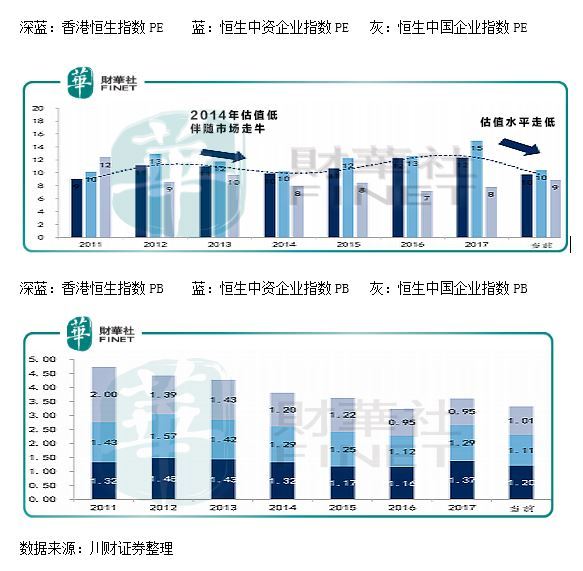

首先,我們來看看港股,根據川財證券1月13日公佈的深度報告數據顯示,香港的三大股指恒生指數、中資企業指數、中國企業指數,整體市盈率和市淨率已經進入近十年底部區域,如果在仔細看,我們會發現恒生中資企業指數不管是市盈率還是市淨率已經進入近十年的絕對低位(PE:10倍;PB:1.11倍),如果從大家對投資回報率的預期,以及歷史經驗來看,在此位置經濟如不發生大的波動,指數出現底的概率非常大。

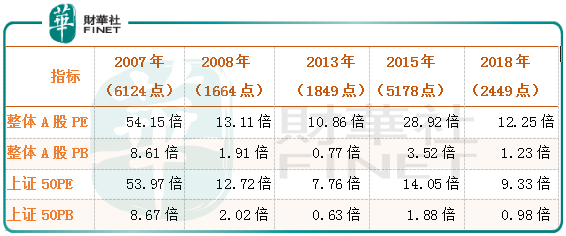

接下來,我們再來看看A股,三年的持續殺估值,使A股高估的那一部分公司估值下跌了約七、八成,也使得整體的估值水平進入合理、偏低的位置。

歷史數據看,在2018年上證指數最低到2449點,市盈率(PE)12.25倍,市淨率(PB)為1.23倍;此估值水平僅次於歷史上2013年上證指數1849點時的估值水平,高於2008年金融危機時候1664點時的估值水平,如果在細心點我們會發現,代表中國的大藍籌指數上證50,市盈率已經跌到10倍以下,結合歷史數據來看,現在的A股整體也是出現了投資機會。

數據來源:WIND

别忘了,這隻是2018年數據,如果2019年港股的半年報和A股的一季報逐漸披露,兩市的估值水平還要向下修正。

到這里有人會說,兩市指數估值雖然低,但經濟也不好啊,我們也不反對這種說法,根據歷史數據看,股市的短期走牛和經濟關係不大,長期看股市的漲跌一定和經濟走勢成正比,例如,2014年A股出現短期快牛以及2017年港股全年出現的大牛市,都是與經濟波動關係不大,主要是由於市場的悲觀預期導緻指數出現極度低估之後,隻要有點利好消息的刺激,股市則可能出現快速走牛。

穩經濟有望實現預期差

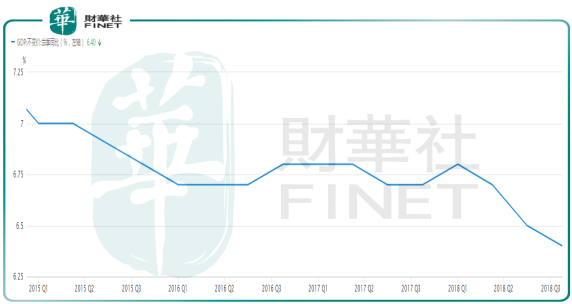

關於今年經濟增速,市場一緻預期都不樂觀,不然2018年股市也不會出現持續性殺跌,尤其是一季度,貿易戰帶來的影響會開始顯現,但也沒必要悲觀,畢竟像中國這麽大經濟體量的國家,GDP保持6.0%以上的增速放眼全世界還是很快的。

圖片來源:蘿蔔投研

當然,我們所能看到了,國家肯定也可以看到,首先,對於大家一直比較擔心的貿易戰、人民幣貶值問題,都已經在穩中向好的局面推進,人民幣近期兌美元走出一波上升趨勢,緩解了資本外流的壓力,貿易戰也達成階段性協議,今年上半年也有望達成全面和解的迹象。

在政策上,今年來發改委出台政策推動消費增長,促進汽車、家電等的消費;財政政策減免小微企業的稅收、提高個人所得稅徵收額等,預計今年財政政策還會出台更大力度的減免稅收政策,這些都會在一定程度上支撐經濟下滑的趨勢。

總結:

綜上所述,A股、港股兩市的估值都已經進入歷史底部區域,如果單從這個指標看,兩市都非常具有長期投資價值,如果再結合經濟狀況看,大家對於經濟增速的擔憂隨著各項穩經濟的政策出台,未來投資者也有望實現預期扭轉。

最後我們借用大投資家芒格先生的話做總結,「宏觀是我們所必須承受的,微觀才是我們有所作為的地方」。

文:鄭鵬超