上週,美聯儲以50個基點的「非常規」方式開啓了新的降息週期,標誌着自2022年初以來的緊縮政策正式結束。這一決策的背景和影響值得深入探討。 $標普500(.SPX)$

降息的程度與路徑 美聯儲此次降息50個基點,意在迅速應對潛在的經濟增長壓力。

儘管市場普遍對降息持積極態度,但也存在對經濟衰退的擔憂。鮑威爾在此背景下強調,當前並沒有明顯的衰退跡象,且未來的降息路徑將更加平緩。

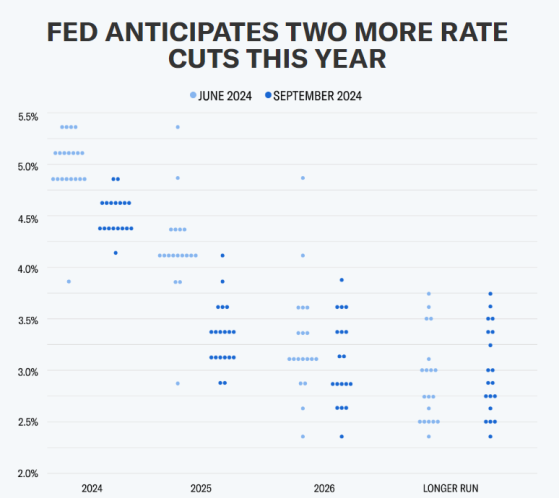

根據美聯儲的「點陣圖」,年內可能還有50個基點的降息空間,而整體降息週期預計到2026年將達到200個基點。這與CME期貨市場對年內75個基點、2025年再降200個基點的預期存在明顯差異,後者顯得更加激進。

重點影響領域

隨着融資成本進一步下降,存量需求將得到激發。

例如,如果30年期抵押貸款利率能降至5%,將可能刺激更多房主出售房產,從而改善供需關係。

從資產配置角度來看,當前市場環境下應關注短債、地產鏈和工業金屬等受益於降息的資產。 $iShares 0-3 Month Treasury Bond ETF(SGOV)$ $黃銅主連 2412(HGmain)$

歷史經驗表明,在降息初期,分母資產(如美債、黃金)表現較好 $SPDR黃金ETF(GLD)$ ,而隨着寬鬆效果逐步顯現,分子資產(如銅、美股)將開始跑贏市場。 $標普500ETF(SPY)$ $納指100ETF(QQQ)$