智通財經APP獲悉,債券交易員曾經很難預測美聯儲會把利率提高到何種程度,但他們發現利率下降也同樣令人煩惱。

TCW Group Inc.的全球利率聯席主管Jamie Patton確信,即便寬鬆政策迅速出臺,力度也不夠大,美國短期國債仍有足夠的空間繼續上漲。“美聯儲將不得不以比市場預期更快、更激進的速度降息,”她表示。

摩根大通資產管理公司的Bob Michele持不同看法。他認爲,隨着經濟持續增長(儘管速度有所放緩),債券市場已經走在美聯儲前面太遠了。因此,他更青睞利息更高的公司債券,而不是美國國債。

美聯儲降息在即,美債“先漲爲敬”

美聯儲在9月18日的會議上開始降息幾乎已成定局,這將是自2020年以來的首次降息。僅這一前景就已經導致債券價格大幅飆升,因爲交易員們試圖搶在降息之前採取行動,這帶來了市場再次被疫情後經濟顛覆的風險。而疫情後美國經濟的韌性一直令美聯儲和華爾街的預測者感到驚訝。

上週五,美國勞工部的就業報告凸顯了前景的不確定性。8月份,就業人數以14.2萬人的速度增長,低於預期,創下自2020年年中以來最弱的三個月就業增長。但經濟放緩的幅度還不足以改變對美聯儲未來幾個月放鬆政策的速度和幅度的預期。

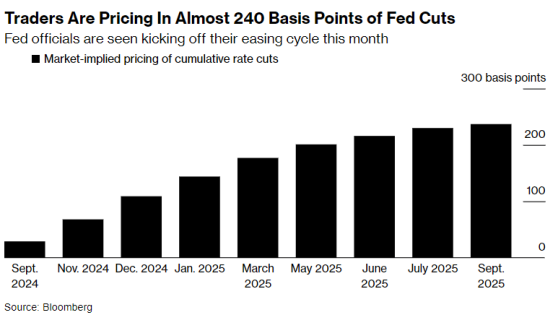

交易員預計美聯儲將降息近240個基點

交易員們仍然認爲,美聯儲本月降息25個基點的可能性最大,不過花旗和其他一些銀行的交易員押注降息50個基點。美聯儲目前的目標利率在5.25%至5.5%之間。從掉期市場的價格來看,到2025年中期,利率將降至3%左右,大致在被視爲對經濟增長中性的水平附近。

政策前景難料,美債漲勢面臨風險

但自疫情以來,美聯儲的行動一再讓交易員措手不及。他們曾預計通脹飆升將是短暫的,因此低估了利率會升到多高。然後,他們過早地押注美聯儲準備轉向降息,結果遭受了新一輪的打擊。

這引發了一些關於債券價格是否再次上漲過快的質疑。與美聯儲關鍵政策利率密切相關的兩年期美國國債收益率已從4月底的逾5%跌至3.7%左右——足以反映美聯儲五次會議各降息25個基點的預期。更低的借貸成本也影響到了公司債券和股票價格,在美聯儲不採取任何行動的情況下緩解了金融狀況。

“美聯儲需要降息,我們都知道這一點,但問題是降息的速度,”先鋒高級投資組合經理John Madziyire表示。該公司管理着9.7萬億美元的資產。他表示,自近期債券市場上漲以來,他的公司對債市採取了“策略性做空傾向”。

他表示:“如果美聯儲變得激進,開始降息50個基點,使金融環境更加寬鬆,那麼我們就有可能再次出現通脹加速。”

不過,到目前爲止,通脹一直朝着正確的方向發展:經濟學家預測定於週三公佈的8月份消費者價格指數(CPI)同比上漲2.6%,這將是自2021年以來的最小增幅。在9月17日至18日的會議之前,美聯儲官員幾乎不會給出新的指引,因爲他們正處於傳統緘默期。

目前,經濟學家大多預測美國經濟將避免萎縮,這使得美國股市保持在歷史高點附近,儘管最近出現了下滑。

摩根大通的全球固定收益首席投資官Michele預計,美聯儲最終只需要將基準利率下調75至125個基點,這與1990年代中期的情況類似。當時,即使在美聯儲將利率翻倍至6%之後,經濟仍在繼續擴張,美聯儲隨後僅小幅下調利率。

他表示:“我們唯一能達成共識的軟着陸是 1995 年。我發現當時與現在有很多相似之處。”

Nuveen的首席投資官Saira Malik也對市場領先美聯儲的程度表示懷疑。美國國債在過去四個月上漲,創下自2021年以來最長的連漲紀錄,當時美聯儲還沒有開始加息。

但她認爲,市場可能會有些失望。她表示:“美聯儲的降息速度將放緩,而不是加快,因爲美國經濟並未處於衰退的邊緣。”她預計,10年期美國國債收益率可能會從目前的3.7%左右回升至4%。“美國國債走得有點太遠、太快了。”