恆指公司最近消息顯示,將優化12 個月平均市值的計算方法及長時間停牌的處理方式。

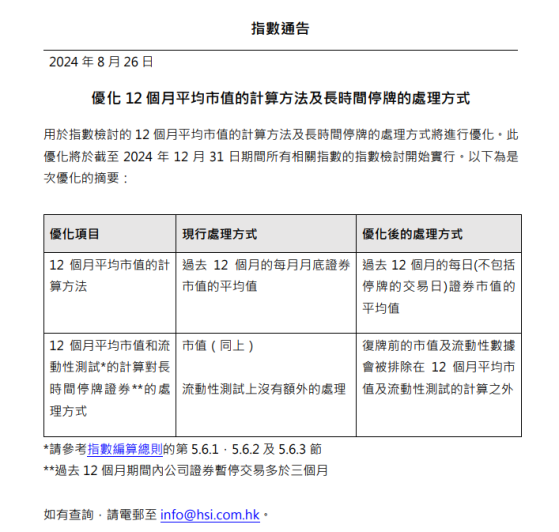

最主要的變化是“12個月平均市值的計算方法”從“過去12個月的每月月底證券市值的平均值”變成了“過去12個月的每日(不包括停牌交易日)證券市值的平均值”。

換句話說,從12個特定的交易日數字取平均,變成260多個交易日數字(若無停牌)取平均,實質上就等於是過去一年的每日平均市值。

影響有多大呢?

這是整體編制規則的調整,用“巨震”來形容也毫不爲過——

在舊的《指數編算總則》(如下)中,“市值排名”和“綜合市值排名”的定義就與“12個月平均市值”相關。

也就是說,在過去,在討論恆生指數檢討的背景下,大家只要見到沒有加限定詞的“市值”表述,指的都是12個月底數據的平均。

說白了就是,極端情況下,只要一隻股票在每個月的最後一天的市值符合要求,就可以繼續待在對應市值範圍的成分股裏面。其中恆生大型股的市值要求是前80%,而恆生中型股是80%~95%,恆生小型股是最後5%。

這種極端的做法雖然並不大行其道,但在緊急情況下,利用這個規則稍微做一做,可以起到四兩撥千斤的效果。

舉個例子,假如某一隻股票,曾經符合恆生綜合指數的市值要求,且位於前95%,於是被納入港股通。但近期由於股價下跌,已經連續11個月的月末平均市值低於40億港元,那麼如果本月月底的時候市值繼續低於40億港元,則就要被剔除港股通。而一旦剔除港股通的悲慘命運我們在昨天的文章已經有所分析。

那麼爲了不被剔除港股通,公司可以通過管理層與大股東齊心合力,在月末的時候把價格做上去,使之高於某個數值,使之12個月平均下來的平均市值高於40億港元,於是可以免於被剔除。且由於舊的計算方法只考慮月末,所以只要管理層和大股東在月末做一做,維持平均市值高於40億,則公司可以一直維持恆生大中型指數成分股的地位,以及港股通的地位。

所以事實上,以前所謂的市值管理,只需要每個月管理那麼一兩天就足夠了。

而現在,規則變了,全部玩法都要變了。

最高危的是那些過去12月市值接近跌破40億港元的股份。由市場力量導致自然下跌的股份,管理層與大股東每月末做一做股價,也許還有這個資金實力;但如果要求他每天都維持市值在40億以上,每天都要面對山呼海嘯的賣盤,則任何人都將力不從心。就連美股的回購大戶蘋果——日復一日,每天上億美金的天量回購,10年來也不會只註銷了5%的股份而已。

同理,對那些本來預備火線衝擊港股通的小市值標的公司,(詳見《港股新股“火線入通”各顯神通!背後的邏輯和真相是什麼?》),市值管理操作難度也要增加不少。

從市場經驗看,一些上市企業也往往通過回購、大股東增持來進行市值管理,尤其是在下行趨勢中穩定股價,保證本企業仍居某些指數成分股中。未來,回購的節奏或因規則的改變相應有所調整。

值得一提的是,本次規則的調整並未涉及成交量流通比率的調整。這個計算公式沒有變化:

流通量方面,“中位數”比“平均數”更好進行管理。大股東的合理增持和減持,都可以用來提升股票流通量,維持一定的流通比率要求。

中長期來看,一些基本面條件並不差的股份可能會選擇私有化來保全估值。因爲一旦被剔除港股通,則會有大量被動投資者無條件拋售,而這種拋售與估值無關,目的就是把持倉降到零,導致市場的價值發現功能喪失。對此私有化可能是唯一出路。

據統計,截至上半年,港股市場已經有24只股份私有化。其中關注度較高的有魏橋紡織、復宏漢霖等。當然有些妖孽公司通過放出私有化的消息做股價,被這種玩法坑害的股民不在少數,但近年來越來越多基本面沒毛病、單純是估值低到極度屈辱而私有化。

轉身離場的背影之下,是一句“把錢還給你們,我不玩了”,以及破碎的心。

不難看出,此次的市值計算規則調整,恆生指數公司的初心是好的,也就是,把投資者與上市公司參與市場交易的重心迴歸到公司基本面上來。其次是通過規則的改變,清理老千股、殭屍股、垃圾股。

但是對於市場流動性乾枯的當下,許多正經的、基本面無傷的公司,也被迫淪爲與有問題的公司同列,此時改變市值計算規則,提高市值管理難度,就難免有點無差別攻擊的味道了。

做一個簡單的統計,截至今日收盤,香港主板股票共2711只,其中市值低於50億港元的有2105只,佔比高達爲77.6%。而成交金額低於1億港元的竟然有1900只,佔到總股份數量的70%!這些驚人的數字充分揭示了港股市場流動性枯竭的本質。

這些股份當中的很大一部分,至少市值在20億以上的,應該不是老千股,甚至基本面也沒有太大問題。甚至有不少都是在過去3~4年之間跌去至少一半以上市值的股份。換句話說,在流動性正常的條件下,這些股份維持百億市值是不成問題的。但今天,卻都淪落到連港股通標的都維持不住的地位。

港股市場的改革多年以來一直在持續,近6~8年以來,確實取得了不錯的成果,主要體現在同股不同權的科技創新型企業上市(W類股份)、美國中概股迴歸(包括第二上市)、以及一系列創新藥企業的上市(B類股份,亦稱“18A”股份)。這些都極大地提升了港股市場的融資功能和投資價值。

而港股通,曾經作爲內地資金參與港股市場,增加市場繁榮度,以及提高內地資金投資配置選擇的一個途徑,在當下,隨着外資話語逐步弱化,退守少數巨企的背景下,卻幾乎成了爲絕大多數中小股份提供流動性的唯一渠道。

所以,如今的港股公司,尤其是中小盤股份,才越來越關注港股通。上市IPO已經不足以獲得流動性,必須要接通港股通這根輸液管,纔算是徹底獲得穩定。但是隨着近年來行情持續下跌,越來越多公司跌出港股通門檻,一旦剔除港股通則很難東山再起。

這也就是昨天19家公司聯名呼籲“港股通擴容”以及“暫緩執行剔除”的原因。

而今天恆生指數公司修改市值規則,似乎也增加了公司維持港股通標的的難度,不免令投資者和上市公司再度心生畏懼。

事當從經,亦可從權。股改的本意是去腐生肌,這就要在存量和增量兩個層面入手。一方面排出死水,將維持在股市多年的垃圾股老千股殭屍股清理退市,另一方面引入活水,將更多的優質企業吸引到港股上市。

要知道,2020年之前,港股一直是全球最大的融資市場,甚至超過美國納斯達克。且每年幾乎都有明星IPO登陸港股,像2017年的衆安保險、2018年小米、美團,2020年的中芯國際等等,2019年更是憑藉阿里、中煙、百威亞太等巨型IPO冠絕全球各大股票交易所。

但自2020年IPO高峯之後,接近4年的時間裏,港股市場的融資功能幾乎喪失,雖然還有公司在上,但融資金額越來越小,丐版發行、首日破發、以及解禁大跌等現象頻繁發生,投資者與企業的信心都瀕臨崩潰的邊緣。

這自然有全球流動性收緊的外部因素在。但也有增量改革停滯的原因在。規則調整總是在盯着存量,小修小補,大失所望。

總體來講,隨着美聯儲降息的腳步越來越近,全球流動性寬鬆週期即將到來,而港股市場流動性枯竭的局面將大爲扭轉。黎明前的黑暗,投資者與企業只有堅持下去,靜待東方破曉。