智通財經APP獲悉,在本月初高風險資產的回落中,摩根大通資產管理公司(JPMorgan Asset Management)、M&G Investments和英傑華(Aviva Investors)等投資者紛紛增持了新興市場債券。儘管一些基金經理警告稱,如果美國經濟衰退的擔憂再次浮現,投資者可能會撤資,但其他人則預計美聯儲將逐步放鬆貨幣政策,這將增加發展中國家高收益資產的吸引力。一些風險偏好較高的基金經理建議關注烏克蘭和厄瓜多爾等市場的高收益債券。

摩根大通駐倫敦的新興市場債務全球主管Pierre-Yves Bareau管理着520億美元的新興市場債務,他認爲新興市場債券今年有望實現兩位數的回報。他指出,400個基點的利差對投資者來說具有吸引力,但這並不是危機時期的利差。

各類資產的反彈都非常迅速。根據彭博指數,如果新興市場美元主權債券和公司債券能夠保持目前的漲幅,那麼它們的年回報率將超過8%,幾乎是同等美國債券收益率的兩倍。

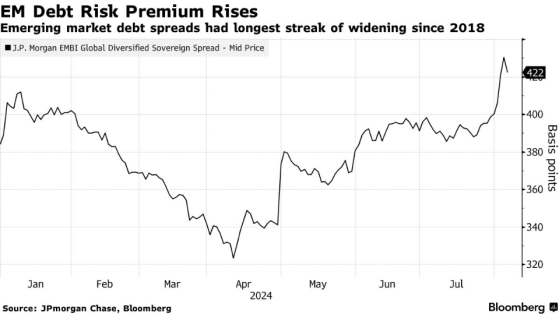

然而,8月初由於對美國經濟數據疲軟和日本加息的擔憂,股市暴跌,導致投資者對持有新興市場主權債券而非美國政府債券的額外收益率要求連續九天上升,創下了約六年來最長的連漲紀錄。在截至8月7日的一週內,全球新興市場債券基金流出了約4億美元。

倫敦Mackay Shields新興市場聯席主管Philip Fielding表示,他不會過度解讀近期的價格波動,因爲新興市場已經適應了這種高利率環境。Aviva Investors Global Services的新興市場債務主管Liam Spillane則認爲,這次回落爲他們提供了投資一些高收益、具有特色的債券的機會,例如厄瓜多爾或烏克蘭。M&G Investments的Claudia Calich則利用利差擴大的機會增持了祕魯債券。

儘管如此,並非所有人都認爲市場的疲軟是暫時的。一些投資者擔心,如果美聯儲爲了應對疲軟的經濟數據而降息,而不是因爲通脹放緩,那麼新一輪的風險規避情緒可能會引發。木星資產管理公司的首席基金經理Vikram Rahul Aggarwal表示,他持有的硬通貨新興市場債券數量處於多年來的最低水平,他指出地緣政治前景充滿挑戰,全球經濟數據的明顯惡化將對發展中國家的外幣債券產生不利影響。

道富環球投資管理公司的新興市場債務主管Jennifer Taylor強調,必須明確美聯儲降息的原因。如果是因爲美國陷入衰退,那麼這對大多數風險資產來說都是壞消息,包括新興市場債務。

與此同時,摩根大通的Pierre-Yves Bareau正在"更多地參與"亞洲市場。他的基本預測是,隨着經濟放緩和美聯儲的降息,美國將避免衰退,投資者將從新興市場創歷史新高的收益率中受益。他認爲,發展中國家爲那些過度依賴美國市場的投資者提供了實現投資組合多元化和獲取回報的途徑。

"更多投資者將關注新興市場。" Bareau總結道。

彭博指數顯示,週五新興市場主權美元債券的平均收益率爲7.4%,比五年平均水平高出約1個百分點,幾乎是2021年1月收益率的兩倍。