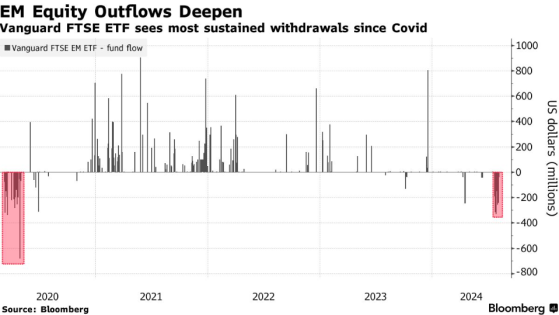

智通財經APP獲悉,美國投資者正從新興市場股票撤資,導致先鋒集團(Vanguard Group)旗下規模達750億美元的新興市場股票基金遭遇自2020年疫情引發的市場拋售以來最長的資金外流週期。

截至週三,先鋒富時新興市場ETF(VWO.US)已連續10天出現淨撤資,累計撤資額達21.2億美元。該基金的最大持股爲芯片製造商及人工智能公司臺積電。貝萊德的iShares新興市場股票基金也面臨資金外流。

儘管市場在週一暴跌後經歷了9個月來最大的兩日反彈,但發展中國家股市的情緒依舊低迷。Strategas Securities LLC的ETF和技術策略師Todd Sohn指出,ETF資金的流出可能意味着大型投資者正在清算他們在新興市場的頭寸。

Sohn表示:“考慮到過去一週資金持續流出,持有先鋒富時新興市場ETF的大規模投資者可能會減少他們的持倉。這通常意味着投資者將從該資產類別撤資,或許不是完全撤出,但至少會減少其在資產配置中的比重。”

在最近的市場動盪中,亞洲股市表現不佳,尤其是科技股如臺積電,投資者開始質疑大規模的人工智能投資是否能滿足市場的高回報預期。

MSCI新興市場指數下跌0.5%,在週一大跌4.2%後,隨後兩天反彈了3.3%。該指數本週一度跌破200日移動均線,這是自1月份以來的首次,許多交易員會參考這一指標來判斷市場趨勢和潛在的阻力位。

與此同時,分析師繼續上調MSCI指數成分股公司未來12個月的利潤預期,這已經是連續第九週上調,達到了兩年來的最高水平。

期權交易員對新興市場股票的悲觀情緒也有所減弱,相對於他們對美國股票的悲觀看法,這種情緒的差異正在縮小。具體來說,芝加哥期權交易所(CBOE)的新興市場和美國隱含波動率指標之間的差距在週一降至自2020年3月以來的最低水平。

隱含波動率是市場對未來波動性的預期,通常與市場參與者的不確定性和恐慌情緒相關。這裏的"差距"可能指的是兩個指標的相對水平。如果新興市場的隱含波動率下降,或者美國市場的隱含波動率上升,兩者之間的差距就會縮小。這可能表明市場對新興市場股票的擔憂正在減少,或者對美國市場的擔憂在增加,或者兩者同時發生。

儘管美國投資者可能因爲短期的市場不確定性而撤資新興市場,但分析師上調利潤預期可能是基於對公司長期增長潛力的信心。