多年來,精明的交易者通過押注芝加哥期權交易所波動率指數(VIX,恐慌指數)下降而獲得了鉅額回報。

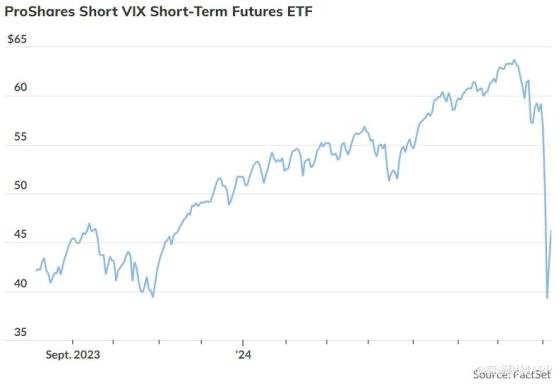

智通財經APP獲悉,自新冠疫情崩盤以來,這一交易一直是一個穩定的賺錢機器。即使在2022年熊市期間,當標普500指數從1月高點到10月低點下跌了大約25%時,VIX的上漲幅度也不足以迫使這一交易平倉。

但當芝加哥期權交易所波動率指數在兩天內大幅飆升時,所有持有“短波動率”頭寸的交易者都遭受了巨大損失。

根據ProShares Short VIX Short-Term Futures ETF的表現——該ETF大致模擬了這一策略的回報——交易者自2023年底以來積累的所有收益都被抹去了。

野村證券的Charlie McElligott在過去一年中密切關注了短波動率交易的增加,以及系統性交易者和量化基金採用的其他策略。

幾個月來,McElligott一直警告稱,這些頭寸的劇烈平倉可能會引發“波動事件”,導致VIX飆升至危機水平。這在週一終於發生了,當時VIX在盤中一度上漲近200%,突破65點,這是該指數推出30多年來的最大波動,遠超過標普500指數的跌幅。

VIX是根據與大盤指數掛鉤的期權合約的交易活動計算得出的。

需要指出的是,短波動率交易並不是唯一一種變得危險擁擠的流行策略。拋售的一個原因是系統性和自由裁量基金在很大程度上發現自己暴露在相同的交易中。對日元的空頭押注是最近幾天被平倉的一種共識交易。對美國大型科技股的看漲押注是另一種。

許多人將週一股市混亂歸咎於日元套息交易的平倉,但McElligott認爲,其他擁擠交易的巨大損失可能也加劇了拋售。

McElligott表示,隨着市場崩盤,投資者對對沖需求的衡量指標達到了前所未有的恐慌水平。看跌期權需求相對於看漲期權需求的看跌偏斜飆升,與VIX和基於該指數的期貨合約相關的期權需求的VVIX指數也同樣飆升。

McElligott指出,一些交易者在“舔舐傷口”,但那些能夠向其基金的風險管理者證明自己可以重返市場的交易者可能已經抓住機會了。

理由也很充分。週三,McElligott提供了回測數據,顯示在類似週一的波動性飆升後押注波動率下降歷來能帶來極具吸引力的回報,根據之前九次類似事件的中位數數據,一年後VIX下降了超過60%。

根據McElligott的數據,VIX飆升爲押注其進一步下降提供了理想機會。這些數據足以讓許多波動率風險溢價領域的交易者“垂涎欲滴”。

這一情況在週三已經開始顯現,根據道瓊斯市場數據,VIX在過去兩天內下跌超過41%至22.83,創下其歷史上最大的兩天跌幅。

McElligott表示,隨着資金迴流,短波動率交易,加上股息收入ETF和結構性產品的期權拋售,將再次開始抑制波動性。這應該有助於在市場中重新注入一定的穩定因素,直到下一次大規模拋售的到來。