投資慧眼Insights - 科技股輪轉延續、科技巨頭財報遜色、日圓套利交易引發風險資產拋售潮,美股持續承壓,PCE指數暫時減緩市場壓力。接下來,超級央行週和超級財報週齊共振,科技股能否逆風翻盤?

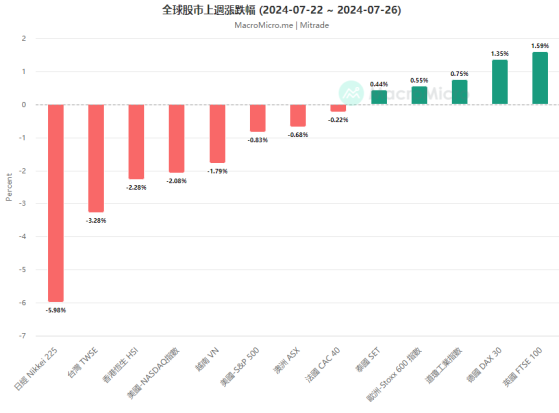

市場回顧上週(07/22-07/26),主要股票市場漲跌不一,美國科技股下行拖累日股台股,避險情緒施壓港股,而道瓊指數四週連漲,泛歐股指小幅上漲,上週五PCE指數的公佈部分緩解股市壓力。

美股三大指數繼續分化,撤離科技股風潮延續,那斯達克指數跌1.79%,標普500指數跌0.83%,而道瓊指數漲0.75%、錄得兩個月以來首次四週連陽,小盤股羅素2000指數漲3.47%且為三週連漲。

科技「七巨頭」再次齊跌,Q2利潤兩位數超預期下滑的特斯拉一週跌超8%,廣告業務放緩的谷歌跌6%,輝達跌4.1%,蘋果、微軟跌近3%;台積電美股跌2.3%。下調全年財測的醫療設備大廠Dexcom績後大跌41%,AI助力財報好於預期的IBM一週漲近5%,營收利潤低於預期的聯合包裹UPS一週跌11.3%。

上週日圓套利交易逆轉,日幣強勢反彈利空日本出口商,疊加美國科技股下行的因素,日經225指數大跌6%,陷入技術性調整區間。

日幣套息交易平倉帶來全球風險資產拋售,港股跌2.28%,創4月底以來最低。美國科技巨頭財報遜色拖累AI板塊,台股上週兩週連跌並跌破季線。有分析指出AI股遇到四大阻力:盈利未持續加速上調、歐洲對AI使用和隱私監管問題、風險偏好限制和市場動能變化。

科技股拋售和不少歐洲明星股業績不見喜壓制上週歐股,不過晚些時候有所反彈。Stoxx 50指數跌0.73%,Stoxx 600指數跌0.55%。在上週40多家公佈財報的MSCI歐洲指數成分公司中,僅約一半企業利潤超過預期。巴黎2024奧運會開幕式前,法國CAC 40指數上漲1.22%。

【全球股市上週漲跌幅,來源:MacroMicro,日期:07/22~07/26】

科技財報黯淡加劇輪動,PCE指數緩解壓力上週的美股市場依舊圍繞「科技股逆轉」行情交易,特斯拉和谷歌不那麼令人滿意的財報更是加劇了科技股拋售情緒,不過隨後放緩的PCE指數驅動週五大盤反彈。

大型科技股的輪動重挫那斯達克100指數在最近兩週下跌8%。市場關注大量科技巨頭的大量AI支出如何為企業帶來收益,也就是AI貨幣化的能力。

Center首席投資長James Abate表示,「人們越來越擔心,大量人工智慧支出的投資回報會進一步變得遙遠,或者不想人們想象的那樣有利可圖,這正在波及整個半導體產業鏈和所有AI相關股票。」

美銀股票和量化策略師Ohsung Kwon表示,「感覺我們正在從人工智慧的“告訴我”敘事,轉向“展示”敘事。」

截至上週五收盤,今年一些漲幅領先的AI股票已經大幅回落,比如「AI晶片霸主」輝達Nvidia股價已從6月18日的曆史新高下跌17%、生產資料中心所需伺服器的戴爾Dell股價已較5月峰值下跌37%,「AI新寵」SMCI股價較三月已大跌40%。

上週最重磅的經濟數據當屬聯準會最青睞的通膨指標——美國PCE物價指數。上週五公佈的數據顯示,美國6月PCE指數年率從5月的2.6%回落至2.5%,為近五個月最低,略高於預期的2.4%;核心PCE指數年率2.6%,持平前值,為2021年3月以來最低。

High Frequency Economics首席美國經濟學家Rubeela Farooqi評論稱,「從聯準會的角度看,我們認為數據顯示,通膨和勞動力市場狀況都取得了足夠的進展,這為政策製定者在9月降息打開了大門。」

有分析稱,聯準會青睞的通膨指標在6月溫和上升,消費者支出保持穩固,疊加上週四公佈的第二季GDP超預期增長,美國經濟釋放更多「軟著陸」信號。

最新數據顯示,美國2024年第二季GDP年率初值為2.8%,私營部門庫存投資和個人消費支出增長加速。

通膨放緩驅動聯準會降息,經濟保持強勁增強了人們對更廣泛股票板塊的關注。7月以來,金融股和工業股的表現都勝過科技股,投資人預計這些板塊對經濟敏感的板塊將在更低利率、債務負擔較高的情況下表現更佳。

信安資產管理公司的George Maris表示,「我們已經看到了小盤股的這種優勢,這是幾十年來從未見過的大幅輪動。當我們看到獲利可能擴大並復甦時,你會看到人們對那些小型股的更大熱情。這種輪換將產生持久的力量。」

LPL Financial的Quincy Krosby稱,「降息的前景有助於支撐小型企業的激增。不過,人們普遍擔心,由於小型股需要堅實的經濟前景,美國經濟疲軟可能很容易阻礙投資人的興趣。」

唱空美股再升溫,熊市年底將至?人們越來越擔心美國科技股勢頭的減弱,不少分析師和機構也持相對悲觀的看法。

美銀上週二(23日)表示,該行客戶此前一週淨賣出超70億美元的美國股票,為2020年11月以來最大減持力度。其中,機構客戶連續兩週領跑拋售,對衝基金三週來首次資金淨流出。

曾準確預言美國1987年股災和本世紀初次貸危機的知名投資人Jim Rogers近日發聲,當前美股環境顯示出牛市衰退、而非牛市強盛的跡象,預計最快年底、最晚明年美國股市將恢復熊市。

他指出了幾方面的擔憂:越來越來投資人湧入股市往往是牛市後期的特徵、市場廣度下降和各國政府債務水平高企。

花旗上週研究指出,賀錦麗成為新總統候選人後,川普勝率有所下降,市場正將目光從政治轉向經濟基本面。該行警告稱,近期公佈的一係列數據正引發經濟衰退恐慌,美股下半年可能會因此面臨回檔風險。

四大巨頭財報來襲,美股面臨最險一週在特斯拉和谷歌財報公佈引發AI回報擔憂後,本週將看到七巨頭中的四家公佈最新業績:微軟、蘋果、亞馬遜和Meta。

市場普遍關註微軟的雲端運算業務的增長和AI方面的進展,關注蘋果公司iPhone在華銷售和AI進程。投資人也將從亞馬遜財報中尋找亞馬遜Prime Day的預期財務影響和AWS及AI應用等,也將繼續關註Meta公司的AI驅動用戶增長情況和AI支出情況。

LPL Financial的Krosby認為,本周將發佈的大量大型科技公司的獲利報告,對試圖在經濟數據好壞參半、受歷史性負面季節性因素影響的背景下尋找方向的市場而言,這將是一次至關重要的考驗。

Jonestrading首席市場策略師表示,「這些財報(獲利)確實非常重要。如果不能超出預期,那麼我認為這可以解釋為AI沒有按照人們希望的方式發展。」

Franklin Templeton Investment Solutions的高級副總裁Max Gokhman表示,本周的目標將是前所未有的,而且逆風也將一如既往的強勁。

本週財經前瞻:聯準會、科技財報、非農本週,「超級央行週」和「超級財報週」兩座大山來襲,美股市場將面臨經濟數據與降息、企業財報獲利等諸多不確定性。

聯準會將於當地時間週三7月31日(台灣時間週四凌晨)公佈利率決議,聯準會主席隨後將召開新聞發佈會。市場預計,聯準會7月會議將繼續按兵不動,維持聯邦基金利率在5.25%~5.50%區間。

不過,有分析預計本次會議聲明中將釋放更明確的降息信號。「新聯準會通訊社」Nick Timiraos發文稱,雖然7月降息可能性很小,但官員們將在會議結束後發出降息信號,為9月政策轉向做好準備。

此外,本週日本央行和英國央行也將召開貨幣政策會議,預計日央行維持利率不變但將公佈縮減購債規模計劃,英國央行可能會在本次會議進行四年來首次降息。

數據方面,本週五將公佈美國7月非農人口數據,預計新增非農就業人數將從上月的20.6萬回落至18.5人,失業率維持在4.1%。

財報方面,週二微軟、週三Meta、週四蘋果和亞馬遜將公佈的財報備受關註,另外麥當勞(MCD.US)、輝瑞(PFE.US)、寶潔(PG.US)、Paypal(PYPL.US)、超微公司AMD、波音(BA.US)、高通(QCOM.US)、ARM Holdings、英特爾(INTC.US)、雪佛龍(CVX.US)和埃克森美孚(XOM.US)等科技、消費和能源諸多領域的企業也將公佈最新業績。

市場觀點隨著聯準會降息的臨近,不管是內部的科技股向小盤股的輪動,還是外部美日利差縮窄預期導致套息交易逆轉並牽引風險資產拋售,長期依賴科技巨頭漲勢的美股牛市都將面臨巨大回檔壓力。

鑒於近期數據基本上都指向經濟保持韌性且通膨放緩的方向,預計科技企業財報將對股價有著更舉足輕重的影響。估值高企的背景下,投資人將變得更加挑剔,即便是過去一季的業績超預期,AI相關的任何瑕疵都有可能被放大。

原文鏈接