智通財經APP注意到,一個至關重要的通脹數據將有助於確定賭注的命運。押注美國收益率曲線將朝着更陡峭的方向正常化的押注,突然看起來像幾個月來一樣不錯。

拜登總統6月27日在辯論中的表現似乎爲唐納德·特朗普重新入主白宮鋪平了道路,這一消息最初得到了提振。在此之後,花旗集團、摩根大通和摩根士丹利等銀行的策略師紛紛吹捧所謂的特朗普交易。他們的想法是,共和黨在關稅、移民和赤字方面的政策將導致投資者對長期國債的收益率提出更高的要求。

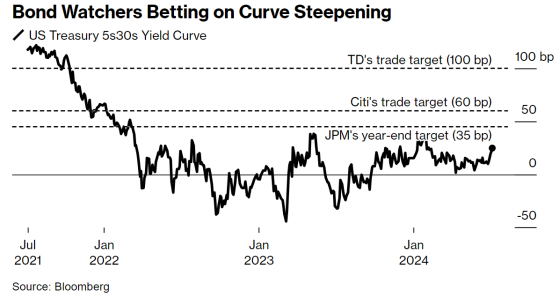

上週五股市再次上漲,就業市場走軟的新跡象增強了市場對美聯儲今年將降息的預期,推動短期國債收益率大幅下跌。數據公佈後,一個受到密切關注的收益率曲線指標——5年期和30年期國債收益率之差——達到了2月份以來的最大水平。

美聯儲的寬鬆政策被視爲押注更陡的主要驅動因素,這讓市場更加關注本週即將公佈的通脹數據。

一項調查顯示,消費者價格可能以1月份以來最慢的速度上漲。進一步反通脹的證據可能會消除增陡計劃成功的一個主要障礙:美聯儲官員一直在暗示,他們不準備降息。

康寧北美首席投資官Cindy Beaulieu表示:“由於通脹和財政政策導致的利率陡化趨勢還將繼續。”

在年初,這筆交易也成爲市場熱議話題,因爲投資者在進入 2024 年時押注美聯儲將降息。然而,經濟復甦和通脹堅挺令寬鬆政策的押注落空。6 月 27 日,美國債券市場在辯論前幾個小時收盤時,5 年期和 30 年期債券收益率之間的差距較年底縮小了約 5 個基點。換句話說,這筆交易是失敗的。

雖然政治發展引發了其復甦,但更可持續的舉措需要美聯儲大幅降息。這將使短期收益率下降幅度超過長期收益率,從而產生交易員所說的牛市陡化走勢。

策略師 Ira Jersey和Christopher Cain 表示,“雖然短期內美國國債收益率曲線可能繼續趨陡,但我們認爲,一旦美聯儲開始降息週期,近期的熊市趨陡可能很快會轉爲牛市趨陡……雖然收益率曲線牛市或熊市都有趨於平緩的時期,但曲線的大幅波動與前端的波動有關,這表明美聯儲政策是收益率曲線走向的關鍵。”

但幾乎沒有跡象表明經濟衰退程度會促使美聯儲立即出手救助。政策制定者似乎也沒有足夠的信心相信通脹會得到充分降溫。

Amerant Investments Inc. 首席投資官Baylor Lancaster-Samuel表示:“當我們查看最近的就業和通脹數據時,我們認爲本週期不需要大幅降息。美聯儲在 2025 年之前繼續將利率維持在限制水平肯定存在風險。因此,風險在於我們不會很快迎來如此激進的牛市。”

高盛集團的策略師也對收益率曲線變陡持懷疑態度。他們預計,第四季度 5 至 30 年收益率曲線與當前水平基本持平。

策略師Bill Zu指出,特朗普在任期間發起與中國的貿易戰時,收益率下降,曲線趨於平緩,因爲關稅對生產率和增長造成了壓力。

此外,在兩位候選人的政策下,美國赤字前景的差異相對較小,這表明任何基於選舉結果的供應驅動收益率重新定價都應該“最多是溫和的”。

另一方面,道明證券的策略師預計,5 年期和 30 年期債券收益率之間的利差最終將從現在開始翻兩番,達到 100 個基點。美聯儲降息是這一預測不可或缺的一部分,該行自去年以來一直堅持這一預測。但道明證券的Gennadiy Goldberg和他的團隊上個月底寫道,無論 11 月哪個政黨獲勝,高赤字的威脅也同樣存在。

Janus Henderson Investors 美國固定收益主管Greg Wilensky表示,他“適度”配置了更陡峭的曲線,增持了 5 年期債券,減持了較長期債券。他表示,經濟狀況將是該策略的主要觸發因素,而不是政治因素。

“我們希望看到的數據能夠增加實現軟着陸的可能性,美聯儲可以開始降息,”他說。“這對陡化利率的投資者來說是個好消息。”