美國經濟數據顯示,在截至2024年6月22日單周首次申領失業金救濟人數減少6,000人,至23.3萬,低於市場預期的23.6萬。但是,連續第二周申領失業金救濟人數卻達到24.3萬,觸達10個月高位。與此同時,截至2024年6月15日當周續請失業金人數增加1.8萬,至183.9萬人,高於預期的182.4萬人,為2021年11月以來的最高,這或預示著勞動力市場有所松動。

美聯儲議息重點考慮的兩大因素,一是通脹,一是就業。就業市場有所松動,有可能會動搖美聯儲對於未來利率走勢的決策。

在幾個小時後,美國將公佈備受注視的PCE通脹數據,若通脹率高於預期,再考慮到以上的就業表現,美聯儲延遲降息的可能性將大幅增加,也就是說,高利率還將持續一段時間。

從美聯儲利率觀察工具(FedWatch)的數據來看,市場普遍預期美聯儲在7月份會維持利率不變,9月份降息的預期增加為57.9%。

拜特(Battle)第一場辯論表現各有解讀,市場普遍預期,特朗普若當上,通脹可能再度失控,而他的減稅措施或將利好股市和推高債券收益率。

在如此多的不確定性下,股市走勢分歧,華爾街或將更多的注意力放在上市公司自身的消息面上。英偉達(NVDA.US)高位回調;耐克(NKE.US)因季績表現低於預期,在盤後交易時段大跌超13%;剛剛創下市值新高的亞馬遜(AMZN.US)獲看多,股價進一步上漲。

不過,國際資本市場依然以美聯儲的利率政策展望為錨定,這其中日元表現尤其明顯,日元兌美元匯率進一步下挫至1986年以來新低,跌穿160。今年6月以來,日元兌美元匯率已跌超2%,今年以來的跌幅更達到14%。

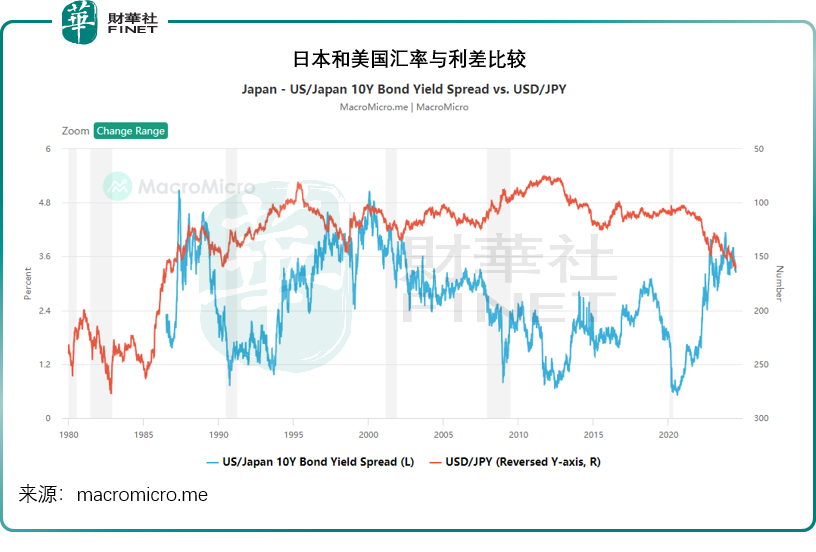

拖累日元兌美元匯價的最直觀原因,或是兩種貨幣利差的持續擴大。如前文所述,美聯儲可能基於經濟數據延緩降息時間,意味著美元息率在高位的時間較預期長,相對於利率接近零的日本(雖然不久前已走出負利率)利差期望值擴大。

日本10年期國債息率與美國10年期國債息率之間的利差進一步擴大,根據worldgovernmentbonds的報價,2024年6月28日的利差為324個基點。見下圖,隨著美日10年期債券息差擴大——藍色曲線(對應左軸)向上,反映日元兌美元匯率(對應右軸)的橙色曲線向下。

日元與美元對是全球交易最活躍的貨幣對之一。日本經濟以出口為導向,而美國是日本最大的貿易夥伴之一,同時日本也是美國國債的最大持有者之一,日元相對於美元貶值,對日本有利有弊,利在於日元匯價下降有利其出口至美國,而且也刺激了外國遊客到訪日本刺激當地消費,弊在於日本持有的美元國債成本增加。

因此,日本並不願意其幣值無底線下跌。日本剛剛任命三村淳(Atsushi Mimura)為財務省副大臣,接替即將退休的神田真人(Masato Kanda)為最高貨幣官員,市場普遍認為此舉或意味著日本當局可能會幹預以捍衛日元幣值。

下半年展望

下半年全球政經局勢存在很大的不確定性,西方多國或進行大選,將影響到地緣、經濟、貿易等多個方面,美聯儲以及多個西方央行的貨幣政策可能發生轉變,也將影響到全球的資金流向。

另一方面,中國下個月的會議也備受關注,市場或普遍預期中國會推出更多刺激經濟措施,也因此在2024年中期最後一個交易日,「中字頭」股票普遍上漲,中國移動(600941.SH)A股創下新高,中國移動(00941.HK)H股也大漲2.7%,中國石油(601857.SH)AH股、中國船舶(600150.SH)、中國中車(601766.SH)AH股等均大幅攀升。

無論如何,下半年的資本市場將更有看頭,大行情即將展開。