智通財經獲悉,債券交易商再次轉向鴿派立場,紛紛押注美聯儲加快降息步伐將令美債上漲。最近幾個交易日10年期美國國債收益率下跌逾25個基點,此前美聯儲青睞的通脹指標保持穩定,而製造業活動和消費者支出指標遜於預期。美國國債收益率週二進一步下跌,週二報告顯示,美國職位空缺數量意外下滑。

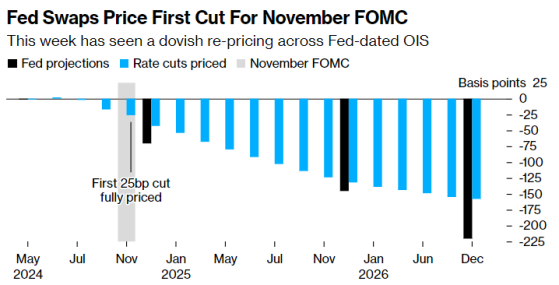

掉期交易員目前正將美聯儲首次全面降息25個基點的預期從12月提前至11月。在現貨市場,摩根大通的美國國債客戶調查顯示,直接多頭倉位升至3月以來最高,進一步顯示出積極動能。

摩根大通資產管理公司固定收益投資組合經理Kelsey Berro週二在接受採訪時表示:“美聯儲的下一步行動最終將是保護勞動力市場的力量,而不是對抗通貨膨脹。我們確實認爲,通脹總體上是在控制之中的。”

與重新出現的看漲情緒一致,近期未平倉合約的模式指向空頭回補,在週一市場上漲後,10年期美國國債期貨風險明顯降低。與此同時,期權市場出現了與有擔保隔夜融資利率相關的鴿派對沖工具的新湧入,該利率與央行的政策路徑密切相關。

在本週週一和週二的交易中,交易員們一直在瞄準防範更快的降息風險——可能在9月會議前降息兩次。這與一週前的情況發生了轉變,當時美聯儲官員關於加息的言論重燃了對鷹派政策保護措施的需求。儘管如此,一些交易員仍繼續爲更高、更長期的利率做準備。

以下是利率市場最新倉位指標的概述:

美債做多需求擴大

在截至6月3日的一週內,摩根大通美國國債客戶小幅增加多頭頭寸,將直接頭寸推高至3月25日以來最高水平,爲1月29日以來最少的中性頭寸。本週空頭頭寸持平。

資方平倉長期美債多頭倉位

在美國商品期貨交易委員會(CFTC)截至5月28日當週的數據顯示,約有17萬份10年期美國國債期貨出現多頭平倉後,所謂的實錢賬戶逆轉了美國國債期貨多頭持續時間延長的六週趨勢。最嚴重的平倉出現在曲線的長端。另一方面,對沖基金本週買入近20萬份10年期美國國債期貨,以彌補淨空頭。

溢價轉向對沖債券反彈

隨着本週美債市場延續漲勢,通過期權市場對沖美債走勢的成本已轉變爲爲對沖所有期限公債的漲勢而支付的溢價。在10年期美國國債中,對沖上漲的成本已升至2月份以來的最高水平。新發現的美國國債看漲期權與看跌期權的支出,導致近期建立的多頭多頭押注出現一些獲利了結,包括在週二JOLTS公佈弱於預期的職位空缺數據後出現的5年期和10年期美債期權看漲期權大量出脫。這引發10年期美債收益率跌至5月16日以來最低,同時挑戰100日移動均線和200日移動均線水準。

SOFR熱選圖

最受歡迎的SOFR期權仍在94.875水平,未完成交易集中在如SFRU4 94.875/94.8125/94.75蝶式看跌策略和SFRU4 94.8125/94.875/94.9375/95.00鷹式看漲策略——上週被買入的交易。94.625行權價位附近也有大量倉位,包括9月24日/ 12月24日的SOFR 94.875/94.625看跌價差策略。

SOFR活躍交易

過去一週,在94.8125上行期權中出現了最大的未平倉合約變動,包括SFRU4 94.8125/94.875/94.9375/95.00鷹式看漲策略的買家。在94.5625的執行價中,未平倉合約也出現了可觀的躍升。在94.50的執行價中出現了最嚴重的平倉,主要是由於12月24日看跌期權的平倉。