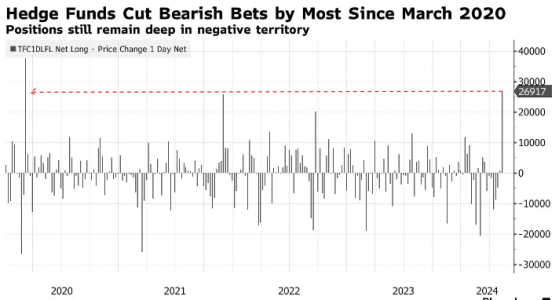

智通財經獲悉,在日本當局可能介入市場以支撐日元之後,對沖基金大幅削減了對日元的押注,爲自2020年3月以來最大降幅。美國商品期貨交易委員會(CFTC)週五公佈的數據顯示,截至週二當週,這些槓桿投資者持有逾8.1萬份與押注日元將下跌有關的合約,較前一週減少了近2.7萬份,這是自四年多前以來的最大降幅。上週日元大幅升值,日本央行賬戶中約9.4萬億日元(603億美元)的變動表明,日本可能兩次干預以支撐日元,空頭押注隨之減少。

但隨着投資者再次將焦點轉向美國與日本利差,過去五天,日元兌美元匯率下跌逾1.7%。傑富瑞金融集團全球外匯主管Brad Bechtel表示:“干預措施趕走了短期交易者,但更廣泛的市場堅持日元空頭,並獲得了不錯的收益。”

美日利差大,市場仍押注日元將跌回160

加拿大皇家銀行資本市場亞洲外匯策略主管Alvin Tan週一表示,鑑於“巨大的”美日利差,美元兌日元可能會走高;如果美國利率不從目前水平繼續下降,干預措施的影響將很快消散。而在美國財政部長耶倫重申美國希望日本當局“很少進行干預,並進行磋商”之後,日元跌勢加深,市場上一些交易員預計日元匯率將回落至160。

SBI流動性市場市場研究部門負責人Marito Ueda表示:“在2022年的干預之後,日元平穩走強,但這一次可能會更加困難。當時有人猜測美國加息即將結束,貨幣政策前景也不像現在這樣不明朗。”他還補充道,日元兌美元有可能再次跌破160日元。

RBC Capital Markets駐新加坡的亞洲外匯策略主管Alvin Tan也認爲,由於利率差距,日元可能會跌至160,如果美國利率不下降,“干預的影響將很快消散”。Tan也指出,美元兌日元將重新測試160的水平。

同樣地,由於美國銀行預計美聯儲將在12月降息,其預測日元今年將再次觸及160水平。美國銀行證券日本公司的日本貨幣和利率策略主管Shusuke Yamada表示,“考慮到在9月份之前可能不會有任何降息的跡象,日元貶值的壓力將持續一個多季度。”

此外,對沖基金大舉入場,正重新對日元發起進攻,押注日元將跌至160。據期權交易商稱,在日本當局疑似出手干預,並支撐日元從34年低點反彈的數日後,槓桿基金又開始押注美元兌日元匯率將在未來幾周內迴歸160點。短期基金本週開始買入一至三個月期的美元兌日元反向敲出看漲期權合約(RKO),若美元兌日元匯率上漲,這些合約將會增值。

這些合約不同於普通看漲期權,該合約包含一項附加條件,即該匯率一旦觸及敲出水平,交易將失去價值。據交易員稱,這些敲出水平主要在160.50-161之間,高於4月29日的高點160.17。目前,隨着防範美元上漲的成本上升,對RKOs的需求已將看跌期權和看漲期權定價間的差距縮小至去年11月水平。

野村國際駐倫敦全球外匯期權交易主管Ruchir Sharma說:“對RKO的偏好清楚地表明,市場對干預持謹慎態度,並因此認爲美元兌日元匯率走高充其量僅是磨合。面對這一匯率緩慢走高,日本當局也依然可能不太熱衷干預。市場押注美元兌日元匯率目前陷入區間震盪,區間上限將是日本當局所設的160。美元兌日元看漲RKO最能體現這點,市場已開始有目的地參與這些交易。”