智通財經APP獲悉,世界黃金協會發布的數據顯示,中國官方黃金儲備連續第十七個月增加,3月增儲5噸至2262噸。目前,黃金佔中國外匯儲備總額的4.6%,在金價飆升的情況下,較前幾個月有顯著增長。2024年1至3月,中國人民銀行累計宣佈購入黃金27噸。自2022年11月以來,中國官方黃金儲備已累計增加314噸。3月份,上海黃金交易所的黃金出庫量爲124噸,較上月小幅下降3噸,較去年同期下降33噸。世界黃金協會表示,金飾零售商在金價反彈時對補充庫存猶豫不決,爲3月黃金出庫量同比下降的一個關鍵因素。

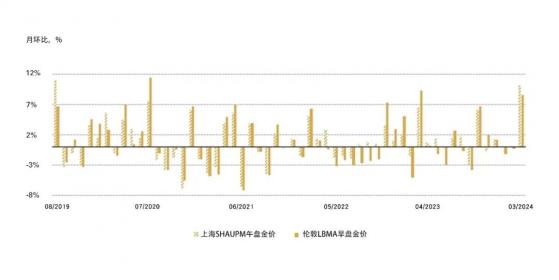

3月金價飆升(圖1),倫敦LBMA早盤金價見證了12個月以來的最大漲幅,同時上海SHAUPM午盤金價因人民幣走弱也創下自2019年8月以來的最大漲幅。強勁的全球黃金投資需求、加劇的地緣政治風險以及上漲的投資者期貨市場倉位等都是黃金走強的驅動因素。

圖1:3月金價大漲上海SHAUPM午盤金價和倫敦LBMA早盤金價的月度變化

來源:上海黃金交易所,世界黃金協會

3月黃金錶現優於其他主要資產,將人民幣金價一季度的回報率推高至10%(圖2)。2024年迄今爲止,黃金誘人的回報、房地產行業的不確定性以及人們對本幣的擔憂,均成爲國內投資者對黃金興趣提升的主要因素。

圖2:一季度,黃金錶現優於其他主要人民幣資產2024年迄今爲止主要資產表現

來源:上海黃金交易所,世界黃金協會

儘管3月有所下滑,但一季度上游實物黃金需求依然強勁

3月金價飆升或多或少影響了上游實物黃金需求。3月份,上海黃金交易所的黃金出庫量爲124噸,較上月小幅下降3噸,較去年同期下降33噸(圖3)。與往年相比,這一月度降幅並非典型現象:3月上游黃金需求通常會出現季節性增長,因爲製造商往往會在春節假期(通常在2月份)傳統消費季後進行補貨。但我們對黃金市場參與者的訪談表明,金飾零售商在金價反彈時會對補充庫存猶豫不決,這也是3月黃金出庫量同比下降的一個關鍵因素。

相比之下,金條和金幣的銷售依然強勢,原因在於金價近期屢刷新高,投資者對其更加關注。強勁的黃金投資需求可能部分抵消了金飾市場的疲軟,因此3月出庫量僅出現小幅環比下降。

圖3:3月上游實物黃金需求小幅環比下滑,但並非典型

上海黃金交易所2024年黃金出庫量和十年均值

來源:上海黃金交易所,世界黃金協會

但一季度整體的上游實物黃金需求仍保持強勁:一季度,上海黃金交易所的黃金出庫總量爲522噸,同比增加57噸,創下自2019年以來的一季度新高(圖4)。此外,該出庫量也比10年均值高出43噸。儘管3月的黃金需求不及往年,但有史以來最強勁的1月表現以及高於平均水平的2月表現仍支撐了一季度整體的上游實物黃金需求。而推動這一需求的主力軍包括:零售商春節前的積極補貨、2024年初的強勁消費以及整個一季度的投資需求上升。

圖4:一季度上游實物黃金需求創下五年新高

上海黃金交易所一季度黃金出庫量

來源:上海黃金交易所,世界黃金協會

需求波動影響境內外金價價差

3月上游實物黃金需求的疲軟也體現在境內外金價價差的回落當中。3月中國境內外金價平均價差爲26美元/盎司,較上月下跌21美元/盎司(圖5)。總體而言,這一月環比跌幅反映了國內黃金需求的疲軟現象,尤其是在上文提到的金飾市場。而一季度整體的境內外金價平均價差爲40美元/盎司,爲有史以來的一季度新高,反映出之前提到的國內需求強勁的一面。

圖5:3月境內外金價溢價回落

上海SHAUPM午盤金價和倫敦LBMA早盤金價之間的月均價差(單位爲美元/盎司和%)

來源:上海黃金交易所,世界黃金協會

一季度,中國市場黃金ETF繼續流入

金價反彈,中國市場黃金ETF也隨之流入,3月流入約12億元人民幣(1.64億美元),連續第四個月實現正需求(圖6)。中國市場黃金ETF的持續流入以及國內金價的飆升共同推動其資產管理總規模再創新高,截止3月達到350億元人民幣(50億美元)。與此同時,總持倉增加2.2噸至67噸,比2021年12月的月末峯值75噸少了8噸。3月金價的強勁漲勢提升了黃金對投資者的吸引力。

圖6:中國市場黃金ETF連續第四個月流入月度基金流量和中國市場黃金ETF持倉

來源:各ETF發行方,上海黃金交易所,世界黃金協會

2024年迄今爲止,中國市場黃金ETF實現連續流入,一季度流入總計28億元人民幣(3.86億美元)(圖7)。一季度流入量的月度分佈相對均勻,表明3月金價飆升並非引發流入的全部因素;事實上,投資者對房地產行業的擔憂以及人民幣波動所導致的避險需求上升也是主要推動因素之一。雖然一季度中國市場黃金ETF總持倉增加了10%,但由於人民幣金價飆升,資產管理規模(以人民幣計)實現了20%的躍升。

圖7:一季度中國市場黃金ETF流入顯著增加

季度資金流量和Au9999金價

來源:各ETF發行方,上海黃金交易所,世界黃金協會

中國央行連續第十七個月購入黃金中國人民銀行的強勁購金態勢仍在繼續。中國官方黃金儲備連續第十七個月增加,3月增儲5噸至2262噸(圖8)。目前,黃金佔中國外匯儲備總額的4.6%,在金價飆升的情況下,較前幾個月有顯著增長。2024年1至3月,中國人民銀行累計宣佈購入黃金27噸。自2022年11月以來,中國官方黃金儲備已累計增加314噸。此外,以美元計價的外匯儲備增加了5%,官方黃金儲備總噸數則增加了14%,總價值激增了44%。

圖8:中國官方黃金儲備連續十七個月增加

中國官方黃金儲備(噸)及其在外匯儲備總額中的佔比

來源:中國人民銀行,世界黃金協會

2024年前兩個月的黃金進口量反映了國內需求變化

中國海關最新數據顯示,1月中國淨進口黃金160噸,較上月環比大幅增長104噸,創下1月新高。主要驅動因素包括有史以來最強勁的1月上游實物黃金需求,以及前文所提到的[5]境內外金價價差的大幅增加。2月,中國黃金淨進口量爲79噸,較1月減少82噸。月度進口量的大幅回落也反映了2月上游實物黃金需求[6]的變化。受春節假期影響,2月交易日天數減少,也成爲進口量的限制因素。圖9:黃金進口反映了國內需求變化

來源:中國人民銀行,世界黃金協會