智通財經APP獲悉,宏觀基金經理們表示,金價連續創歷史新高的漲勢尚未結束,自2月中旬以來推動金價飆升近20%的因素預計還會推動金價進一步上漲。

對美聯儲今年將降息的預期推動了金價上漲,因爲更寬鬆的環境降低了持有黃金的機會成本。與此同時,中東和烏克蘭的危機支撐了對避險資產的需求,全球央行的購買也支撐了金價。

GAMA Asset Management SA全球宏觀投資組合經理Rajeev De Mello表示,目前的勢頭是增加黃金持有量的信號。他表示,目前金價可能會出現小幅回調,但任何回調都可能帶來更多買家。

De Mello將黃金市場與美國政府債券市場的規模進行了比較,並表示,黃金市場是“是一個相對較小的市場,可以非常快速地上漲。” “這確實是一項非常受勢頭驅動的資產。”

金價持續大幅走高令一些觀察人士感到不安,因爲這發生在實際收益率仍處於高位之際。這對貴金屬來說通常是不利的,因爲它們不支付利息。

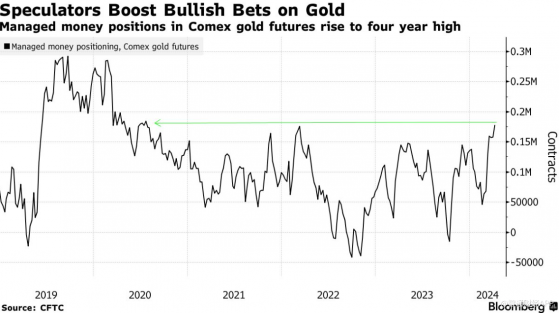

但投資者並沒有被嚇倒。在紐約商品交易所黃金期貨市場,基金經理們正在加大對黃金的看漲押注,截至4月2日當週的淨多頭頭寸升至近四年高位。

一個關鍵因素是各大央行對黃金的追捧,鼓勵了像Quantix Commodities投資者解決方案主管Matthew Schwab這樣的買家。Schwab管理着9.33億美元資產。該公司的多頭基金自2022年以來一直增持黃金,黃金的權重約爲30%,而彭博商品指數的權重約爲15%。

2022年和2023年,各大央行購買的黃金總量超過1000噸。

Ruffer investment Co.投資總監Duncan MacInnes表示:“我認爲,真正看好黃金的是,這些黃金將從市場上消失,再也不會回來。這顯然與交易所交易基金(ETF)不同,因爲最終每個人都是ETF的交易者。”上個月,他將兩個投資組合中的黃金和白銀風險敞口增加至約8%,這兩個投資組合管理的資產總計約30億美元。

還有一個更深層的因素可能會再次提振黃金。在當前環境下,投資者對黃金ETF的需求尚未顯現,這是不同尋常的。ETF通常是金價的關鍵驅動因素。事實上,根據彭博彙編的數據,總持有量接近2019年以來的最低水平。

在Cohen & Steers管理着約4.1億美元大宗商品策略的Ben Ross表示,這在很大程度上可以解釋爲投資者在貨幣市場追逐回報。但一旦美聯儲真正實施其降息計劃,最終將引發新的資金流入黃金ETF,並進一步推高金價。

當然,並非所有人都看好黃金的持續上漲。Infrastructure Capital Advisors首席執行官Jay Hatfield在未來12個月沒有增持黃金的計劃,隨着各大央行開始降息,他將選擇增持股票。他表示,有一些小盤股處於“相對倍數的歷史低點”,其表現將比黃金好得多。

短期來看,市場的突然繁榮可能會引發調整。金價的快速上漲已將14日相對強弱指數推高至一個表明金價上漲幅度過大、速度過快的水平。

DWS Group大宗商品主管和投資組合經理Darwei Kung表示:“人們對當前價格抱有相當大的預期。”Kung對下半年仍持樂觀態度,並預計更多參與者將增加黃金配置。