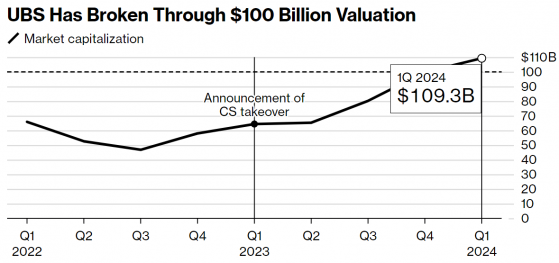

智通財經APP注意到,在瑞銀集團(UBS.US)歷史性收購前競爭對手瑞士信貸一週年之際,投資者越來越清楚地看到,這筆交易給瑞銀帶來了多大的好處。該公司市值超過1000億美元,達到近16年來的最高水平,鞏固了其在全球財富管理領域的領先地位。

對瑞銀來說,最明顯的影響是規模的增長,如果要實現有機增長,則需要多年的艱苦工作來建立客戶關係。一夜之間,其財富部門管理的客戶資金激增約五分之一,達到3.4萬億美元。

這使瑞銀更接近摩根士丹利(MS.US),後者財富管理部門的資產規模約爲5萬億美元,儘管瑞銀在美國以外的大多數地區規模都更大。

瑞銀市值突破1000億美元

一年前由瑞士政府撮合的緊急收購宣佈時,瑞銀股價並未受到提振。由於不確定這筆交易對瑞銀意味着什麼,該銀行的股價在第二天暴跌了16%,使其估值降至600億美元以下。

由於投資者看到了低廉的價格、政府擔保的存在,以及瑞信客戶數量的迅速擴大,這種不安情緒並未持續太久。一些觀察家稱其爲世紀交易。

在那之後的12個月裏,瑞銀領導層歸還了擔保,剝離了許多不想要的瑞信資產,並開始着手研究如何通過合併來實現其雄心壯志。

隨着瑞士信貸交易的規模擴大,該行還在努力爭取更多。該銀行現在尋求到2028年底將其財富管理部門的投資資產增加到5萬億美元以上,相當於在目前的水平上增加約1.2萬億美元。

這筆交易提振了瑞銀管理的資金

瑞銀的核心業務是管理全球富人的現金儲備,其管理的客戶資金規模遠超地區同行。美洲約佔其中的一半,而瑞士、亞洲和包括歐洲和非洲在內的歐洲、中東和非洲地區(EMEA)的份額大致相等。

這一細分有助於解釋瑞士銀行目前爲何將重點放在一個規模龐大但與國內競爭對手相比仍規模較小的市場。首席執行官埃爾莫蒂(Sergio Ermotti)表示,在華爾街競爭對手的主場趕上他們將是他未來幾年戰略的關鍵部分。

正如埃爾莫蒂上週所說,瑞銀最近試圖“縮小”與摩根士丹利及其同行之間的差距。此前,瑞銀曾以14億美元收購機器人諮詢公司Wealthfront,試圖在美國擴大影響力,但以失敗告終。去年 Ermotti重新執掌瑞銀時,該計劃已被放棄。

以所謂的市淨率(price-to-book ratio)衡量,瑞銀的估值仍遠遠落後於競爭對手。

埃爾莫蒂表示:“我們的成本基礎相當於美國一家規模大得多的公司,但我們還沒有能力充分利用我們的全球特許經營權。”“我們需要在美國有更好的足跡。”

這一次,該戰略的關鍵在於利用新擴大的投行業務,爲美國客戶帶來更多的全球產品和服務。

瑞銀並不諱言,整合瑞士信貸還有很多工作要做。埃爾莫蒂和董事會主席 Colm Kelleher 都警告說,在降低成本方面,2024年將是更加困難的一年。最大的挑戰之一將是關閉瑞信的IT系統,讓數據在瑞銀的IT系統上運行。

2023年最後兩個季度的連續兩次虧損,也將注意力集中在了盈利能力上。維權投資者Cevian Capital AB已大量持有瑞銀股份,並表示將努力實現雄心勃勃的目標。今年2月,瑞銀承諾到2028年實現CET1的監管資本回報率達到18%,但這一承諾在推出時並未令分析師感到興奮。

不管怎麼說,被瑞士信貸緊急交易摧毀的高風險債務證券市場正像多年來一樣火爆。瑞士監管機構當時取消了瑞信所有價值約170億美元的所謂AT1債券,這基本上爲瑞銀的交易提供了便利。

由於投資者重新評估了這類證券的風險,這一決定最初對市場造成了影響,但後來當投資者認爲瑞信案具有獨特的特點,不適用於整個資產類別時,他們成羣結隊地回來了。

衡量此類票據的一個關鍵指數的價差已降至近兩年來的最低水平。這使得歐洲銀行今年迄今爲止推出了121億美元的AT1債券,使其成爲該產品有史以來第二強勁的季度。

瑞銀還在適應自己作爲瑞士唯一一傢俱有全球系統重要性的銀行的新角色。瑞銀的資產負債表規模是瑞士國內經濟規模的兩倍多。政府將在未來幾個月提出一項金融監管改革方案,有關是否有必要對這家巨型銀行提出更嚴格的資本和流動性要求的辯論正在進行中。

瑞士銀行家協會首席執行官Roman Studer表示,利率上升和政府對救助方案的支持,幫助國內銀行度過了瑞士信貸救助的不確定性。

“一年過去了,我們看到的變化比人們想象的要少,”他表示。“儘管瑞士信貸破產,但我們看到了持久的穩定和一個成功的銀行中心。”