智通財經APP瞭解到,部分機構投資者開始討論美聯儲將如何管理可能“不會着陸”的美國經濟,其中一些機構甚至在降息150個基點預期成爲“黃粱一夢”,以及75個基點左右的“穩步降息步伐”似乎已成定局僅僅一週之後,開始討論美聯儲是否需要重啓加息。一些華爾街投資機構甚至帶頭定價美聯儲重啓加息的這一激進預期,花旗集團表示,針對美聯儲可能只進行非常短暫的寬鬆週期,隨後不久就重啓加息的風險,投資者應具備更多的對沖措施。

就在幾周前,押注美聯儲從3月開始高達150個基點降息的預期可謂非常火熱,以至於美聯儲主席鮑威爾公開警告稱,政策制定者們不太可能在3月份之前降息,以及強調FOMC點陣圖暗示的降息75個基點預期“相對合理”。

一項最新的媒體調查數據顯示,媒體所覆蓋的104位經濟學家中,64位認爲美聯儲將在2024年降息100個基點或更少,其他人幾乎認爲降息幅度將爲75個基點或更少。

由於近期公佈的CPI與PPI攜手超預期,因此近期的掉期交易數據顯示,利率期貨交易員們不僅徹底排除美聯儲3月降息可能性,而且5月降息可能性也不大,就連對6月首次降息的信心也在動搖。

華爾街關於利率的最新熱議在於:也許美聯儲下一步行動是加息而不是降息。美國前財政部長勞倫斯•薩默斯(Lawrence Summers)在上週五已表達了一些華爾街大行最近在思考的觀點:美聯儲下一步政策行動是加息的可能性依然存在,這一概率可能達到15%。華爾街投資機構Jupiter Asset Management則表示,這種(美聯儲重新加息)可能性爲20%。

即使再次加息難以接受,一些美聯儲觀察人士仍認爲,上世紀90年代末的情況可能將重演:只有短暫的降息過程,並且爲之後美聯儲加息做準備。

BMO Global Asset Management固定收益和貨幣市場主管厄爾•戴維斯(Earl Davis)表示:“有很多種可能且看似合理的結果。雖然我們堅持預期2024年美聯儲可能將降息75個基點,但仍然很難滿懷信心地說出這一點。”

薩默斯“捅破窗戶紙”:美聯儲重新加息的風險仍然存在

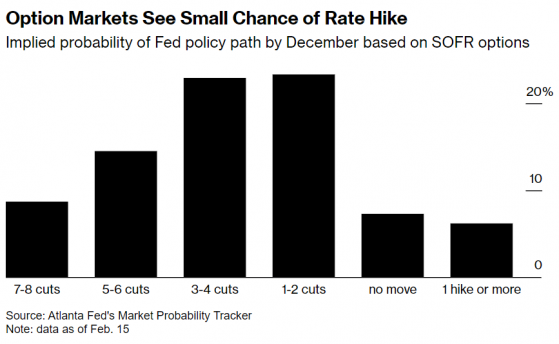

整體而言,期權市場認爲美聯儲重啓加息的可能性很小,基於SOFR期權合約的美聯儲到今年12月政策路徑隱含概率數據顯示,美聯儲加息一次或更多次的概率不足6%,降息1-2次以及降息2-3次的概率最高。

就美聯儲政策制定者而言,最近幾周沒有人公開表示會進一步加息。鮑威爾在當地時間1月31日表示:“我們相信,我們的政策利率很可能處於本輪緊縮週期的峯值。”舊金山聯儲主席戴利上週五表示,2024年降息75個基點是“合理的基準預期”。戴利通常被視爲美聯儲中間派,即不偏鴿派也不偏鷹派。

與此同時,美聯儲並沒有像過去那樣,就中期貨幣政策框架提供“前瞻性的指引”,這讓投資者的方向感更加不足。本月美國持續火熱的經濟數據則帶動了美國國債、期貨和掉期合約的波動。

上週,在消費者和生產者價格指數數據雙雙強於預期後,美國國債收益率大幅上漲。其中CPI的一個關鍵子集服務價格漲幅創近兩年來最大幅度,1月份的就業增長數據也超出預期,不過當月零售銷售額下滑與美國經濟繼續以高於長期潛力的速度擴張的證據形成鮮明對比。

上週,兩年期、三年期和五年期美國國債收益率均達到去年12月初以來的最高水平。

高盛資產管理機構(Goldman Sachs Asset Management)多部門固定收益投資主管林賽•羅斯納(Lindsay Rosner)表示:“美聯儲這場抗通脹之戰的最後階段將是崎嶇不平的。”“從每一個數據點來看,這確實有點像乒乓球比賽。”

羅斯納表示,她同意薩默斯對美聯儲加息風險的評估,但她認爲“維持當前利率水平較長時間更爲合理”,美聯儲需要確保能夠徹底遏制通脹。

美國前財政部長薩默斯認爲,美聯儲下一次加息的可能性達到15%。就職於華爾街知名機構Jupiter Asset Management,管理絕對回報宏觀基金的馬克•納什(Mark Nash)則認爲,這種可能性達到20%。

上世紀90年代末的“前車之鑑”:美聯儲降息後不久轉向重新加息

值得注意的是,甚至一些預期降息的人也主張爲這一激進預期投下賭注。來自BMO的戴維斯自去年12月以來一直在做空兩年期美國國債。法國興業銀行首席外匯策略師Kit Juckes上週在一份報告中告訴客戶,如果“美國經濟重新加速,美聯儲最終將不得不再次收緊貨幣政策,美元屆時將會大幅反彈”,有可能回到2022年的創紀錄歷史高點。

Bloomberg Intelligence對短期利率期權的分析顯示,在上週發佈超預期的CPI和PPI數據之後,交易員們開始消化美聯儲2024年重新加息的可能性。

TJM Institutional策略師羅賓(David Robin)表示,異常期權需求的另一個推動因素在於,這是一種以基本情況爲基礎構建“防彈投資組合”的廉價方式。羅賓在債務衍生品市場工作了數十年。“人們正試圖弄清楚他們的投資組合可能在哪一階段爆裂,並對此進行對沖,” 羅賓表示。他預計美聯儲今年將降息兩到三次。

來自花旗集團(Citigroup Inc.)的策略師表示,針對美聯儲可能只進行非常短暫的寬鬆週期,隨後不久就重啓加息的風險,投資者應該有更多的對沖措施。該集團的經濟學家團隊預計,美聯儲將在6月首次降息,但是他們認爲未來幾年美聯儲有可能重現上世紀90年代末的情況,即降息後因經濟火熱而重啓加息。

“就在一個月前,人們還沒有對利率上升的可能性進行任何對沖,而現在,至少有一些投資者在這樣做。”“目前市場對美聯儲可能採取的措施的單向定價分佈有所縮減。低利率的長尾效應依然存在,但這種轉變很重要。”Bloomberg Intelligence 首席美國利率策略師Ira Jersey表示。

1998年,美聯儲連續三次快速降息,以縮短由俄羅斯債務違約和對沖基金長期資本管理公司(Long Term Capital Management)幾近崩潰引發的金融危機。隨後,美聯儲在1999年6月開始了一輪新的加息週期,以遏制通脹壓力。

來自資管巨頭太平洋投資管理公司(PIMCO)的經濟學家懷爾丁(Tiffany Wilding)表示,除了不穩定的國內經濟數據,還有一些國際因素。其中包括:紅海的衝突和乾旱氣候導致的巴拿馬運河的減速,航運中斷導致全球貨運成本上升。

這一切都可能促成“走走停停的寬鬆政策”,經濟學家懷爾丁表示。“風險是存在的,而且很難預測。”

來自BMO的固定收益和貨幣市場主管戴維斯表示,2024年利率市場的底線是:雙向都將出現極端波動。