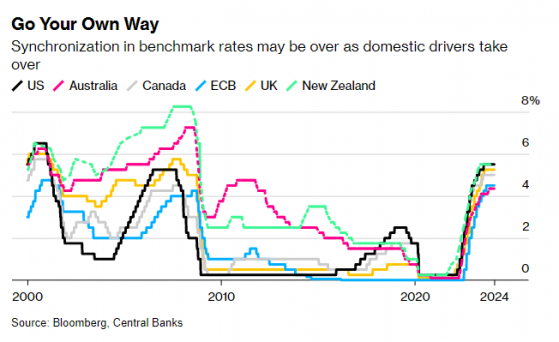

隨着國內驅動因素在決定物價前景方面取代全球趨勢,發達國家央行貨幣政策四年來的同步趨勢似乎即將減弱。

智通財經APP瞭解到,作爲20世紀90年代早期通脹目標制的先驅,新西蘭在制定貨幣政策趨勢方面擁有自己的一套邏輯。該國央行可能會再次打破政策的一致性,因爲交易員預計該央行可能再次加息。澳新銀行經濟學家表示,該央行最早可能於2月28日加息。

同步趨勢也有可能在其他地方破裂。在美國,有證據表明,通脹仍然居高不下,勞動力市場狀況良好,這已說服交易員接受美聯儲對市場押注短期寬鬆政策的反駁。

相反,在歐元區,在去年勉強避免了經濟衰退後,物價壓力的回落速度比預期的要快,這支持了推動更早降息的論點。

交易員紛紛押注瑞士央行最早將於下個月降息。而英國仍在遭受經濟衰退和高通脹的糟糕局面,這可能使英國央行陷入最艱難的境地。

國際貨幣基金組織(IMF)的最新一輪預測突顯了這種差異:美國前景改善,歐元區前景惡化,而英國數據慘淡。

根據2月12日的一份報告,摩根大通策略師建議客戶通過偏好美國股票、信貸和美元以及德國國債來利用美歐增長鴻溝。他們還預計,加拿大央行和澳洲聯儲仍將比全球同行更加鷹派。

澳洲聯儲主席Michele Bullock此前強調了不同的政策路徑,他在今年2月6日的理事會首次會議上預測市場將出現鴿派基調,並表示“不能排除進一步加息的可能性。”

與此同時,在數十年來抗擊通縮的努力中長期處於異類的日本,可能會在未來幾個月採取另一種方式,實施2007年以來的首次加息。

債券交易員預計,一年後,美國基準利率將下降約100個基點,歐洲將下降約120個基點,但澳大利亞基準利率將僅比目前水平低40個基點,日本則將高出約30個基點。

轉變風險

另外,花旗策略師還警告稱,交易員需要對沖美聯儲在非常短暫的寬鬆週期後不久加息的風險。

這正是歐洲央行官員試圖避免的一種情況,他們擔心貨幣政策迅速轉變可能會被視爲他們再次低估了通脹。

許多政策制定者花了大量時間討論以下兩種風險:一是行動過早,對物價壓力的重現感到意外;二是等待更長時間,可能會過度抑制需求——後一種立場目前獲得了更多支持。

IMF首席經濟學家Pierre Olivier Gourinchas表示,各大央行應避免過早放鬆政策,否則將使來之不易的信譽毀於一旦,並導致通脹反彈,但也不能太過拖延降息,以免危及經濟增長,並有可能導致通脹低於目標。

他在最近的一份報告中寫道:“我的感覺是,在通脹似乎更多地由需求驅動的美國,需要關注第一類風險;而在能源價格飆升發揮了不成比例作用的歐元區,需要更多地管理第二類風險。在這兩種情況下,保持在軟着陸的道路上可能並不容易。”

將於週四公佈的美聯儲和歐洲央行1月會議紀要將受到密切關注,以獲取有關政策方向和步伐的最新見解。

國內壓力

總的來說,通脹驅動因素的轉變,是使對當前趨勢的準確分析變得更加複雜的原因。物價壓力越來越受到服務業的驅動,其中工資的影響比製造業更大。

從定義上講,這種國內壓力更爲特殊,這意味着央行需要以自己的方式應對。例如,在美國1月份的通脹報告中,食品、汽車保險和醫療保健價格的上漲推動了通脹,而住房成本對整體通脹上漲的貢獻超過三分之二。

以新西蘭爲例,儘管貿易價格放緩幫助總體消費者價格指數(CPI)水平有所緩和,但第四季度基礎通脹高於政策制定者的預期。CPI籃子中的11個主要類別中,有8個在本季度上漲,租金、住宅建設成本和地方政府土地稅漲幅最大。

Bloomberg Economics經濟學家James McIntyre表示:“通脹放緩和經濟增長降溫增強了人們對貨幣政策制定者今年將轉向和放鬆政策的預期。雖然各國在抗擊通脹方面團結一致,但隨着形勢的轉變,異常情況是不可避免的。個別國家的情況將在轉向降息的過程中發揮更大的作用,至少在最初階段是這樣。以新西蘭爲例,新西蘭央行關注當前高移民帶來的潛在通脹衝擊,這加劇了利率可能在一段時間內走高的風險。”

不同政策

這似乎表明,轉向更加多樣化的央行政策將是迴歸到危機時期之外的常態。

但即便如此,影響所有經濟體的科技、能源和大宗商品的大趨勢可能會在一定程度上保持政策方向的一致性。外匯動態——政策利率相對較高的國家預期貨幣升值,最終會抑制價格壓力——也表明,一些從衆行爲將持續下去。

然而,從長期來看,歐洲、北美和南太平洋地區的央行都必須應對截然不同的結構性問題,如不同的人口增長率、能源進口依賴、供應鏈轉移和住房動態。這使得自2020年中期以來的一致性會幾乎不可避免地消退。

“各大央行將以不同的速度降低利率,”胡佛研究所訪問學者Mickey Levy表示,“雖然大多數地方的通脹都有所下降,但央行面臨着不同的通脹和經濟狀況,這決定了實現其目標所需的適當政策利率。”