智通財經APP獲悉,2024年迄今,由於重重挑戰,蘋果(AAPL.US)股價不斷波動,甚至將全球市值最高的頭銜拱手相讓給微軟(MSFT.US)。第一季度蘋果在中國市場的疲軟表現還進一步加劇了該公司當前的困境。

然而實際上,蘋果最新一季度財報的表現並非如此糟糕。如果投資者仔細分析該公司的財務指標,就會發現該股可能被低估了。

業績回顧

上週,蘋果公佈了2024財年第一季度財報。財報公佈後,由於中國市場銷售額下降13%,iPhone銷量疲軟,蘋果股價下跌約4%。儘管如此,蘋果營收和每股收益都超出了預期。

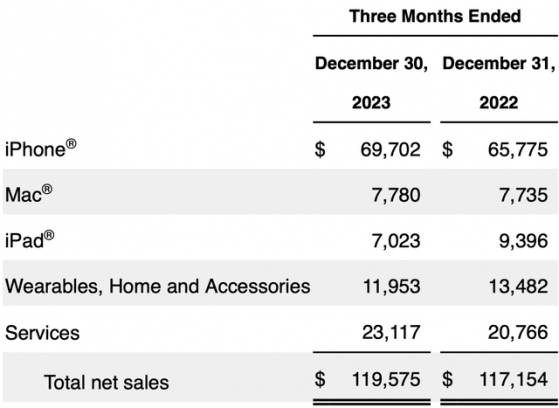

設備

按業務劃分,iPhone銷售額同比增長了5.97%,Mac銷售額增長0.58%。與此同時,iPad銷售額則大幅下降了25.2%。根據Statista的數據顯示,預計到2028年,全球智能手機市場的收入有望以3.53%的複合年增長率增長。

可穿戴設備、家居和配件業務

第一季度,可穿戴設備、家居和配件業務營收同比下降了11.31%。然而,縱觀整個2023財年,該業務的降幅爲3%,與iPhone和iPad分別下滑2%和3%相似。這表明,絕大多數蘋果消費者會選擇直接從蘋果購買相關配件。因此,該業務有望實現與設備業務一樣的增長率。

服務業務

服務業務是蘋果的一大增長潛力,自上年同期以來,服務業務已經實現了11%的可觀增長。這一業務可以分爲應用程序、維修和Apple Pay,其中最大貢獻者是App Store。Statista預計,全球應用市場的營收將以8.58%的複合年增長率增長。

拆分來看,據估計,消費者2022年在App Store的支出爲868億美元。蘋果對應用程序和應用內購買收取30%左右的費用,因此,可以估計的是,2022年App Store的營收爲260億美元左右。如果以8.58%的複合年增長率計算App Store,該服務營收可能在2023年達到約282億美元。

對於其他應用程序,一些消息人士估計,蘋果的營收可能在265億美元左右。如果以8.58%的複合年增長率計算,2023年,除了App Store創造的282億美元外,蘋果可能還實現了約339億美元的營收。

Apple Pay方面。一些消息來源估計,2022年,該業務的營收約爲19億美元。而據Statista估計,美國金融科技市場將以16.46%的複合年增長率增長。據此,2023年蘋果的支付服務營收可能約爲22億美元。

還有蘋果提供的維修服務。Statista估計,消費電子產品維修市場預計將以2.5%的速度增長。據推測,AppleCare在2021年的收入約爲85億美元;因此,綜合計算,2023年蘋果AppleCare的營收可能爲89.3億美元。

最後,綜合以上計算,以及服務業務總營收爲852億美元,蘋果在維修服務方面的營收可以得出是120億美元。

財務指標

自2018年以來,蘋果的營收一直保持着7.5%的年增長率。營業利潤則以每年11.2%的速度增長,與此同時,淨利潤一直是增長最快的指標,增長率達到11.6%。

按季度計算,蘋果Q1營收環比增長了0.65%,而營業利潤則激增3.76%。淨利潤更是表現出強勁的增長,達到4.12%,超過了其他兩個指標。

利潤率也顯著提高。營業利潤率從上一季度的29.82%上升到30.76%,而淨利潤率則從25.31%上升到26.16%。

蘋果的債務負擔也已經顯著下降。目前,蘋果的債務總額減少至1239.3億美元。相比之下,現金儲備增加至731億美元。

此外,自由現金流有所改善。目前,該公司的自由現金流爲932.7億美元。FCF利潤率增加到24.2%。這一改善歸因於運營現金(1164.3億美元)的增加,以及資本支出(95.6億美元)的減少。

估值

據目前分析師的普遍預期,蘋果每股收益預計將在整個2026年實現中位數的增長。然而,2027年的增長率預計將達到23.51%,其次是11.72%的較爲溫和的增長率。

營收預期則沒有反映出如此高的增長率。整個2028年,營收預計將以中個位數的速度增長,唯一的例外是2027年,預計營收將增長8.34%。

但綜合分析師對蘋果的預期,該股被明顯低估了。基於上述分析和相關計算,蘋果的公允價格應該爲276.29美元,這意味着比當前股價還有48.6%的上行空間。同時,未來股價(假設構成股票的指標繼續以2018年至2024年觀察到的相同趨勢發展)應在401.14美元左右,即年回報率達到19.5%。(注:2025年以後以營收增長率爲2.04%、每股收益增長率9.63%計算。)

而如果以蘋果產品所屬細分市場的可用市場趨勢爲基礎,即設備的銷售額預計將以3.53%的速度增長,應用程序的銷售額將增長8.58%,維修和AppleCare的銷售額將增長2.5%,蘋果支付服務的銷售額將增長16.46%,配件的銷售額將與設備的銷售額一樣增長3.5%,可以得出更加樂觀的結果。

計算表明,蘋果的公允價格約爲300.73美元,這比當前股價有61.8%的上漲空間。此外,該模型還表明,到2029年,該股的價格應達到439.27美元,年回報率達到22.7%。

風險與機遇

儘管如此,蘋果依然面臨着衆多風險:iPhone、Mac和iPad銷量的潛在下滑,這可能會對蘋果的地位構成重大挑戰。在這種情況下,蘋果將面臨兩種選擇:要麼進一步創新,要麼立即降價。然而,降價可能會損害蘋果作爲知名品牌的聲譽。此外,授權iOS並不是一個有利的選擇,因爲這會消除iPhone在操作系統方面的競爭優勢。

其次,蘋果還面臨着市場對其前景的悲觀情緒。目前,已經有多位分析師給予了蘋果“賣出”和“持有”評級。

不過,如果以蘋果的財務表現和市場趨勢的全面分析爲根據,這家科技巨頭前景依然充滿希望。

儘管存在一定風險,但蘋果堅定不移地致力於創新和戰略彈性,使其在不斷髮展的技術領域保持持續增長和市場領導地位。如果蘋果能繼續保持技術優勢,相信該公司將迅速挽回近期頹勢。